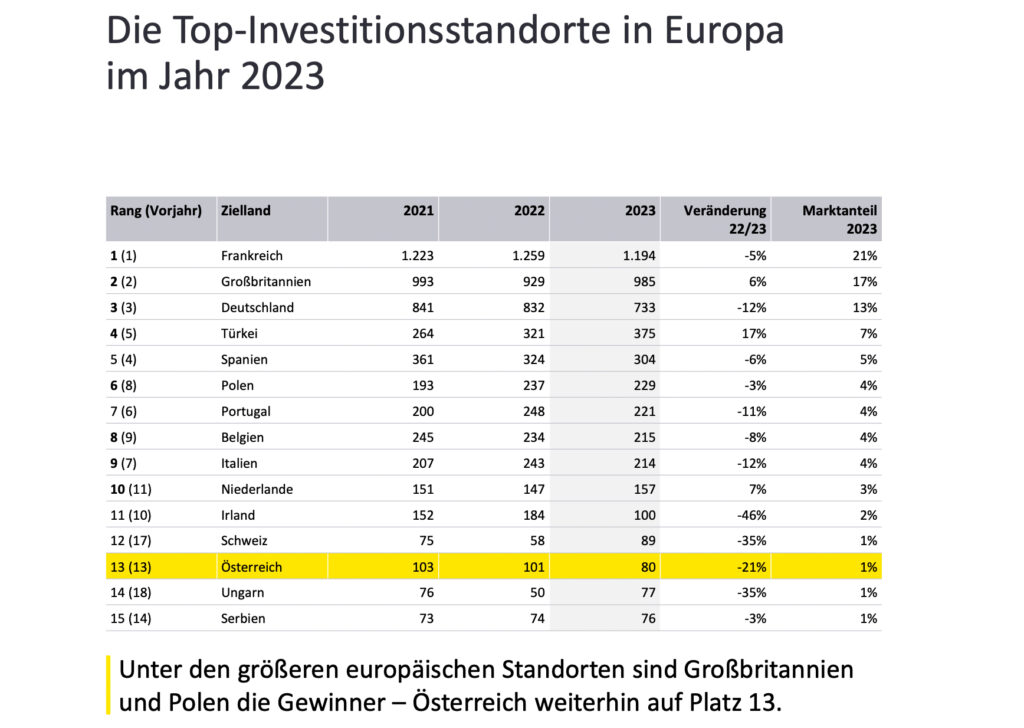

Europaweit wurden im vergangenen Jahr insgesamt 5.694 Investitionsprojekte ausländischer Investor:innen angekündigt, ein Rückgang um fast fünf Prozent (minus 268 Projekte). Das Vor-Pandemie-Niveau wurde damit weiterhin deutlich verfehlt: So lag die Zahl der ausländischen Investitionsprojekte um mehr als elf Prozent unter dem Wert von 6.412 Projekten im Jahr 2019.

Unter den größeren europäischen Standorten entwickelten sich im vergangenen Jahr nur die drei erstgereihten Länder, Frankreich, Großbritannien und Deutschland, mit Zuwachsraten von mehr als zehn Prozent dynamisch: Frankreich konnte 21 Prozent zulegen, das zweitplatzierte Großbritannien 17 Prozent und Drittgereihter Deutschland immerhin noch 13 Prozent. Alle anderen europäischen Standorte konnten 2023 nur mehr Wachstumsraten im einstelligen Bereich einfahren.

Österreich konnte sich zuletzt 2021 über einen Investitionszuwachs freuen: Die Investitionen stiegen damals gegenüber 2020 um über ein Drittel (35 %) von 76 auf 103, sanken dann aber leicht auf 101 Projekte im Jahr 2022.

2023 ist die Anzahl der Investitionen deutlich rückläufig und pendelt sich nun mit einem Minus von über 20 Prozent bei nur mehr 80 Projekten ein.

„Österreich sollte dringend an einigen Stellschrauben drehen, um ein starker und wettbewerbsfähiger Standort zu bleiben und Auslandsinvestor:innen nicht nachhaltig an andere Investment-Destinationen zu verlieren. Nicht nur auf der Kostenseite hat Österreich in den letzten Jahren bereits deutlich Attraktivität eingebüßt – gerade für Industrieunternehmen. Und bei Forschung, Entwicklung und digitalen Innovationen sind andere Standorte besser aufgestellt. Hierzulande dauert vieles einfach zu lange und ist mit einem hohen bürokratischen Aufwand verbunden – ob es nun um Planungs- und Genehmigungsverfahren oder auch den Ausbau der digitalen und der Energie-Infrastruktur geht“, erklärt Gunther Reimoser, Country Managing Partner von EY Österreich.

Investitionspartner Deutschland

Obwohl sich der Abwärtstrend der Projekte mit einem aktuellen Rückgang von fast 20 Prozent weiter fortsetzt, bleibt Deutschland 2023 der größte Auslandinvestor in Österreich mit 36 Investitionen (2022: 44, 2021: 52).

Auf dem zweiten Platz der aktivsten Investor:innen in Österreich rangierte auch 2023 die Schweiz mit acht Investitionen (2022: 17, 2021: 7), dicht gefolgt von den USA auf dem dritten Platz. Diese halbierten jedoch ihre Investitionen von 16 in 2022 (2021: 9) auf sieben Projekte.

Für österreichische Investments war 2023 erstmals nicht Deutschland, sondern Frankreich die attraktivste Destination: 16 Projekte wurde von österreichischen Investor:innen mit französischen Unternehmen umgesetzt (2022: 9). Deutschland erreichte Rang zwei mit nur mehr elf österreichischen Investitionen innerhalb der deutschen Landesgrenzen – fast eine Halbierung der 2022 getätigten 21 Investitionen (2021: 29). Bronze erzielten die Türkei und Großbritannien mit je zehn Projekten (2022: beide 15); gefolgt von Kroatien (5 Projekte) sowie Ungarn, Italien, Serbien mit vier und Bosnien und Polen mit drei Investitionsprojekten.

Nach einem deutlichen Anstieg im Jahr 2021 auf 126 Investitionsprojekte von österreichischen Investor:innen im Ausland gab es 2022 einen Rückgang um knapp 20 Prozent auf 102 – und 2023 scheint mit nur mehr 90 Projekten eine weitere Talsohle erreicht.

Entwicklungsprozesse der Europa-Investitionen

Nach einem Anstieg der US-Investitionen in Europa um sechs Prozent im Vorjahr wurde 2023 allerdings ein starkes Minus um 15 Prozent registriert. Auch der zweitwichtigste Investor in Europa, Deutschland, fuhr die Investitionen deutlich zurück – um zehn Prozent. Der stärkste Rückgang wurde allerdings bei britischen Unternehmen registriert: minus 27 Prozent.

Die USA als weiterhin größter Einzahler fuhren ihre Investitionen auf 1.058 Projekte zurück, Deutschland setzte nur mehr 620, Großbritannien 379 Projekte um. Frankreich verhielt sich 2023 stabil und investierte um vier Prozent mehr (305 Projekte). Der stärkste Anstieg unter den Top Ten zeigt sich bei chinesischen Investor:innen, die ihr Engagement um 13 Prozent ausweiteten und nun unter die Top fünf der wichtigsten Investor:innen in Europa aufrückten. China setzte 257 Projekte um, gefolgt von stabilen Niederlanden mit 251 Projekten – dies bedeutet ein schwaches Plus von 1 Prozent. Die Schweiz weist rückläufige Investitionen auf: ein Minus von fünf Prozent und nur mehr 235 Projekte.

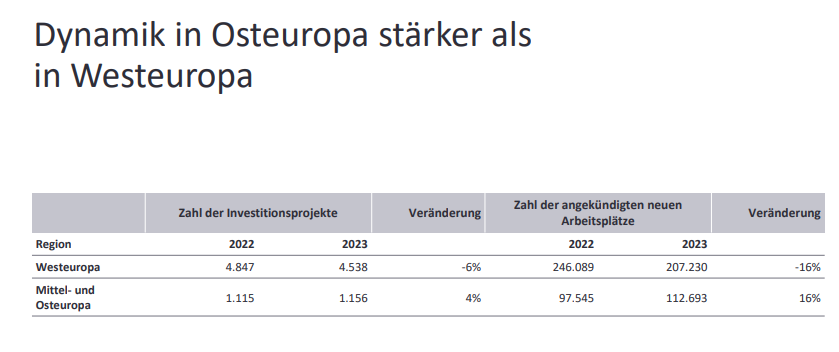

Ost- bzw. Westeuropa

Im Osten Europas wurde 2022 ein erfreulicher Anstieg der Zahl der Investitionsprojekte registriert – trotz des Krieges in der Ukraine. 2023 stiegen die Projekte von diesem hohen Niveau noch weiter von 1.115 im Jahr 2022 auf 1.156 in 2023 – ein Plus von immerhin vier Prozent. In Westeuropa war dagegen ein Minus von sechs Prozent zu beobachten – wenn auch die Anzahl der Projekte mit 4.538 (2022: 4.847) deutlich höher liegt als im Osten.

Die Projekte im Osten des Kontinents fielen außerdem im Durchschnitt größer aus als im Vorjahr. Daher stieg die Zahl der geschaffenen Arbeitsplätze in Mittel- und Osteuropa um 16 Prozent, während sie in Westeuropa um 16 Prozent schrumpfte. Vor allem die Zahl der Großprojekte, bei denen mehr als 500 Arbeitsplätze geschaffen werden, lag mit 53 etwa auf dem Niveau des Vorjahres (54). In Westeuropa schrumpfte die Zahl derartiger Großprojekte hingegen von 91 auf 71.

Die größten Investor:innen in Osteuropa sind nach wie vor deutsche Unternehmen; allerdings ging die Zahl um sieben Prozent auf 176 zurück. Dahinter folgen US-Unternehmen, die ihr Engagement in Mittel- und Osteuropa nach einem starken Anstieg im Vorjahr nun wieder um sechs Prozent auf 164 zurückfuhren.

Investitionen und Arbeitsmarkt

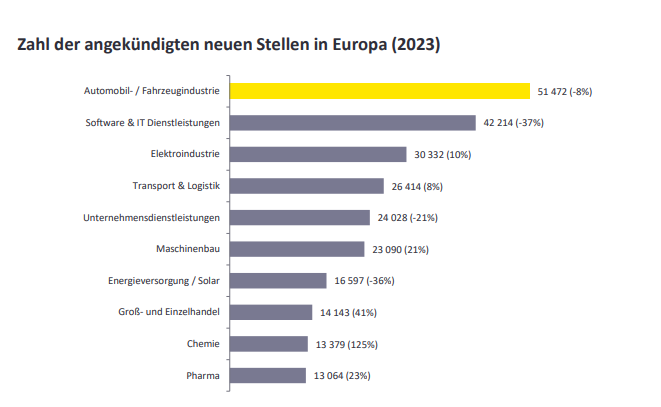

Die Digitalbranche – dazu zählen etwa Digital-Start-ups, Software-Entwickler, Anbieter von Online-Plattformen – war jahrelang nicht nur für die meisten Investitionsprojekte in Europa verantwortlich, in dieser Branche wurden auch die meisten neuen Stellen angekündigt. Das hat sich im vergangenen Jahr geändert:

Die Zahl der geschaffenen Arbeitsplätze sank um 37 Prozent auf 42.214, und damit so stark, dass die Automobilindustrie mit 51.472 neuen Arbeitsplätzen zum Top-Jobmotor wurde, trotz eines Rückgangs von acht Prozent. Deutliche Einbußen verzeichneten auch Unternehmensdienstleister (-21 %) und die Energiebranche (-36 %).

In Österreich wurden durch ausländische Investitionsprojekte 2023 2.345 Arbeitsplätze geschaffen – 2022 waren es noch 2.913, 2021 sogar 3.692 Jobs. Umgekehrt haben österreichische Unternehmen durch Investitionsprojekte im europäischen Ausland 2023 3.704 neue Arbeitslätze geschaffen. (2022 5.184, 2021: 5.424).

Branchenunterschiede

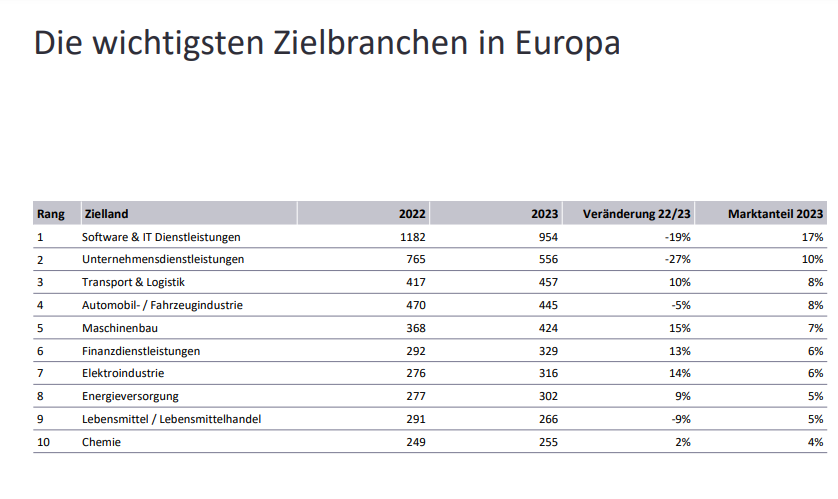

Die Entwicklung verlief im vergangenen Jahr je nach Branche sehr unterschiedlich, wobei sich gerade die beiden wichtigsten Branchen am schwächsten entwickelt haben.

In der Branche „Software/Dienstleistungen“ wurde im vergangenen Jahr ebenso wie bei den Unternehmensdienstleistungen ein deutlicher Rückgang von 19 bzw. 27 Prozent registriert – beide Branchen hatten sich im Vorjahr allerdings auch besonders stark entwickelt (plus 20 bzw. 13 %). Die Automobil-/Fahrzeugindustrie verzeichnete 2023 einen Rückgang um fünf Prozent und rutscht im Branchenranking vom dritten auf den vierten Rang. Das größte Plus konnten die Maschinenbau- (+15 %), die Elektroindustrie (+14 %) und Finanzdienstleistungen (+13 %) einfahren.

Insgesamt bleibt Gunther Reimoser mehr als skeptisch, ob es in diesem Jahr gelingen wird, die Investitionstätigkeit in Österreich und Europa anzukurbeln:

„Für das Jahr 2024 sehe ich weder eine Renaissance des Standorts Europa noch eine für Österreich. Die geopolitischen Spannungen nehmen immer weiter zu, und auch die Konjunkturaussichten sind – gerade für Österreich und unseren sehr wichtigen Investor Deutschland – alles andere als rosig. Der Investitionsstandort Österreich muss sich anschnallen und wieder attraktiver werden, denn es ist ganz klar, wir verlieren seit Jahren immer mehr den Anschluss. Die hohe Steuerbelastung und die überbordende Bürokratie sprechen nicht für uns, und auch im Bereich Digitalisierung und Innovation heißt es, die Ärmel aufzukrempeln, um nicht auf der Strecke zu bleiben.“

Das sind Ergebnisse der „EY Attractiveness Survey“ der Prüfungs- und Beratungsorganisation EY zu tatsächlichen Investitionsprojekten ausländischer Unternehmen in Europa.