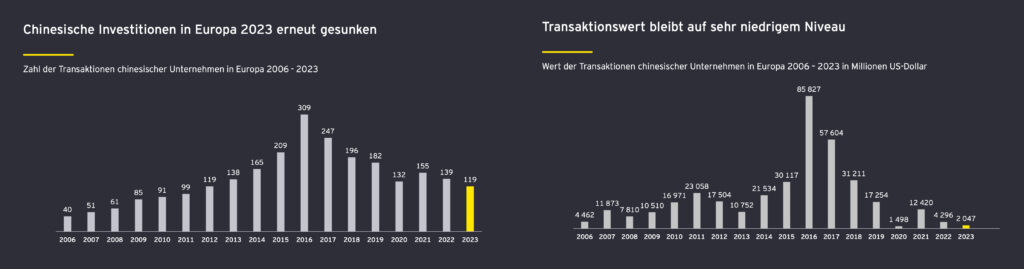

Chinesische Käufer:innen kommen bei Firmenübernahmen in Europa immer seltener zum Zug: Die Zahl der Transaktionen sank im Jahr 2023 im Vergleich zum Vorjahr von 139 auf 119. Im Jahr 2016 – auf dem Höhepunkt des Booms chinesischer M&A-Transaktionen in Europa – waren noch 309 Zukäufe chinesischer Unternehmen registriert worden.

Auch das Transaktionsvolumen sank erneut: Der Wert der Beteiligungen und Übernahmen ging von 4,3 auf 2,0 Milliarden US-Dollar zurück – bei der Mehrzahl der Übernahmen liegen allerdings keine Angaben zu Kaufpreisen vor.

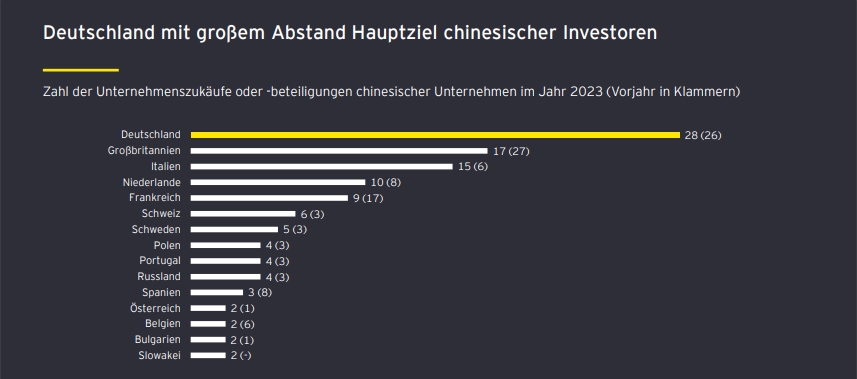

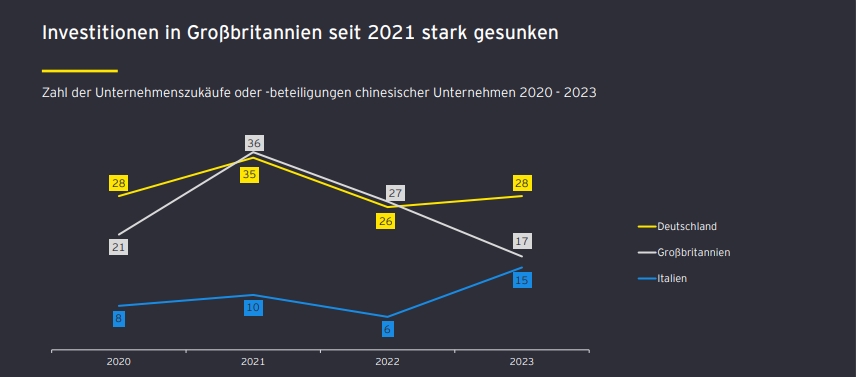

Im Vergleich zum Vorjahr entwickelten sich die wichtigsten Zielländer – Deutschland und Großbritannien – sehr unterschiedlich. Während die Zahl der Transaktionen in Deutschland leicht stieg (2023: 28; 2022: 26), war in Großbritannien ein deutlicher Rückgang zu verzeichnen (2023: 17; 2022: 27).

Auch in Frankreich und Spanien gab es deutliche Einbußen, während in Italien und der Schweiz eine positive Tendenz zu beobachten war. In Österreich spielten chinesische Unternehmen als Investoren 2023 mit zwei Transaktionen genauso wie im Vorjahr 2022 mit einer Transaktion nur eine untergeordnete Rolle.

Wirtschaftliche Rahmenbedingungen und Pandemie

„2023 wurden lediglich zwei Transaktionen mit chinesischer Beteiligung in Österreich verzeichnet, was die Positionierung des Landes als eher sekundäres Ziel für chinesische Investorengruppen unterstreicht. Dieser Trend spiegelt die generelle Abnahme von M&A-Aktivitäten chinesischer Firmen in Europa wider. Trotz vereinzelter positiver Entwicklungen in Ländern wie Italien und der Schweiz herrscht die strategische Zurückhaltung chinesischer Unternehmen in Europa vor. Das ist vor allem auf die wirtschaftlichen Rahmenbedingungen in China sowie die Priorisierung der Konsolidierung eigener Geschäftsbereiche vor Expansion durch M&A zurückzuführen“, so Eva-Maria Berchtold, Partnerin und Leiterin der Strategie- und Transaktionsberatung bei EY Österreich.

Die COVID-19-Pandemie führte zu bedeutenden Beschränkungen bei der Ein- und Ausreise aus China sowie bei den M&A-Transaktionen. Trotz der Hoffnungen auf einen Aufschwung nach der Aufhebung der pandemiebedingten Maßnahmen blieb dieser erwartete Effekt aus.

Dies ist teilweise darauf zurückzuführen, dass chinesische Firmen in zahlreichen europäischen Staaten erheblichen politischen Hindernissen gegenüberstehen. Die Hürden für ausländische Beteiligungen – gerade in bestimmten kritischen Branchen – sind inzwischen vielfach so hoch, dass schon in einem frühen Stadium von einer Übernahme abgesehen wird – selbst, wenn sie strategisch sinnvoll wäre.

„Die Pandemie hat zweifellos die Landschaft der internationalen Geschäftsbeziehungen verändert, und die Erholung verläuft anders als erwartet. Die zunehmenden regulatorischen Hürden, die wir heute in Europa sehen, erfordern von den Unternehmen eine neue Herangehensweise an internationale Partnerschaften und Investitionen, die über traditionelle M&A-Aktivitäten hinausgeht“, unterstreicht Eva-Maria Berchtold.

High Tech-Unternehmen im Fokus

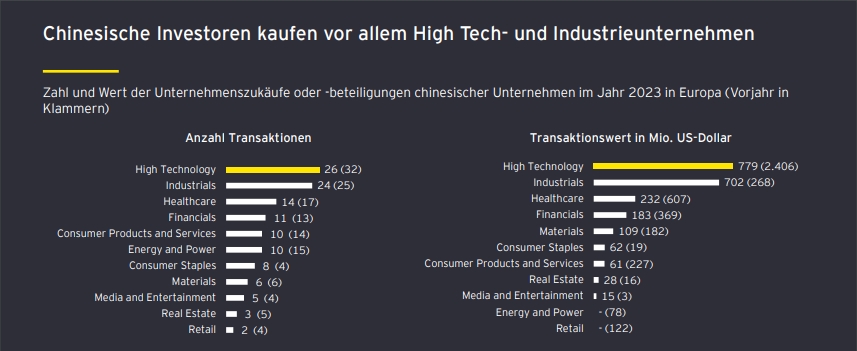

Im vergangenen Jahr gab es europaweit erneut mehr Unternehmensübernahmen und -beteiligungen im High Tech-Segment, wozu in erster Linie Software- und Halbleiter-Unternehmen zählen:

Die Zahl der Übernahmen von High Tech-Unternehmen sank allerdings von 32 auf 26, gleichzeitig ging die Zahl der übernommenen Industrieunternehmen von 25 auf 24 zurück. Im Gesundheitsbereich gab es europaweit 14 Transaktionen – hierzu zählt auch einer der beiden Deals in Österreich. Es handelte sich hier um die piur Imaging GmbH, ein MedTech-Unternehmen im Bereich der bildgebenden (Ultraschall-)Diagnostik, das von einer chinesischen Investorengruppe akquiriert wurde.

Die andere Übernahme in Österreich ist dem Bereich Consumer Products zuzuordnen: Hutchinson Drei erwarb die educom GmbH, einen Handy- und Internettarifanbieter mit Bildungsrabatten für Schüler:innen und deren Eltern.

Deutschland als Hauptziel chinesischer Investoren

Nachdem 2021 und 2022 europaweit die meisten Transaktionen chinesischer Investor:innen in Großbritannien gezählt wurden, war 2023 Deutschland mit 28 Transaktionen wieder das Hauptziel chinesischer Unternehmen.

Großbritannien verzeichnet hingegen derzeit offenbar einen deutlichen Attraktivitätsverlust: Nach 36 Zukäufen im Jahr 2021 sank die Zahl der Deals im Jahr 2022 auf 27 und im Jahr 2023 sogar auf 17. Italien folgt knapp dahinter mit 15 Transaktionen – mehr als doppelt so viele wie im Vorjahr, als nur sechs italienische Unternehmen von chinesischen Unternehmen gekauft wurden.

Deutlich rückläufig war im Jahr 2023 das Transaktionsgeschehen in Frankreich – von 17 auf neun Übernahmen – und in Spanien: von acht auf drei Transaktionen.

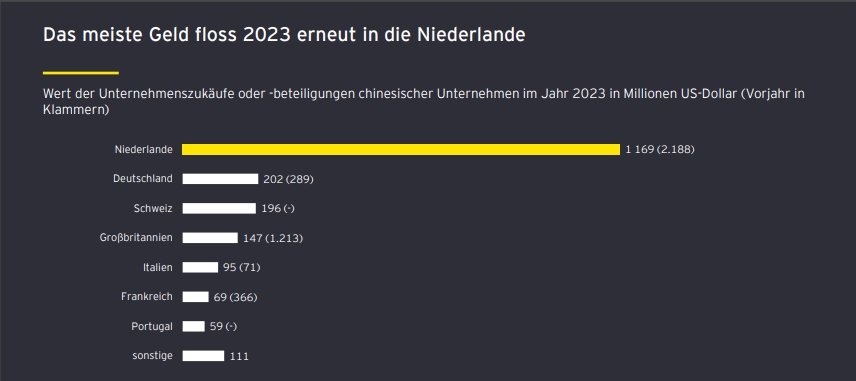

Das meiste Geld aus China floss 2023 jedoch in die Niederlande: Die beiden größten Transaktionen fanden im vergangenen Jahr in den Niederlanden statt, wodurch die Niederlande im Ranking nach Transaktionswert wie schon im Vorjahr an der Spitze stehen und insgesamt 1,169 Millionen US-Dollar lukrieren konnten.

Ausblick

„Auch unter den derzeitigen politischen und wirtschaftlichen Herausforderungen verliert das Interesse chinesischer Investor:innen an strategischen Partnerschaften in Europa nicht an Bedeutung, wobei der Fokus in Österreich und anderen Teilen Europas eher auf kleineren Deals liegt. Zudem planen chinesische Automobil- und Batteriehersteller, in den nächsten Jahren erhebliche Summen in Europa zu investieren, allerdings durch Greenfield-Investitionen zum Aufbau neuer Produktionsstätten, statt durch M&A-Transaktionen. Die strategische Ausrichtung und das langfristige Engagement in Schlüsselindustrien bleiben ein zentraler Fokus für chinesische Akteur:innen, was zukünftige Marktchancen in Europa eröffnen könnte“, ergänzt Eva-Maria Berchtold abschließend.

Das sind Ergebnisse einer Studie der Prüfungs- und Beratungsgesellschaft EY, die Investitionen chinesischer Unternehmen in Deutschland und Europa untersucht hat.