Obwohl die Geldpolitik jetzt schon sehr lange sehr restriktiv ist, setzen die Zentralbanken den Kampf gegen die Inflation fort. Harry Richards und Ariel Bezalel, Investment Manager, Fixed Income bei Jupiter Asset Management, sind jedoch der Meinung, dass die Inflation in diesem Jahr nicht mehr das dominierende Thema sein wird.

Wachstum?

Die Zentralbanken sind nach wie vor von der Inflation besessen. Wir erwarten aber, dass sie rasch nachlassen wird. Mehr Sorgen sollten sich die Währungshüter über das Wachstum machen – die Hinweise auf eine Wachstumsabschwächung mehren sich, und wir halten eine harte Landung in den USA für fast unausweichlich.

Einer der Hauptgründe für unsere Erwartung einer Abschwächung von Wirtschaft und Inflation ist die außergewöhnlich starke weltweite Straffung der Geldpolitik in den letzten 15 Monaten. In den USA geht das Geldmengenwachstum so stark zurück wie zuletzt in den 1930er Jahren (in Europa und Großbritannien sieht es ähnlich aus).

Die Transmission geldpolitischer Impulse erfolgt mit langen und variablen Wirkungsverzögerungen. Da der Großteil der US-Zinserhöhungen erst im zweiten Halbjahr 2022 stattfand, hat er sich noch nicht auf die Wirtschaft ausgewirkt. Wir gehen davon aus, dass ein Lockerungszyklus beginnen wird. Die ersten Zinssenkungen könnten wir in den Schwellenländern sehen und wir vermuten, dass die Fed die Zinsen um die Jahreswende senken wird.

Regionalbanken im Dilemma

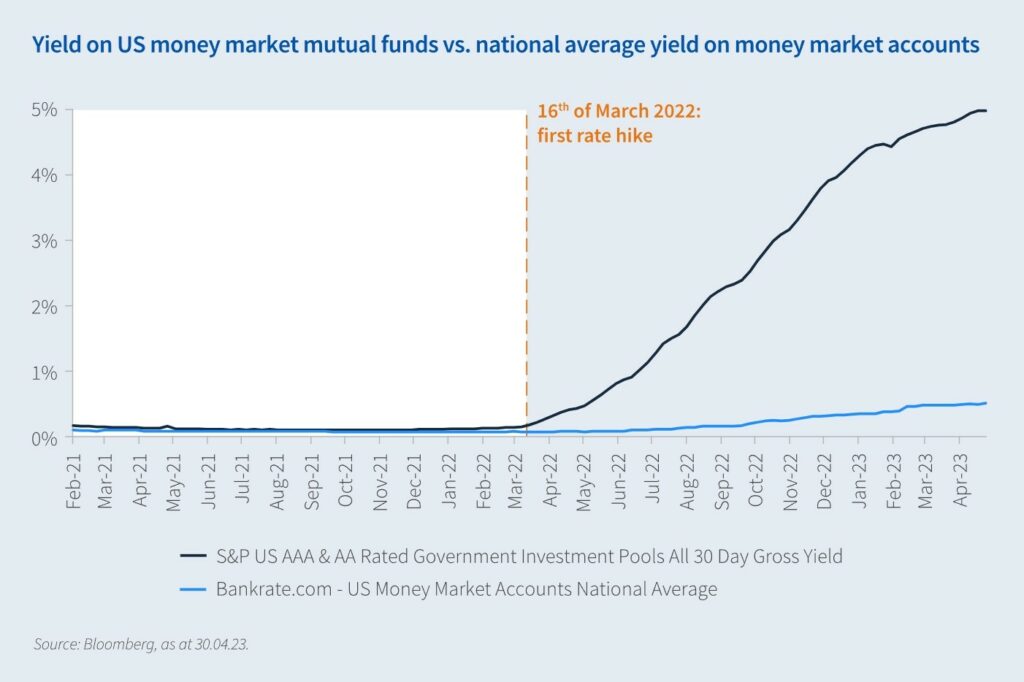

Ein großes Thema der letzten Monate waren die Probleme der Regionalbanken in den USA. Im März verschreckte die Anleger vor allem die Aussicht auf einen, durch das Kreditrisiko bestimmter Finanzinstitute ausgelösten, Ansturm auf die Einlagen. Das Problem ist jedoch eher struktureller Natur. Die von den US-Geschäftsbanken angebotenen Einlagenzinsen (rund 1%) liegen aktuell deutlich unter denen von Geldmarktfonds (über 5%). Die Suche nach Rendite wird weiter zu einem Abzug von Kundeneinlagen führen und so die Einlagenbasis der Banken reduzieren. Die Daten zeigen, dass sich das bereits negativ auf die Kreditvergabe auswirkt. Die Kreditvergabe durch Banken, insbesondere durch kleinere Banken, ist jedoch ein entscheidender Faktor für das Wirtschaftswachstum.

Kleine Banken vergeben heute etwa zweieinhalb Mal mehr Kredite an den gewerblichen Immobiliensektor als Großbanken. Die Refinanzierung von Immobilien wird zunehmend schwieriger (und teurer), während die Leerstandsquoten bei Büroimmobilien einen historischen Höchststand erreicht haben. Kleinere Banken sind auch wichtige Kreditgeber für kleine und mittlere Unternehmen, die anders als größere Wettbewerber keinen Zugang zu den Kapitalmärkten haben. Das ist wichtig, weil diese Unternehmen etwa die Hälfte der Arbeitsplätze in der US-Wirtschaft stellen.

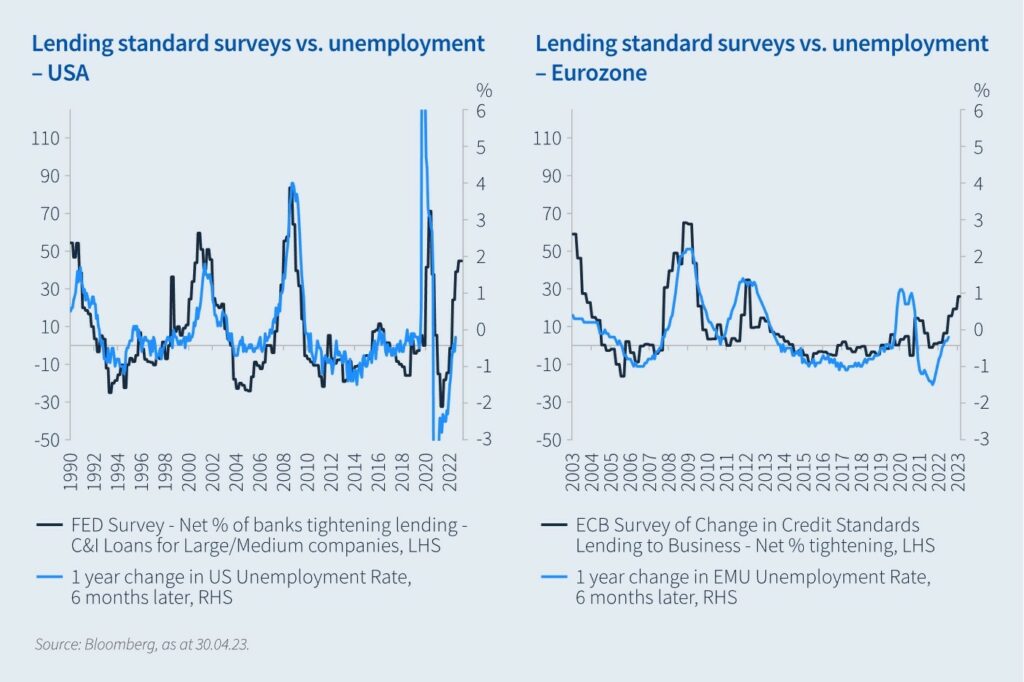

Der historische Zusammenhang zwischen der Verschärfung der Kreditvergabestandards und dem Anstieg der Arbeitslosigkeit ist eindeutig:

Hinweise auf eine Konjunkturabschwächung

Die Zinsstrukturkurve ist weiterhin deutlich invertiert. Der Trend bei den Frühindikatoren und regionalen Umfragedaten zeigt weiter nach unten. So hoch wie aktuell waren die Unternehmensinsolvenzen zuletzt im Jahr 2010. Die Sparüberschüsse in den USA gehen insbesondere in den untersten Einkommensschichten zur Neige. Die Wohnungsmärkte erscheinen angesichts der anhaltenden Erhöhungen der Hypothekenzinsen äußerst fragil. Aktuellere Arbeitsmarktindikatoren deuten auf eine Verlangsamung der Beschäftigung hin.

Vorsichtiger gegenüber Unternehmensanleihen

Da das Ende der Zinserhöhungen durch die Zentralbanken absehbar ist, bauen wir das Engagement in Staatsanleihen im Rahmen unserer Strategie weiter aus. Dagegen stimmt uns unser Wirtschaftsausblick vorsichtiger in Bezug auf Unternehmensanleihen.

Die Kreditmärkte, allen voran der High-Yield-Markt, haben weiterhin recht gut performt und die von uns erwartete Abschwächung noch nicht eingepreist. Wir haben unser Engagement in Unternehmensanleihen schrittweise zurückgeführt und werden dies in den kommenden Monaten wahrscheinlich auch noch weiter tun.

Dabei liegt unser Schwerpunkt weiterhin auf defensiven Sektoren, besicherten Strukturen und Anleihen mit kurzen Laufzeiten oder Kündigungsfristen.

Unsicherheit auf den Märkten – Ausblick für Anleihen positiv

Wenn der Höchststand im Zinserhöhungszyklus erreicht ist, ist das in der Regel ein gutes Zeichen für Anleihen. Als risikobewusste Investoren müssen wir jedoch bedenken, dass die Märkte durch die verschlechterte Liquiditätssituation in den nächsten Monaten auf ein gewisses Luftloch treffen könnten.

Nach der Einigung im US-Schuldenstreit wird die Wiederauffüllung des Kontos der US-Regierung bei der US-Notenbank (US Treasury General Account) zu einem bedeutenden Anstieg der Emissionen von T-Bills und Treasuries führen. Dadurch wird dem Finanzsystem eine beträchtliche Menge an Liquidität entzogen – und das zu einer Zeit, in der die Fed bereits eine quantitative Straffung im Umfang von bis zu 95 Mrd. USD pro Monat vornimmt.

Ungeachtet dieser möglichen kurzfristigen technischen Faktoren sehen wir viel Grund für Optimismus. Das Ende von Zinserhöhungszyklen ist in der Regel eine Kaufgelegenheit, wie die bisherige Performance des US Aggregate Index in den zwölf Monaten nach der letzten Zinserhöhung der Fed zeigt.

Der Ausblick für Unternehmensanleihen ist differenzierter, da die Weltwirtschaft an Fahrt verliert: Die Ausfallraten werden wahrscheinlich steigen, und einige Unternehmen werden feststellen, dass ihre Kapitalstruktur bei höheren Kreditkosten nicht mehr tragfähig ist. Die Daten zeigen jedoch, dass Hochzinsanleihen auf diesen Niveaus in der Vergangenheit in den meisten Fällen über die nächsten zwölf Monate eine positive Rendite erzielt haben – in mehr als der Hälfte der Fälle war diese sogar zweistellig. Wichtig ist, dass die Verlierer gemieden werden. In dem Fall bietet der Markt unserer Ansicht nach interessante Anlagemöglichkeiten und wir bleiben investiert, wenn auch vorsichtig.

Die Zeit wird zeigen, ob die Fed dem zustimmt, aber unserer Ansicht nach deuten die Makrodaten in eine Richtung, die eine Fortsetzung der restriktiven Geldpolitik in den nächsten Monaten unhaltbar machen wird. Das ist eine Chance, die sich Anleger von Anleihen nicht entgehen lassen sollten.