Die Immobilien- und Bauwirtschaft zählen zu den tragenden Säulen der deutschen Wirtschaft und sind eng miteinander verzahnt. Während die Immobilienbranche allerdings mit den Folgen der Zinswende kämpft, wird die Bauwirtschaft von Materialknappheit, steigenden Kosten und einem Einbruch bei Genehmigungen belastet.

Der aktuelle Branchencheck von Creditsafe wirft einen differenzierten Blick auf die Lage und zeigt: Die Bonität bleibt hoch, doch die Risiken verschärfen sich – vor allem für kleinere Unternehmen.

Insolvenzstatistik

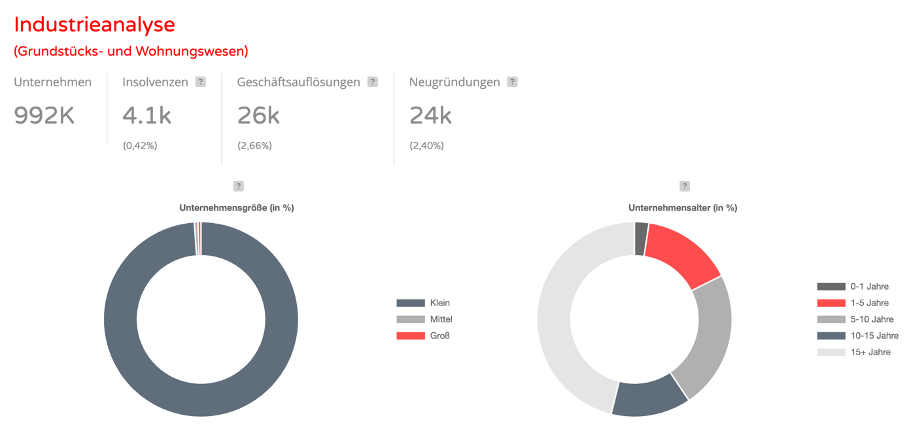

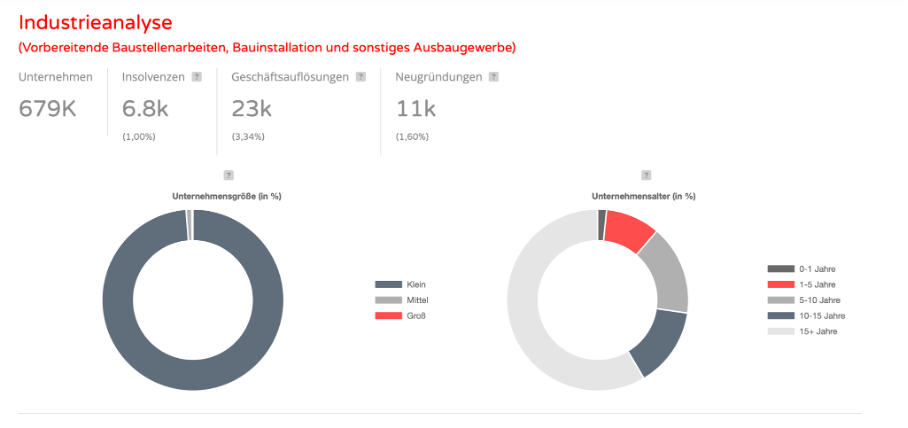

Von einer Insolvenzwelle ist in der Immobilienwirtschaft bislang keine Rede. Die Quote stieg in den vergangenen zwei Jahren nur leicht von 0,36 auf 0,42 Prozent und liegt damit weiterhin unter dem gesamtwirtschaftlichen Durchschnitt von 0,56 Prozent. Anders im Baugewerbe: Hier summieren sich 6.800 Insolvenzen auf eine Quote von 1,0 Prozent – fast doppelt so hoch wie im Immobiliensektor.

Während sie sich in der Immobilienwirtschaft seit 2023 von 1,29 auf 2,66 Prozent verdoppelt hat, liegt das Baugewerbe bereits bei 3,34 Prozent.

Im Immobiliensektor trocknet der Zustrom neuer Unternehmen nahezu aus. Nur noch jedes 40. Unternehmen ist eine Neugründung – vor zwei Jahren war es noch jedes zwölfte. Die Bauwirtschaft zeigt etwas mehr Bewegung: Mit 11.000 neuen Betrieben im Jahr 2025 beträgt die Gründungsquote 1,6 Prozent. Dennoch prägen in beiden Branchen zunehmend etablierte Player das Bild, ein Zeichen wachsender Konsolidierung.

Bonität und Zahlungsmoral

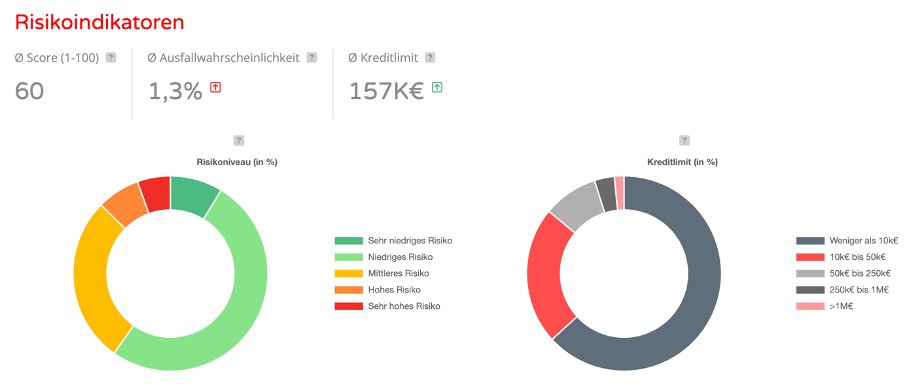

Die Kreditwürdigkeit beider Branchen bleibt überdurchschnittlich. Die Immobilienwirtschaft erreicht einen Score von 60, während die Ausfallwahrscheinlichkeit von 1,4 auf 1,3 Prozent sank. Doch die Überschuldungsquote steigt: 17,1 Prozent der Firmen sind betroffen, besonders kleine Betriebe geraten ins Wanken.

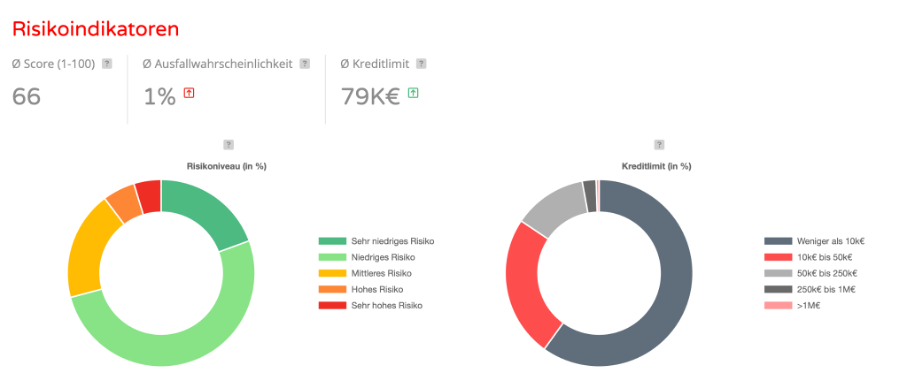

Im Bau ist der Score mit 66 ebenfalls stabil, die Überschuldungsquote mit 10,8 Prozent sogar niedriger. Die hohe Zahl an Auflösungen verdeutlicht, dass zahlreiche Firmen den Wettbewerb nicht mehr mitgehen können und den Markt verlassen.

Die Zahlungsmoral in der Immobilienbranche ist solide, hinkt aber leicht hinterher: Mit durchschnittlich 9,72 Tagen Verzug liegt die Branche knapp über dem Gesamtwert von 8,93 Tagen. Bei der Zahlungsmoral schneidet die Bauwirtschaft hingegen besser ab. Rechnungen werden im Schnitt mit 6,5 Tagen Verzug beglichen.

Strukturell sind Immobilienunternehmen häufiger in Konzernverbünde eingebunden – rund ein Drittel der Firmen gehört zu größeren Strukturen. Die Bauwirtschaft bleibt kleinteiliger: Nur elf Prozent sind Teil von Konzernen, der Mittelstand dominiert.

Externe Einflussfaktoren

Die Kennzahlen geben einen umfassenden Überblick über die aktuelle wirtschaftliche Lage der beiden Branchen. Doch welche Ursachen stecken hinter diesen Entwicklungen? Warum geraten Immobilien- und Bauwirtschaft trotz stabiler Bonität zunehmend unter Druck?

Hinter der steigenden Zahl an Insolvenzen und Auflösungen stehen vor allem externe Belastungen, die Immobilien- und Bauwirtschaft gleichermaßen treffen. Zwei Entwicklungen stechen besonders hervor:

Die Zinswende, die Finanzierungen verteuert und Investitionen bremst, sowie die anhaltende Materialknappheit, die Bauprojekte verzögert und verteuert.

Fazit

Die Immobilien- und Bauwirtschaft bleiben 2025 zwar solide aufgestellt, doch die Spannungsrisse im Fundament sind unübersehbar.

Die Immobilienbranche kämpft mit steigender Überschuldung und nachlassendem Gründergeist, das Baugewerbe mit Insolvenzen und Projektabbrüchen. Positiv bleiben die Bonität und die solide Zahlungsmoral. Doch die externe Gemengelage aus Zinsen, Kostenexplosion und geopolitischen Unsicherheiten zwingt beide Branchen, ihre Widerstandskraft zu stärken.