Das Jahresende ist geprägt von bedeutenden geopolitischen Ereignissen, deren Eskalation weltweit Aufmerksamkeit auf sich zieht. Konflikte im Nahen Osten, politische Unruhen im globalen Süden und die Verschärfung wirtschaftlicher Spannungen zwischen den Großmächten USA und China schaffen eine komplexe Situation für internationale Lieferketten und Rohstoffmärkte.

Vor diesem Hintergrund rückt der Wahlsieg von Donald Trump in den USA als weiterer Faktor in den Fokus – ein Ereignis, das tiefgreifende Auswirkungen auf die US-Wirtschaftspolitik und die globalen Märkte haben könnte. Schon vor der Wahl Trumps sorgte das vermeintlich knappe Rennen gegen Kamala Harris für erhöhte Volatilität an den Finanzmärkten.

Mit seinem Sieg könnten nun zentrale Branchen wie der Energiesektor, Kryptowährungen und die Elektromobilität von Veränderungen profitieren oder unter Druck geraten.

Fossile Brennstoffe und Krypto-Branche als Profiteure

Der Wahlsieg von Donald Trump könnte zwar einige Marktunsicherheiten beseitigen, dennoch bringt seine Präsidentschaft Umbrüche und setzt neue ökonomische Prioritäten.

„Insbesondere die Bereiche fossile Brennstoffe, Verteidigung und Kryptowährungen werden in den kommenden Monaten voraussichtlich starkes Wachstum erleben, unterstützt durch politische Maßnahmen wie die Deregulierung der Energieproduktion, die Förderung von Öl- und Gasprojekten sowie das Ziel, die USA zur ‚Krypto-Hauptstadt‘ der Welt zu machen. Dieser Wandel dürfte sich positiv auf die Aktien von Unternehmen wie Coinbase, MicroStrategy und Marathon Digital auswirken“, erläutert Hans Selleslagh, Österreich-Sprecher des Online-Brokers Freedom24.

Gleichzeitig könnte Trumps Neigung zu Zöllen und strengeren Handelsregeln Lieferketten belasten und Technologieunternehmen schaden, die stark von globalen Märkten abhängig sind – insbesondere solche mit bedeutenden Handelsbeziehungen zu China.

Der Experte rät Anlegern, sich auf eine Marktrotation und erhöhte Volatilität einzustellen, vor allem in handelssensiblen und umweltregulierten Sektoren.

Turbulenzen in China

Während die USA aufgrund des Trump-Wahlsiegs momentan im Fokus stehen, fordert auch China, als zweitgrößte Volkswirtschaft der Welt, die volle Aufmerksamkeit der Anleger.

Das Land kämpft mit einem verlangsamten Wirtschaftswachstum, hoher Jugendarbeitslosigkeit und geopolitischen Spannungen. Diese Herausforderungen bergen erhebliche Risiken für die wirtschaftliche Stabilität und internationale Investoren. Trotz Bemühungen der chinesischen Regierung, die Wirtschaft durch fiskal- und geldpolitische Maßnahmen zu stabilisieren, bestehen erhebliche Risiken für Unternehmen mit starker Abhängigkeit vom chinesischen Markt. Dies betrifft vor allem die Luxusgüter-, Technologie- und Industriesektoren.

„Anleger sollten zudem die Auswirkungen der chinesischen Konjunkturschwäche auf globale Rohstoffmärkte aufmerksam verfolgen. Insbesondere die Nachfrage nach Öl, Kupfer und Eisenerz könnte durch die wirtschaftliche Abkühlung in China beeinflusst werden“, warnt Hans Selleslagh.

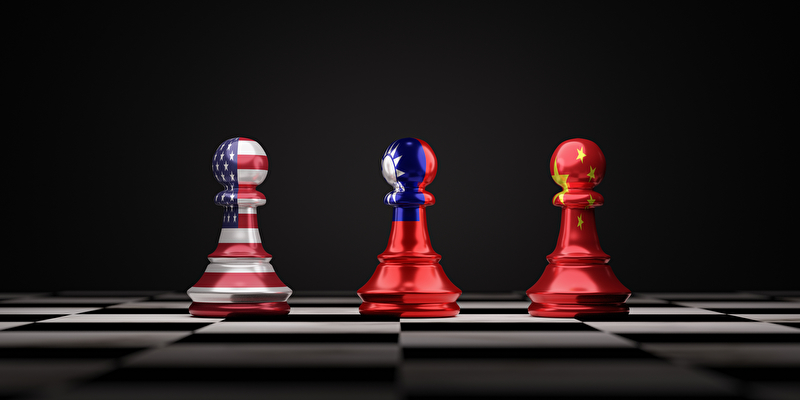

Gleichzeitig verschärfen sich die Spannungen zwischen China und Taiwan: Während China seine militärische Präsenz rund um Taiwan verstärkt, bieten die USA und ihre Verbündeten Taiwan diplomatische und militärische Unterstützung an.

„Eine Invasion Chinas könnte die globale Wirtschaft etwa zehn Billionen US-Dollar kosten und die ohnehin fragilen Technologie-Lieferketten, besonders im Bereich der Halbleiter, massiv beeinträchtigen. Investoren sollten daher die Entwicklungen in der Region genau verfolgen und ihre Portfolios diversifizieren, um sich gegen mögliche Marktverwerfungen abzusichern“, verdeutlicht der Experte.

Geopolitische Krisen beeinflussen Rohstoffmärkte

Neben den Entwicklungen in den USA und China ist es für Investoren entscheidend, die geopolitischen Spannungen im globalen Süden im Blick zu behalten, welche zunehmende Risiken für globale Lieferketten bergen.

Der Militärputsch 2023 in Niger etwa, bedroht die Uranversorgung, was insbesondere für europäische Atomstaaten relevant ist. Steigende Uranpreise reflektieren die Besorgnis über mögliche Marktstörungen. Eine Ausweitung der Unruhen auf Nachbarländer wie Mali oder Nigeria könnte erhebliche Folgen für den Rohstoffmarkt, unter anderem in Bezug auf Öl, Gas und Mineralien haben. Auch politische Unruhen in Peru und Ecuador, wichtige Regionen für Kupfer- und Ölexporte, haben den Kupfermarkt bereits belastet. Als weltweit zweitgrößter Kupferproduzent spielt Peru eine zentrale Rolle in der Technologie- und E-Mobilitätsbranche.

Ein weiteres Beispiel ist der Sudan, wo politische Instabilität die Goldproduktion beeinträchtigt und Lieferengpässe die Goldpreise weiter steigen lassen. Zudem könnte die Nähe des Sudans zum Roten Meer den Öltransport und die maritime Sicherheit gefährden.

Der Rohölmarkt wird ebenfalls durch den Konflikt im Nahen Osten bedroht: Nach einem Raketenangriff des Iran auf Israel stiegen die Ölpreise deutlich, was Sorgen über potenzielle Lieferausfälle aus der Region schürte.

„Anleger sollten die kurzfristige Volatilität an den Rohstoffmärkten, besonders bei Öl und Gas, im Auge behalten. In der Vergangenheit führten Spannungen im Nahen Osten oft zu Ölpreisspitzen, die weltweit Inflationsdruck auslösten“, unterstreicht Hans Selleslagh.

Portfoliodiversifikation und sektorale Absicherung für Anleger

Historisch gesehen haben sich Märkte nach politischen Krisen oft gut erholt. Die 20 größten geopolitischen Ereignisse seit dem Zweiten Weltkrieg haben gezeigt, dass Aktien ihre Verluste durchschnittlich innerhalb von 47 Handelstagen nach einem maximalen Rückgang von fünf Prozent wieder vollständig aufgeholt haben.

Ähnlich könnten sich heutige Krisen zunächst negativ auf die Märkte auswirken. Im Allgemeinen haben sich die Aktienmärkte in den USA und Europa jedoch angesichts von Kriegen als widerstandsfähig erwiesen und reagieren nicht mehr besonders auf Nachrichten über Konflikte. Stattdessen hat sich der Schwerpunkt auf die Inflation und die Maßnahmen der globalen Zentralbanken sowie die Einführung von KI-Technologien verlagert. Trotzdem ist angesichts der Vielzahl an wirtschaftlichen und geopolitischen Unsicherheiten Wachsamkeit geboten.

„Die politische Lage, Chinas wirtschaftliche Entwicklung und diverse Risiken in den Lieferketten bleiben bis Jahresende entscheidende Faktoren. Portfoliodiversifikation und sektorale Absicherung sollten Anlegern dabei helfen, erfolgreich durch die Marktlandschaft in den letzten Monaten des Jahres 2024 zu navigieren“, ergänzt Hans Selleslagh abschließend.

Ihr Kapital ist Risiken ausgesetzt.