Die 16. Ausgabe der jährlichen Studie von Coface listet die 500 größten Unternehmen der Region nach Umsatz auf und analysiert zusätzliche Indikatoren, darunter die Anzahl der Beschäftigten, die geschäftlichen Rahmenbedingungen, die Branchen und die Bonitätsbewertungen der Unternehmen durch Coface.

Die wirtschaftliche Leistung der CEE Top 500 ist ein wichtiger Indikator für regionale Markttrends.

Wachstumsrate

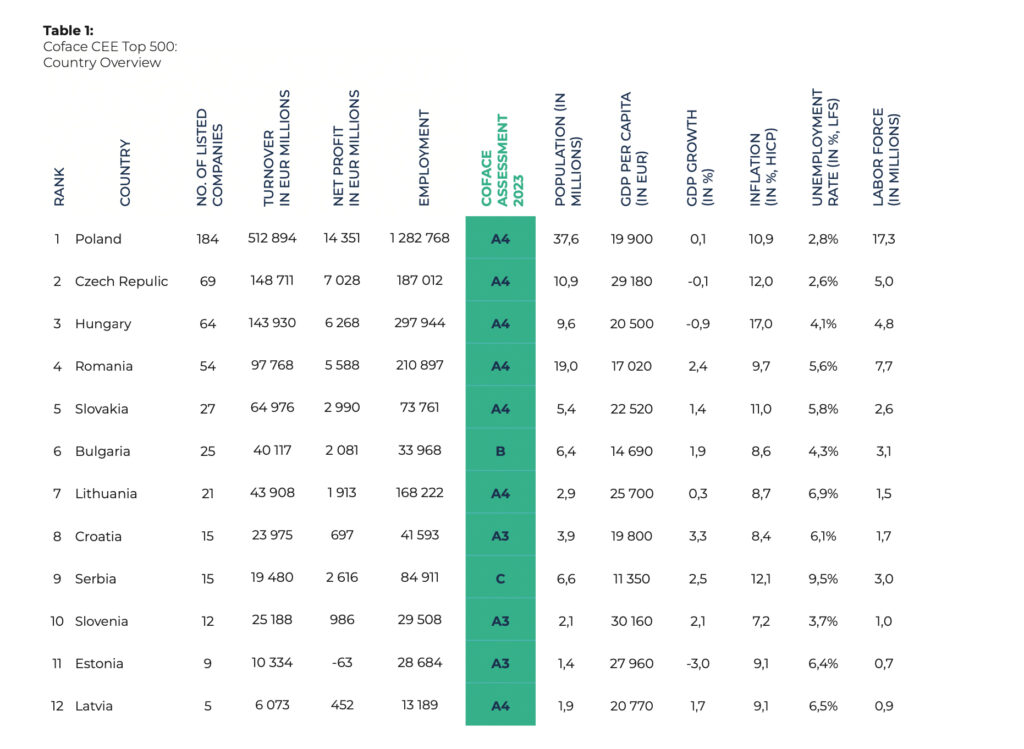

Die CEE-Region verzeichnete die schwächste Wachstumsrate im 21. Jahrhundert, mit einem BIP-Wachstum von nur 0,7 Prozent im Jahr 2023. Nur die Hälfte der CEE-Länder konnte unter den Top-500-Unternehmen eine Umsatzsteigerung erzielen.

Die Nettogewinne der 500 Unternehmen gingen um 17,4 Prozent zurück. Nach Jahren der Widerstandsfähigkeit sahen sich die Unternehmen in der Region aufgrund der sinkenden Binnen- und Auslandsnachfrage, der hohen Inflation, der steigenden Kosten und der geopolitischen Spannungen mit erheblichen Herausforderungen konfrontiert.

Dieser Trend hat sich auch in diesem Jahr fortgesetzt, obwohl sich die Inlandsnachfrage größtenteils erholt hat und die Inflation auf ein niedrigeres Niveau gesunken ist.

„Die CEE-Region sah sich 2023 mit beispiellosen wirtschaftlichen Herausforderungen konfrontiert, mit einer Kombination aus hoher Inflation und geschwächter Verbrauchernachfrage, von der selbst die größten Unternehmen betroffen waren. Trotz dieser Hindernisse ist es vielen Unternehmen gelungen, ihren Umsatz zu halten, was ihre Widerstandsfähigkeit in einem schwierigen Umfeld unter Beweis stellt“, unterstreicht Jarosl̸aw Jaworski, CEO von Coface Central & Eastern Europe Region.

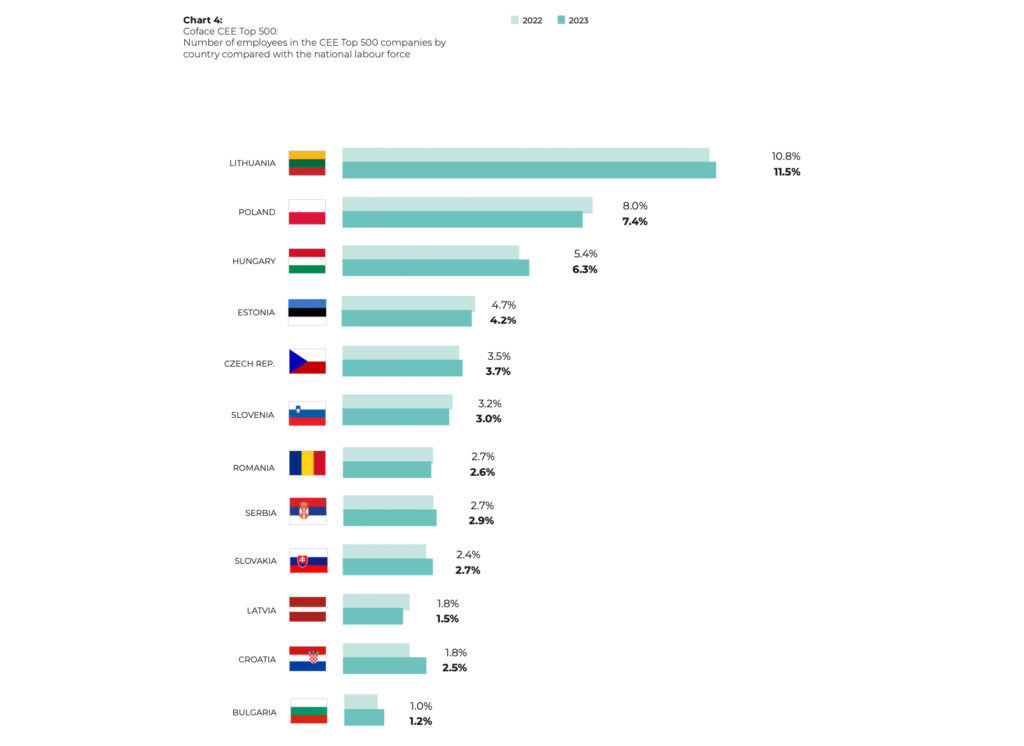

Der Gesamtumsatz aller 500 Unternehmen stieg leicht um 2,5 Prozent auf 1,1 Billionen Euro. Die kumulierten Nettogewinne sanken um -17,4 Prozent auf 44.909 Millionen Euro. Darüber hinaus beschäftigten diese Unternehmen 2,4 Millionen Mitarbeiter (+1 Prozent gegenüber dem Vorjahr).

Polen als Wachstumstreiber

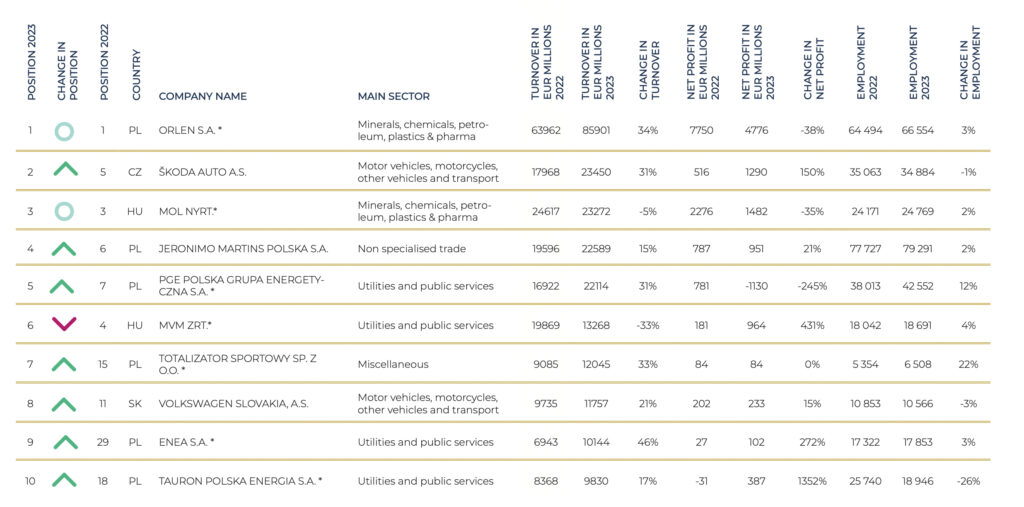

Polen dominiert weiterhin, wobei PKN Orlen seine Spitzenposition dank eines Umsatzanstiegs von 34 Prozent nach einem Zuwachs von 111 Prozent im Vorjahr ausbauen konnte.

Unter den Top Ten finden sich auch so bekannte Namen wie der tschechische Konzern Skoda Auto (2.), das multinationale Öl- und Gasunternehmen MOL Hungary (3.), der Einzelhändler Jeronimo Polska (4.), das polnische Energieunternehmen PGE (5.) und die ungarische MVM Energetika (6.). Von diesen Unternehmen verzeichneten nur die ungarischen Unternehmen einen Umsatzrückgang, während die anderen höhere Einnahmen als im Vorjahr erzielten. Volkswagen Slovakia (8.) kehrte in die Top 10 zurück, während auch andere hochrangige Automobilunternehmen in einem Umfeld steigender Preise höhere Umsätze verzeichneten und ihre Positionen verbessern konnten.

Abgesehen von der oben erwähnten slowakischen Volkswagen-Niederlassung gehören zu den Neuankömmlingen in den Top 10 auch das staatliche polnische Glücksspielunternehmen Totalizator Sportowy (7.) sowie die polnischen Stromhändler ENEA (9.) und Tauron Polska Energia (10.), die jeweils zweistellige Umsatzzuwächse erzielten – ein willkommener Vorteil der derzeitigen Marktsituation.

Top-Performer aus unterschiedlichen Branchen

Mehrere Unternehmen stechen durch ihr bemerkenswertes Wachstum im Jahr 2023 hervor, wobei sie aufgrund des unterschiedlichen wirtschaftlichen und geschäftlichen Umfelds verschiedene Sektoren vertreten.

Den größten Fortschritt erzielte das polnische Elektrizitätsunternehmen ENIQ (Rang 111), dass sich dank eines Umsatzanstiegs von 183 Prozent um 315 Plätze verbesserte. Auch das bulgarische Unternehmen Lukoil und BYD Smart Device Hungary, ein Hersteller von elektronischen Komponenten für einen der größten chinesischen Automobilhersteller, konnten beeindruckende Zuwächse verzeichnen.

Branchenanalyse

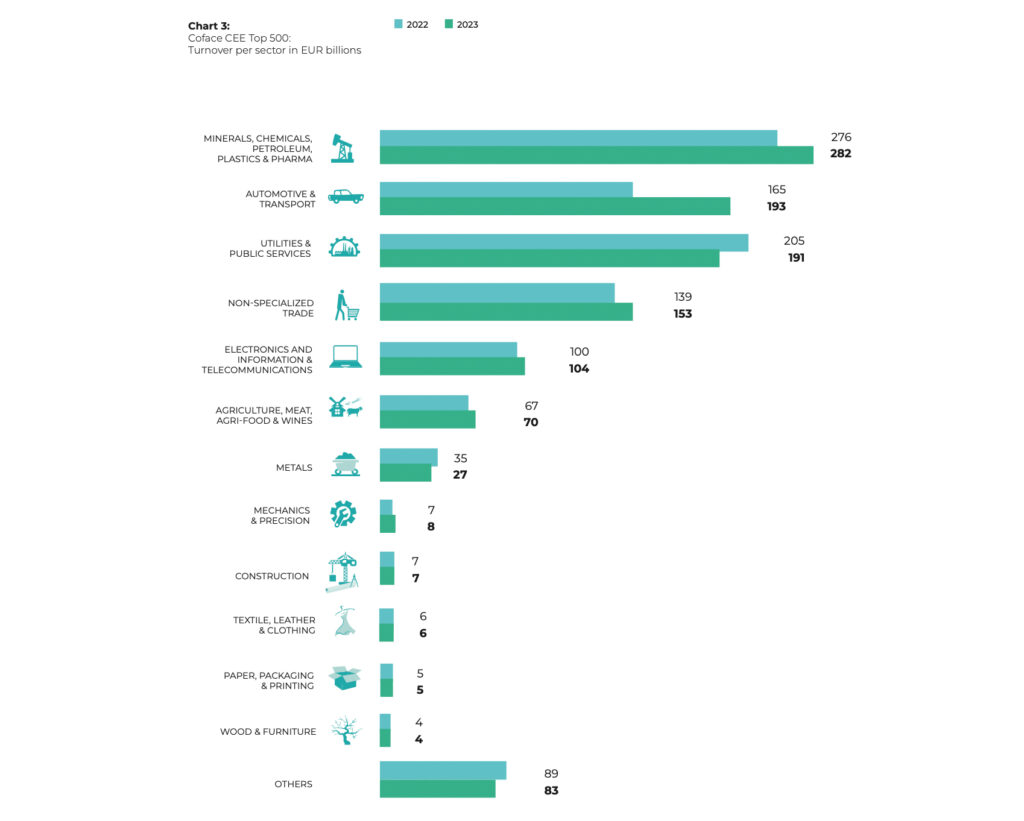

Anders als in den Vorjahren verzeichneten nicht alle Sektoren im Jahr 2023 Umsatzsteigerungen.

Zu den Branchen, die sich besonders harte Herausforderungen hatten, gehörten energieintensive Industrien wie Metall, Papier und Holz sowie Versorgungsunternehmen und öffentliche Dienstleistungen.

Nach drei Jahren hat der Automobil- und Transportsektor mit einem Umsatzanstieg von 16,8 Prozent und einem Anstieg der Nettogewinne um 40,8 Prozent den ersten Platz zurückerobert, getragen von verbesserten Automobilverkäufen. Das Jahr 2023 war für Haushalte und Unternehmen eine Herausforderung, weshalb sie ihre Ausgaben für langlebige Güter einschränkten, nicht aber für Fahrzeuge. Die EU-Autoverkäufe stiegen zum ersten Mal seit 2019.

Der traditionell größte Sektor – Mineralien, Chemikalien, Erdöl, Kunststoffe und Pharma – rutschte in diesem Jahr auf den zweiten Platz ab. Zwar wurde ein leichtes Umsatzwachstum verzeichnet, jedoch sanken die Nettogewinne um 42,8 Prozent, da die CEE-Öl- und Gasunternehmen aufgrund schwankender Ölpreise und sinkender Erdgaspreise mit schwierigen Raffineriemargen zu kämpfen hatten.

Der nicht spezialisierte Handel schaffte den Sprung unter die ersten drei, unterstützt durch die sich erholende Verbrauchernachfrage aufgrund niedriger Arbeitslosigkeit und steigender Löhne.

„Das Umsatzwachstum der größten Unternehmen in der CEE-Region war im vergangenen Jahr moderat (+2,5 Prozent), aber immer noch stärker als das schwache BIP-Wachstum (+0,7 Prozent). In den Jahren 2024 und 2025 wird sich die regionale Wirtschaft dank des sich erholenden Konsums der privaten Haushalte verbessern. Dennoch stehen die Unternehmen, selbst die größten, weiterhin vor großen Herausforderungen. Während die angespannte Lage auf den heimischen Arbeitsmärkten dazu führt, dass freie Stellen selbst bei höheren Löhnen nur schwer besetzt werden können, bleibt die externe Situation die größte Bedrohung, die die Produktion und die Exporte der CEE-Länder einschränkt“, ergänzt Grzegorz Sielewicz, Regional Chief Economist Central & Eastern Europe, abschließend.