Nach weit über 50 Filialschließungen ist das Insolvenzverfahren rund um den Konzern Galeria Karstadt Kaufhof nun abgeschlossen. Der Name der Warenkette ändert sich (künftig nur noch Galeria – Anm. d. Red.) und für viele beschreibt es das Ende einer Ära: Der stationäre Handel hat ausgedient.

Als Grund für das Scheitern gibt der Konzern unter anderem die Konsumflaute der Bevölkerung an. Doch stehen Internet-Marktplätze besser da? Im Vergleich zu 2019 bleibt der Onlinehandel mit einem deutlichen Wachstum von 44,3 Prozent robust. Doch hat er den stationären Handel mittlerweile übertrumpft? Diese Frage gilt es zu beantworten.

Stationärer- vs. Onlinehandel

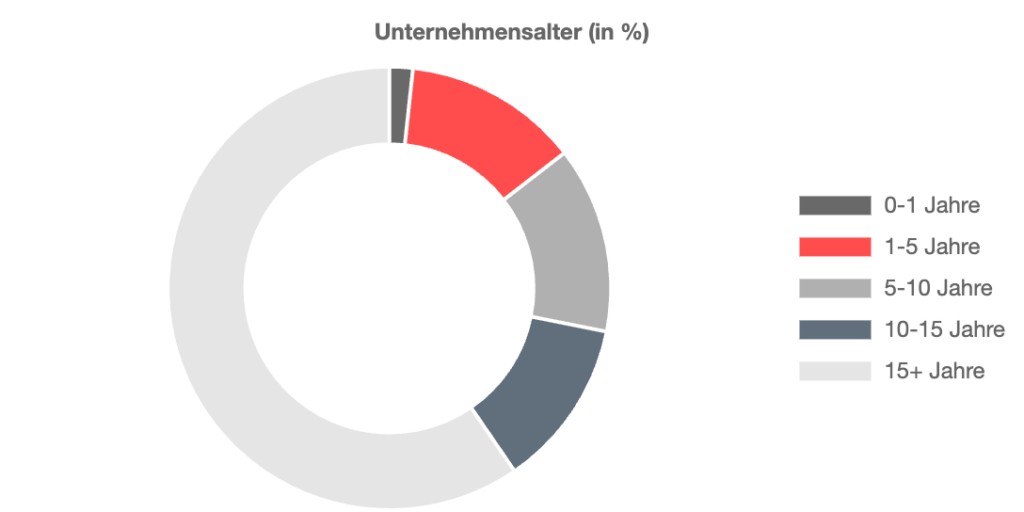

Trotz der Präsenz einiger großer Einzelhandelskonzerne ist die Branche in Deutschland überwiegend von Kleinunternehmen geprägt – sie machen etwa 98 Prozent des Marktes aus. Mehr als die Hälfte von ihnen (59 Prozent) bestehen seit mehr als 15 Jahren. Besorgniserregend ist jedoch, dass jeder fünfte kleine Einzelhändler überschuldet ist. Auch weisen etwa 10 Prozent der gesamten Branche ein hohes Ausfallrisiko auf.

Ist der zunehmende Onlinehandel ein Grund dafür? Aktuell kauft knapp ein Drittel der Deutschen lieber im Internet statt im Ladengeschäft ein. Die Mehrheit präferiert eine Mischung aus beidem. Doch es ist noch nicht alles verloren: 2023 war die Performance in fast allen Branchen (außer FMCG) offline besser als online. Auch die Pro-Kopf-Ausgaben sind bei Internetkäufen mehrheitlich rückläufig, während sie stationär mehrheitlich wachsen.

Warum stationärer Handel?

58 Prozent entscheiden sich laut früherer Zahlen des Handelsverband Deutschlands für den Offline-Kauf, wenn das gewünschte Produkt dringend benötigt wird. 46 Prozent der Befragten verweisen beim stationären Handel auf die günstigeren Angebote, die auf das Wegfallen der Versandkosten zurückzuführen sein könnten.

Ohnehin ist der Preis das Topkriterium in Sachen Konsumverhalten. Doch auch Nachhaltigkeitsaspekte werden den Käufern immer wichtiger. Onlineshopper schätzen es, im World Wide Web einen umfassenderen Überblick der angebotenen Produkte zu bekommen und Preise besser vergleichen zu können. Marktplätze wie Amazon oder Otto sind hierfür der ideale Ort und werden dementsprechend immer beliebter.

Bedeutung von Online-Marktplätzen

Inzwischen machen Amazon & Co mehr als die Hälfte (54 Prozent) des Onlinehandels aus: Internet-Marktplätze sind gekommen, um zu bleiben.

Einer der Big Player in diesem Bereich ist Amazon, das – entgegen dem Markttrend – stetig weiterwächst. Plattformen wie diese eröffnen Unternehmen neue Möglichkeiten des Vertriebs, um ihre Produkte einer noch größeren Nutzerschaft zu präsentieren. Doch welche Risiken gilt es bei der Zusammenarbeit mit Marktplätzen zu beachten? Verglichen mit eigenen Onlineshops ist es hier schwieriger, ein Markenerlebnis zu schaffen. Produkte gehen auf Marktplätzen, die ein weitgefächertes Sortiment anbieten, schnell unter.

Seit April 2023 hat Temu, ein chinesischer Online-Marktplatz, einen bemerkenswerten Einstieg in den deutschen Markt hingelegt und sich schnell als einer der zugriffsstärksten Onlineshops etabliert. Mit 29,1 Millionen Visits im Februar 2024 liegt die B2C-Plattform nur 30 Prozent unter dem Besuchervolumen des Konkurrenten Otto und übertrifft damit sogar Zalando. Chinesische Händler wie Temu, Shein und AliExpress, gewinnen zunehmend Marktanteile im deutschen E-Commerce. Das intensiviert den Wettbewerb und bringt spezifische Herausforderungen mit sich.

Anforderungen und Risiken bei B2B-Marktplätzen

Neben dem B2C-Segment gewinnen auch digitale B2B-Marktplätze zunehmend an Relevanz. Sie bieten Unternehmen eine Plattform, um ihre Dienstleistungen und Produkte in einem professionellen Umfeld zu vertreiben.

Jedoch unterscheiden sich die Anforderungen und Risiken bei B2B-Marktplätzen signifikant. Aufgrund der Anonymität der Geschäftsabwicklungen und des Bedarfs an sofortigen Kreditentscheidungen spielt die Bonität der beteiligten Unternehmen eine noch größere Rolle.

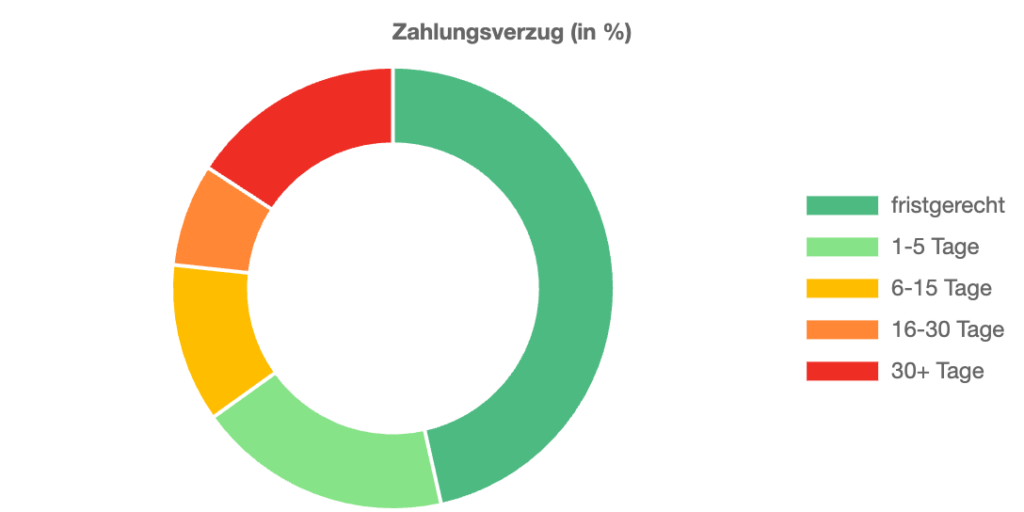

Aktuelle Zahlen von Creditsafe Deutschland zeigen, dass größere Einzelhändler häufiger und länger Zahlungsfristen überziehen. Mit einem durchschnittlichen Zahlungsverzug von knapp zwölf Tagen liegen sie damit über den kleineren Unternehmen, die im Vergleich etwa fünf Tage zu spät zahlen. Daher sollten, noch bevor eine Zusammenarbeit zustande kommt, folgende Kredit- und Bonitätsinformationen eingeholt werden:

Wie hoch ist der Bonitätsindex? Liegt ein Insolvenzverfahren vor? Wer sind die Geschäftsführer? In welcher Gruppenstruktur ist das Unternehmen aufgebaut? Sind diese Punkte geklärt, steht das Risikomanagement auf einem stabilen Fundament.

Fazit

In Anbetracht der aktuellen wirtschaftlichen Herausforderungen konsumieren die Deutschen mit Vorsicht, und die strategische Ausrichtung der finanziellen Ressourcen wird für Handelsunternehmen immer wichtiger.

Der stationäre Handel ist noch nicht am Ende, jedoch zeigt die steigende Popularität von Online-Marktplätzen, dass die Zukunft im digitalen Vertrieb liegt. Auch hier gilt: Neue Geschäftsbeziehungen ebenso wie die Zusammenarbeit mit langfristigen Vertriebspartnern sollten kontinuierlich geprüft werden. Eine enge Verknüpfung von Bonitätsauskünften und Monitoring-Lösungen gewährleisten gepaart mit einer starken Datengrundlage ein resilientes Risikomanagement und wappnen Unternehmen dafür, sich im Einzelhandel erfolgreich aufstellen zu können.