Während die deutschen Autobauer Einbußen bei Umsatz und Gewinn vermelden mussten, konnten andere Herstellernationen zumindest beim Umsatz weiter zulegen: So stieg der Umsatz der US-Autokonzerne insgesamt um acht Prozent, die japanischen Hersteller wuchsen um ein Prozent.

Die meisten großen Konzerne verkauften allerdings weniger Neuwagen als ein Jahr zuvor:

Insgesamt schrumpfte der Pkw-Absatz der 16 größten Autokonzerne um sechs Prozent, die stärksten Einbußen vermeldeten Stellantis (minus 14 Prozent), BMW (minus 13 Prozent) und General Motors (minus neun Prozent). Einige wenige Unternehmen – darunter die US-amerikanischen Autobauer Tesla und Ford – konnten hingegen mehr Fahrzeuge verkaufen als im Vorjahr.

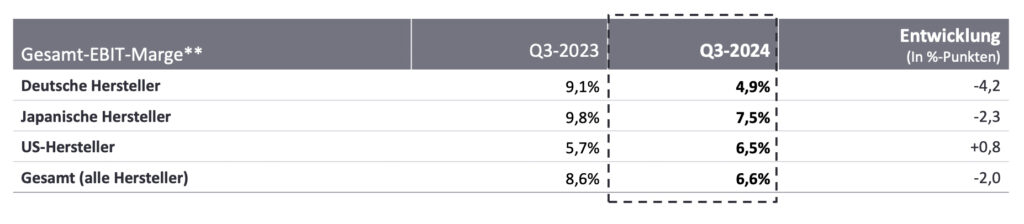

Vorbei sind auch die Zeiten, in denen die deutschen Autobauer zu den profitabelsten weltweit zählten:

Aufgrund des Gewinneinbruchs hat sich die Marge der deutschen Autobauer insgesamt von 9,1 auf 4,9 Prozent fast halbiert. Die japanischen Hersteller verzeichneten nur einen Margenrückgang um 2,3 Prozentpunkte, die Marge der US-Hersteller kletterte sogar um 0,8 Prozentpunkte.

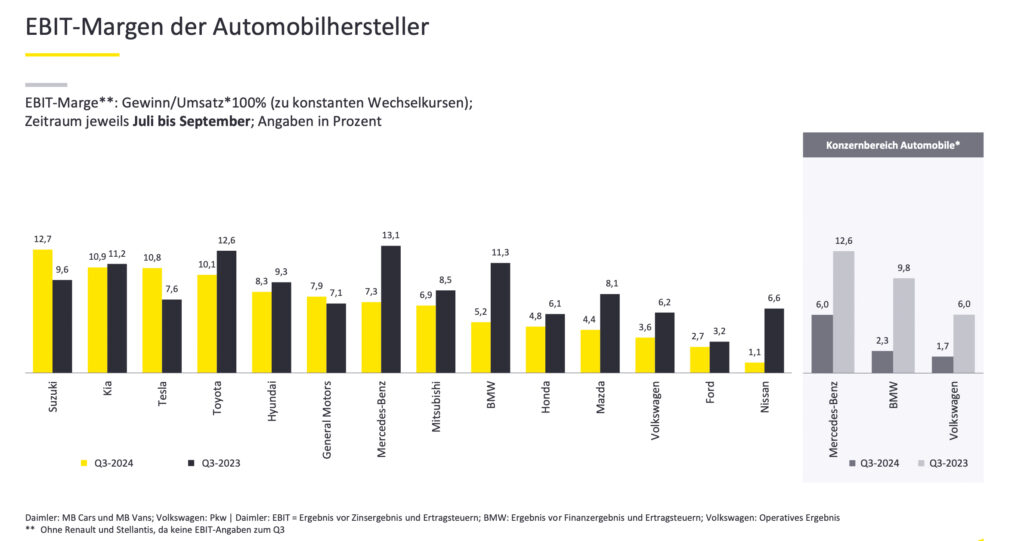

Der profitabelste Autokonzern war im dritten Quartal der japanische Autobauer Suzuki mit 12,7 Prozent vor Kia (10,9 %) und Tesla (10,8 %). Mercedes-Benz liegt mit einer Gewinnmarge von 7,3 Prozent auf dem siebten Platz, BMW mit 5,2 Prozent auf dem neunten Platz und Volkswagen mit 3,6 Prozent auf dem zwölften Rang.

„Die Flaute in der Autoindustrie, speziell in Deutschland, wirkt sich natürlich auch auf Österreich aus. Wir haben hierzulande zahlreiche Zulieferer für die Autobranche. Die hohen Margen nach der Coronazeit haben tiefliegende strukturelle Probleme verschleiert, die jetzt sichtbar werden: China prescht in Sachen E-Mobilität vor, hingegen sind bei der deutschen Autoindustrie die Kosten hoch, die Apparate zu schwerfällig. Dafür braucht es rasche Lösungen“, konstatiert Axel Preiss, Leiter Advanced Manufacturing & Mobility bei EY.

Kostensenkungen und Investitionen

Insbesondere europäischen Autokonzerne haben keine andere Wahl, als aktiv ihre Kosten zu reduzieren und gleichzeitig massiv an ihrer technologischen Wettbewerbsfähigkeit zu arbeiten:

„Sinkende Margen bei hohem Investitionsbedarf – beispielsweise in den Bereichen Software und Batterietechnik – fordern die Unternehmen gewaltig. Daher ist es umso entscheidender, dass die Autokonzerne ihre internen Strukturen optimieren. Erhebliche Kürzungen bei den Verwaltungskosten sind unvermeidlich, während gleichzeitig gezielt in Bereiche investiert werden muss, die den Unternehmen dabei helfen, ihren Markenkern und ihr Leistungsversprechen hervorzuheben“, analysiert der Experte.

Im abgelaufenen dritten Quartal haben die deutschen Autokonzerne trotz der schlechten Umsatz- und Gewinnentwicklung nicht bei den Zukunftsinvestitionen gespart: Die Ausgaben für Forschung und Entwicklung stiegen bei den drei Unternehmen um zwölf Prozent auf 8,3 Milliarden Euro an – ein Rekordwert.

Absatzmarkt China

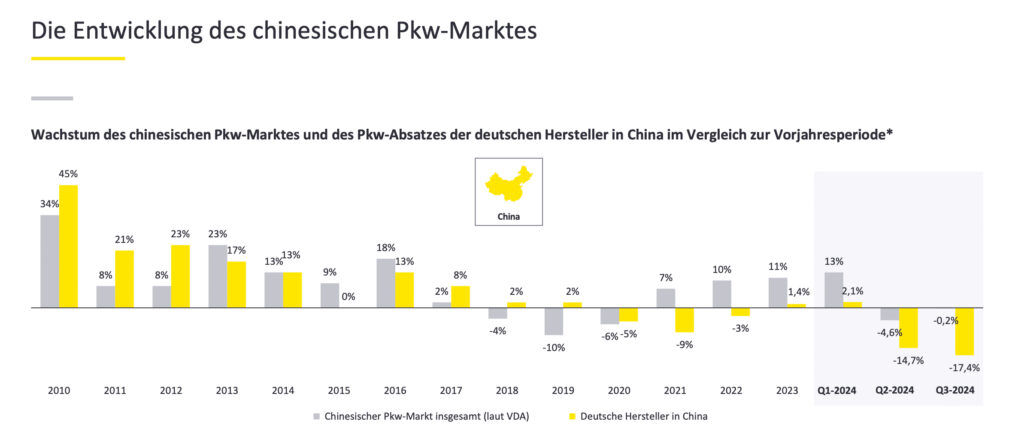

In China verzeichneten alle untersuchten Autokonzerne zweistellige Absatzeinbußen – bis auf Tesla: Der E-Auto-Hersteller legte um 30 Prozent zu.

Insgesamt schrumpfte der China-Absatz der Unternehmen um 18 Prozent, bei den deutschen Konzernen um 17 Prozent, bei den japanischen um 21 Prozent und bei den südkoreanischen um 32 Prozent. Der rasante Wandel in China hin zur Elektromobilität und das Aufkommen zahlreicher lokaler Player, die – ausgestattet mit viel Kapital – aggressiv in den Markt drängen, wird zunehmend zu einem Problem für die westlichen Autokonzerne.

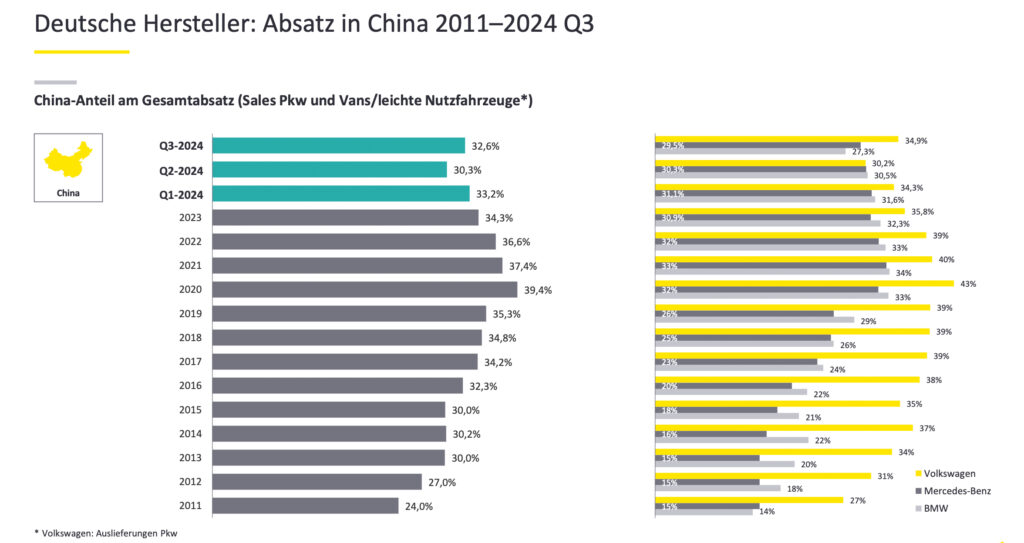

Die deutschen Autokonzerne haben im dritten Quartal knapp jeden dritten verkauften Neuwagen (32,6 %) an eine:n Kund:in in China übergeben. Im Gesamtjahr 2023 lag der China-Anteil am Gesamtabsatz mit 34,3 Prozent etwas höher. Seit dem Jahr 2020, als fast 40 Prozent des Pkw-Absatzes der deutschen Hersteller auf China entfiel, hat die Bedeutung dieses Absatzmarktes stetig abgenommen.

„In China tobt ein intensiver Verdrängungswettbewerb, der hauptsächlich über den Preis geführt wird. Für die etablierten Konzerne gibt es derzeit wenig zu gewinnen. Dennoch ist ein Rückzug aus China aufgrund der Marktgröße keine Option – zudem ist China mittlerweile der globale Leitmarkt für Elektromobilität: Mit wettbewerbsfähigen Produkten dort präsent zu sein, ist unerlässlich“, ergänzt Axel Preiss abschließend.