Der mittlerweile 18. – In Gold We Trust-Report wurde im Rahmen einer internationalen und live im Internet übertragenen Pressekonferenz präsentiert. Autoren des Reports sind die beiden Fondsmanager Ronald-Peter Stöferle und Mark J. Valek vom liechtensteinischen Vermögensverwalter Incrementum AG.

Bemerkenswerte Entwicklung bei Gold

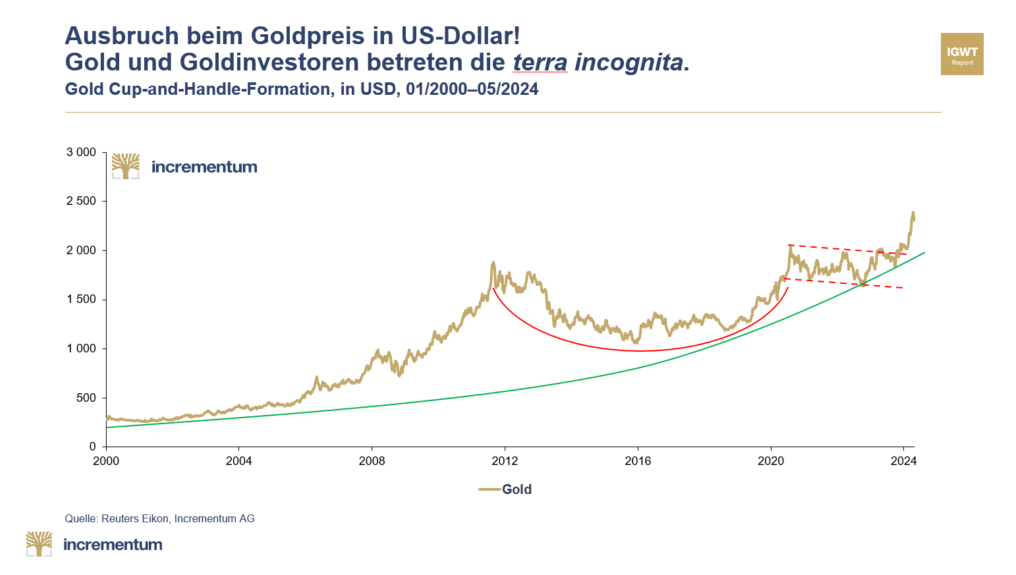

Nach einigen Anläufen hat der Goldpreis im Frühjahr auch auf USD-Basis neue Allzeithochs markiert. Kurz nach der Veröffentlichung des letzten In Gold We Trust-Reports am 24. Mai 2023 setzte eine mehrmonatige Korrektur ein.

Gold gab bis Anfang Oktober auf 1.820 USD nach. Als Folge der robusten Notenbanknachfrage, aufkeimender Zinssenkungsfantasien und einer starken Nachfrage aus Fernost gelang in Q4/2023 die Kehrtwende, was gleichzeitig der Startpunkt der fulminanten Rally im Frühjahr war. Nun, nachdem die bisherigen Widerstandslinien überwunden werden konnten, ist der Weg nach oben „frei“.

„Der Goldpreis hat sich in den vergangenen 12 Monaten, besonders aber im Frühjahr bemerkenswert entwickelt. In allen führenden Währungen konnte Gold in den ersten vier Monaten dieses Jahres zweistellig zulegen, in Euro um 16,5%, in US-Dollar um 12,7%, in japanischen Yen sogar um 26,1%. Die Widerstandslinie von 2.000 USD, an der der Goldpreis zuvor mehrere Male gescheitert war, wurde pulverisiert“, erörtert Ronald-Peter Stöferle.

Realzinsen im USD und der Faktor für den Goldpreis

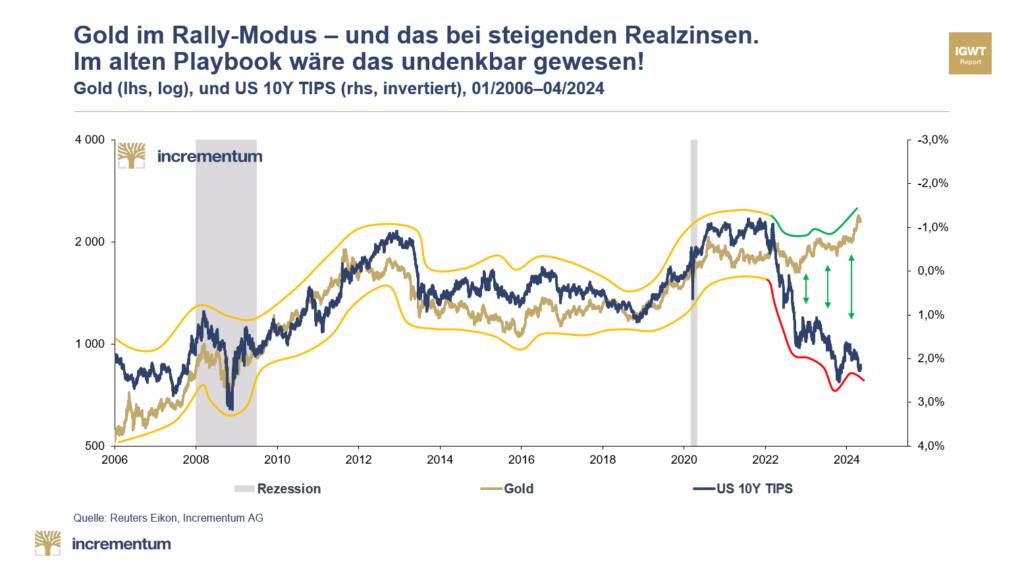

Beachtlich am Timing der neuen Allzeithochs ist, dass diese in einem Umfeld eintraten, in dem laut bisherigem Gold-Playbook der Goldpreis eigentlich hätte fallen müssen. Steigende Realzinsen waren bislang nämlich Gift für den Goldpreis.

Diese Gesetzmäßigkeit ist keineswegs die Einzige, die seit geraumer Zeit nicht mehr in gewohnter Art und Weise als Erklärung für die Goldpreisentwicklung herangezogen werden kann. Vieles spricht dafür, dass das alte Regelwerk in wesentlichen Punkten obsolet wurde und es nun Zeit für ein neues Gold-Playbook ist.

Goldpreis zunehmend vom Globalen Osten bestimmt

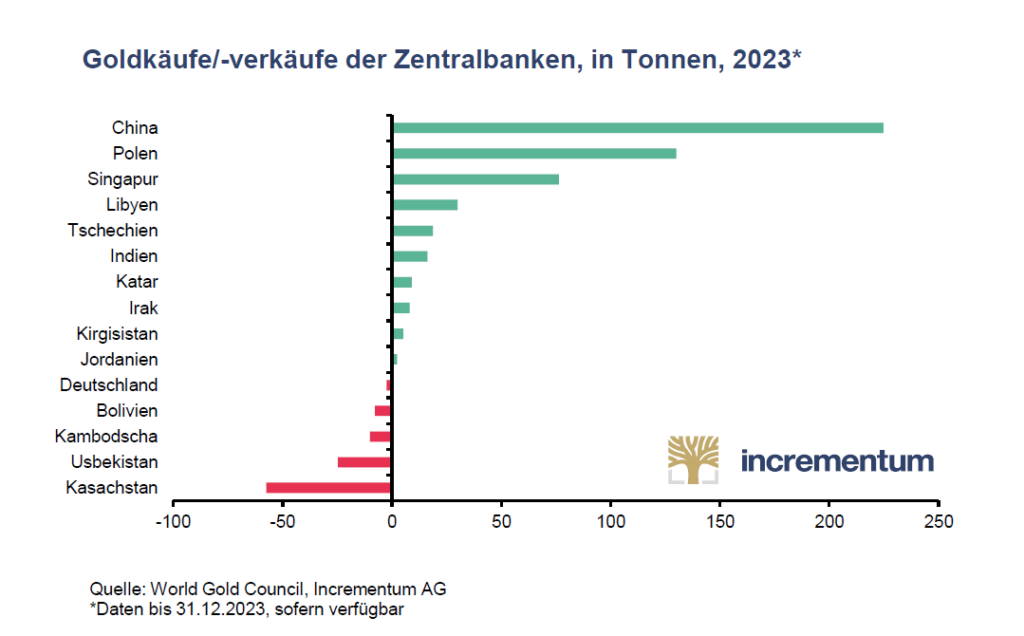

Ein weiterer Trend verfestigt sich: Der Goldpreis wird immer stärker im Osten bestimmt. Der Einfluss des Westens auf die Goldpreisbildung ist klar rückläufig. So hat die chinesische Zentralbank, die People’s Bank of China (PBoC), den Titel des größten einzelnen Goldkäufers zurückerobert.

Sie meldete 2023 einen Anstieg ihrer Goldreserven um insgesamt 225 t, die größte Menge seit mindestens 1977. 2024 setzt sich der Trend fort. Mit den Zukäufen im März hat die PBoC bereits den 17. Monat in Folge ihre Goldreserven auf nun insgesamt 2.262 t aufgestockt.

„Nicht nur die Zentralbank im Reich der Mitte erhöht ihre Goldbestände. Auch die Bevölkerung greift vermehrt zu Gold, da der jahrzehntelang als wichtigste Form der Altersvorsorge genutzte Immobiliensektor schwächelt. Innovative neue Anlageformen wie „Gold Beans“ erhöhen die Attraktivität privater Goldanlagen, gerade auch für jüngere Altersschichten“, so Mark Valek zum Goldrausch im Osten.

„Die ständig zunehmende Bedeutung der Goldmärkte außerhalb des Westens hat uns dazu veranlasst, in diesem In Gold We Trust-Report die entsprechenden Entwicklungen in den Vereinigten Arabischen Emiraten, insbesondere aber in Dubai zu beleuchten“, ergänzt Ronald-Peter Stöferle.

Steigende Finanzierungskosten und Grenzen der Schuldentragfähigkeit

„Der von uns im Jahr 2021 so bezeichnete Monetäre Klimawandel ist nach wie vor voll im Gange und hat sich auch nach Ende der Pandemie keineswegs umgekehrt“, verdeutlicht Ronald-Peter Stöferle.

Zu kostspieligen Initiativen wie dem Inflation Reduction Act, dem Green New Deal und den stark steigenden Ausgaben eines infolge der demografischen Situation strukturell unterfinanzierten Sozialsystems kommt nun noch die Notwendigkeit, die Finanzierung der militärischen Nach- und Aufrüstung zu bewältigen.

Zusätzlich verschlechtert sich die prekäre fiskalische Situation vieler Staaten wegen der anhaltend hohen Budgetdefizite und der zuletzt deutlich gestiegenen Refinanzierungskosten. Dabei rächt sich nun auch der erhebliche Anstieg der Staatsverschuldung im Gefolge der Corona-Pandemie. Im Vergleich zu Q4/2019, also dem Vorabend der Corona-Pandemie, ist der US-Schuldenstand um 11 Bill. USD oder rund 50% angestiegen. Und ein Ende des Schuldenrausches scheint nicht in Sicht.

Eckpunkte des neuen Gold-Playbooks

Die Neuordnung des internationalen Wirtschafts- und Machtgefüges, das Erreichen der Grenzen der Schuldentragfähigkeit und womöglich multiple Inflationswellen sorgen für eine Aufwertung des Goldes. Diese Phase wird aller Voraussicht nach noch länger andauern, bis sich eine Art neues Gleichgewicht etabliert haben wird.

- Die hohe inverse Korrelation zwischen US-Realrenditen und dem Goldpreis ist (vorerst) Geschichte. Trotz der gestiegenen Realrenditen konnte der Goldpreisanstieg nicht gestoppt werden.

- Die Zentralbanken sind zu einem entscheidenden Faktor bei der Goldnachfrage geworden. Die Nachfrage dieser Institutionen ist wenig preissensitiv. Die Zentralbanken dürften einen Boden unter den Goldpreis eingezogen haben.

- Die Militarisierung des Fiat-Geldes hat dauerhafte Konsequenzen. Die Beschlagnahmung russischer Reserven sowie der Vermögenswerte russischer Oligarchen im Jahre 2022 war ein Weckruf für zahlreiche Staaten, aber auch reiche Private aus den Golfstaaten, Russland, China etc. (Luxus-)Immobilien in London, New York oder Vancouver waren stets bevorzugte Destinationen für Ersparnisse aus den Emerging Markets, dies hat sich seit 2022 geändert.

- Im Gegensatz zum Gold Drain der 1960er-Jahre in den USA findet nun ein Gold Gain der Emerging Markets statt. China nimmt diesbezüglich eine Führungsrolle ein, ist aber längst nicht mehr allein. Der westliche Finanzinvestor ist nicht mehr der marginale Käufer bzw. Verkäufer von Gold. Die Preissetzungsmacht am Goldmarkt verlagert sich immer stärker gen Osten.

- Monetärer Klimawandel und die Grenzen der Schuldentragfähigkeit. Die fiskalische Largesse hat die Schuldentragfähigkeit der westlichen Staaten ernsthaft gefährdet. Die Explosion der Zinslast ist ein Vorbote hinsichtlich der Grenzen der Schuldentragfähigkeit.

- Das neue Gold-Playbook im Kontext der Stagflation 2.0. Die Great Moderation ist vorbei. Periodische Angebotsschocks werden zusätzliche Inflationsschwankungen verursachen.

- Das Ende des 60/40-Portfolios. Eine positive Korrelation zwischen Aktien und Anleihen, wie im Fall strukturell erhöhter Inflationsraten, bedeutet, dass Anleihen keinen Schutz bieten, wenn das Wachstum nachlässt.

- Das neue Gold-Playbook der Notenbanker. Der heilige Gral des 2%-Inflationszieles ist nicht mehr heilig. Noch bevor die Marke nachhaltig wieder erreicht wurde, sprechen westliche Notenbanken offen von einem Kurswechsel zu einer weniger restriktiven Geldpolitik.

- Sichere-Hafen-Anlagen werden Mangelware. Die Liste der liquiden Safe-Haven-Assets wird kürzer. Neue und alte Safe-Haven-Assets gewinnen an Bedeutung.

- Nicht inflationierbare Anlagen wie Gold, Silber, Rohstoffe, aber auch Bitcoin spielen für Anleger eine zunehmend wichtige Rolle.

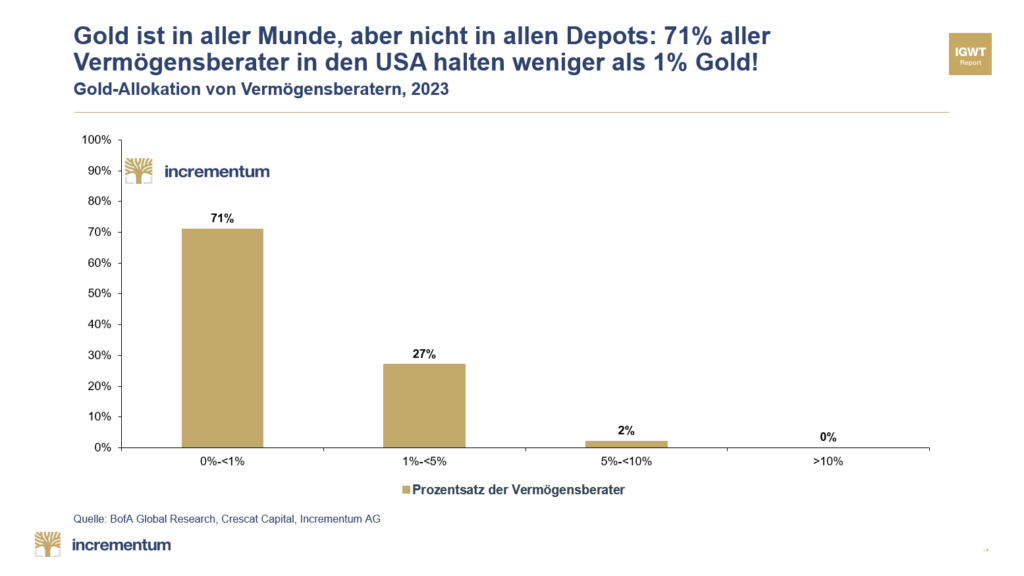

Optimale Gold-Allokation

In weiten Teilen der westlichen Anlegergruppe herrscht eine geringe Goldaffinität, wie eine Studie der Bank of America kürzlich bestätigte. Tatsächlich haben 71% der US-Finanzberater eine geringe bis gar keine Goldallokation, d. h. weniger als 1% ihres Portfolios.

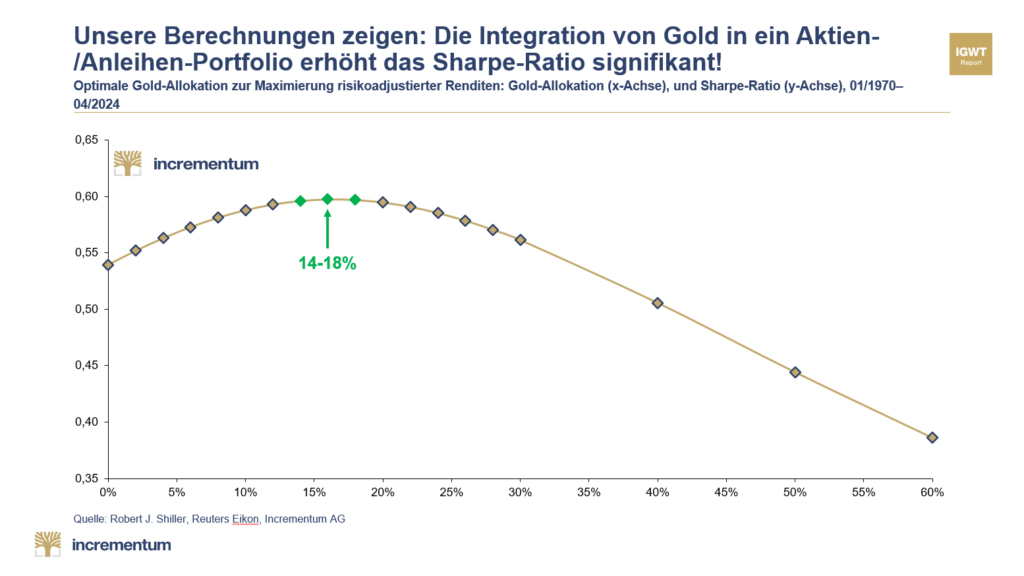

Die Bandbreite der in Studien vorgeschlagenen Gold-Allokation bewegt sich zwischen 10 und 19%, je nach Anlagezeitraum und den restlichen im Portfolio gehaltenen Assets.

Selbst die geringste Allokation dieser Bandbreite liegt somit weit über dem Gold-Exposure einer Standard-Asset-Allocation. Basierend auf diesen Erkenntnissen haben wir die Auswirkungen verschiedener Goldallokationen in einem Aktien-/Anleihenportfolio analysiert. Unsere Berechnungen zeigen, dass die Integration von Gold in ein Aktien-/Anleihen-Portfolio das Sharpe-Ratio klar positiv beeinflusst.

Das Optimum wird in einem Allokationsbereich von 14–18% erreicht. Eine übermäßige Steigerung der Gold-Allokation führt hingegen zu einer Abnahme des Sharpe-Ratios.

Minenaktien

Nach dem geglückten Ausbruch des Goldpreises ist nun die Zeit für Performance-Gold gekommen. Minenaktien sind jedoch kein einfaches Buy-and-hold-Investment, sondern verlangen ein aktives Management. Um eine fundierte, quantitative Investitionsentscheidung zu ermöglichen, wurde vom Vermögensverwalter das Incrementum Active Aurum-Signal entwickelt. Dieses Signal dient dazu, eine umfassende und systematische Analyse des Umfelds für Goldminenaktien aus verschiedenen Perspektiven durchzuführen. So soll ein günstiger Zeitpunkt für die Anpassung des Investitionsgrades im Portfolio bestimmt werden. Das Timing für eine Portfolio-Umstellung, die den Regeländerungen im neuen Gold- Playbook gerecht werden, erscheint momentan attraktiv. Goldminenaktien könnten als Performance-Gold vom positiveren Sentiment im Goldmarkt überproportional profitieren, unter anderem weil der Kostendruck zuletzt etwas nachgelassen hat. Dass nun die Zeit für Goldminenaktien gekommen sein könnte, zeigt sich auch daran, dass das Incrementum Active Aurum-Signal seit Dezember 2023 eine offensive Positionierung empfiehlt.

„Eine aktive Minenaktien-Strategie mithilfe unseres neuen, proprietären Incrementum Active Aurum-Signals ist aus unserer Sicht einer passiven Strategie sowohl aus Performance- als auch aus Risikosicht deutlich überlegen“, konstatiert Fondsmanager Ronald-Peter Stöferle.

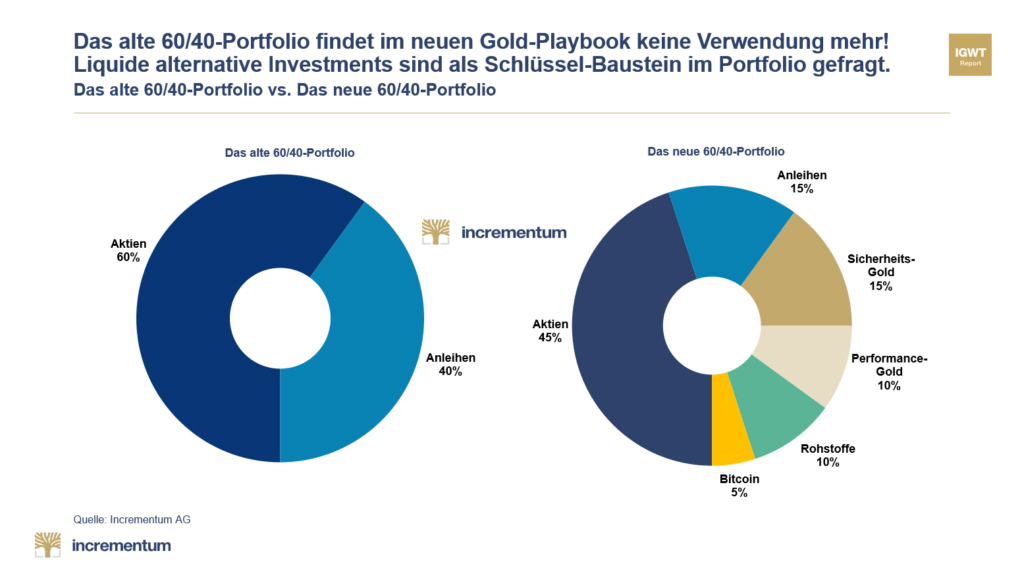

Das neue 60/40-Portfolio

Auch wenn das Nullzinsterrain verlassen wurde und tatsächlich wieder erwähnenswerte nominelle Renditen auf Anleihen zu lukrieren sind, sollte man sich nicht unkritisch der Nominalzins-Verlockung hingeben. Vor allem dann, wenn man an Zinspapiere mit längeren Laufzeiten denkt, welche aktuell nach wie vor deutlich schlechter rentieren als kurzfristige Veranlagungen.

Die beiden Fondsmanager bleiben der Anlageklasse (Staats-)Anleihen gegenüber weiterhin kritisch eingestellt. Schlagworte wie „Anything but Bonds“ oder auch De-Bondization – analog zu De-Dollarization – sind Ausdruck der sich ausbreitenden Skepsis insbesondere gegenüber fix-verzinsten Staatsanleihen. Dieser Prozess der Abwendung von diesem Anlageinstrument, das über Jahrzehnte als die sichere Anlage schlechthin galt, wird die Logik der Veranlagung grundlegend verändern. Eine entsprechende Berücksichtigung dessen sollte sich somit auch in traditionellen, gemischten Portfolios wie dem so genannten 60/40-Portfolio widerspiegeln.

„Angesichts der Neuordnung des internationalen Wirtschafts- und Machtgefüges, dem Erreichen der Grenzen der Schuldentragfähigkeit und möglichen weiteren Inflationswellen ist es unserer Überzeugung nach empfehlenswert, eine Erhöhung des Anteils sowohl von Sicherheits-Gold als auch von Performance-Gold in Betracht zu ziehen. Daher haben wir eine Neuinterpretation des 60/40-Portfolios vorgenommen“, führt Fondsmanager Mark Valek aus.

Für langfristig orientierte Anleger:

Unter Sicherheits-Gold ist sicher verwahrtes physisches Gold zu verstehen, das als werthaltiger Notgroschen gehalten wird. Unter Performance-Gold verstehen wird hingegen Investments in Goldminenaktien, aber auch in Silber und Silberminenaktien. Diese Investitionen sollen einen höheren Ertrag bringen als physisches Gold, weisen aber auch eine entsprechend höhere Volatilität auf. Neben Gold gibt es weitere Profiteure des neuen Regelwerks: Rohstoffe, die vom Bauernopfer zum Stabilitätsanker im Portfolio aufgestiegen sind, und Bitcoin als neue Spielfigur, die sich am Spielfeld etabliert.

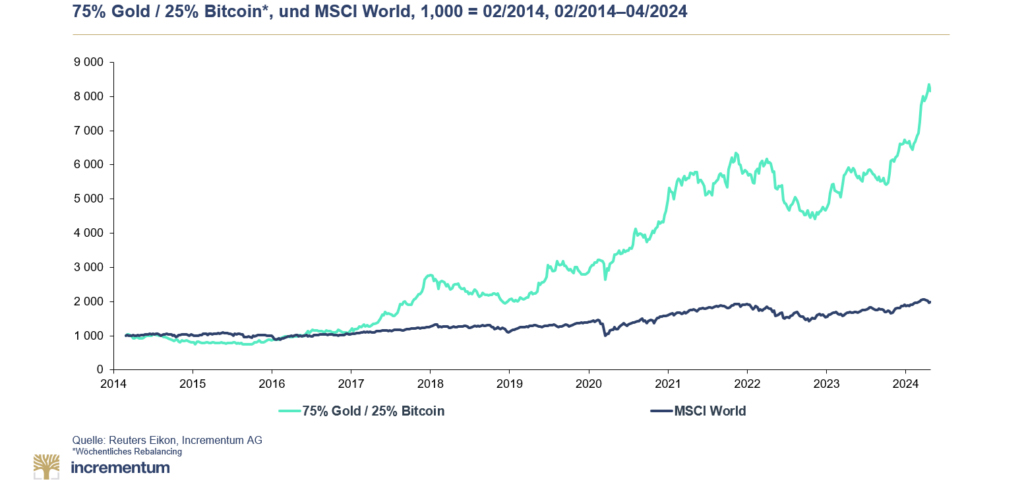

„Unser Credo lautet seit Jahren: Gold und Bitcoin – gemeinsam stärker. Auch wenn die beiden Anlageklassen unterschiedlich sind, so ist eine Veranlagung in beiden Assets eine aktive Entscheidung, der Fiat-Welt den Rücken zuzukehren“, merkt Mark Valek an.

Ausblick

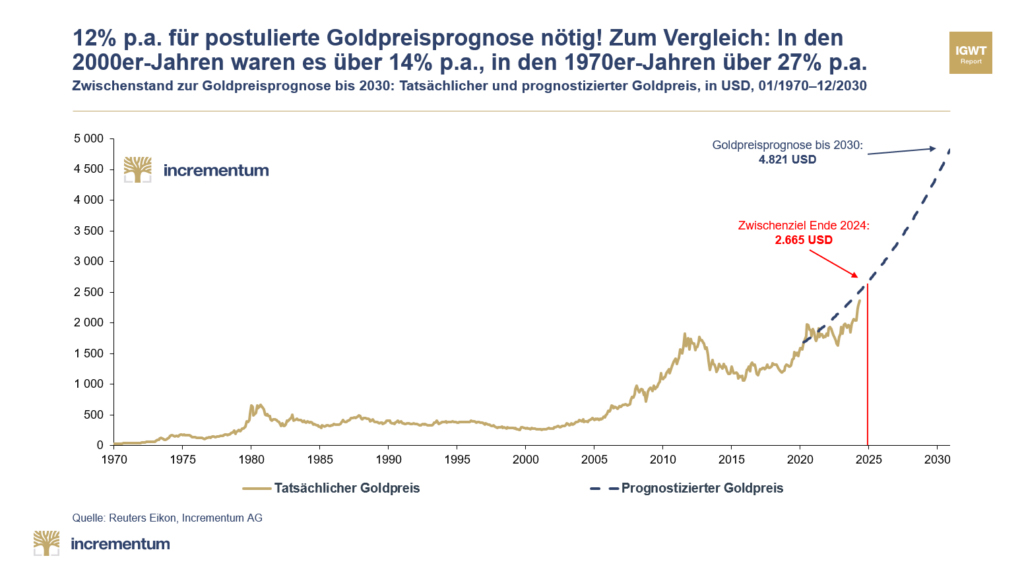

„Wir bestätigen unser langfristiges Goldpreisziel, das wir im In Gold We Trust-Report 2020 basierend auf unserem proprietären Goldpreismodell berechnet haben. Dieses liegt im Basisszenario am Ende der Dekade bei 4.800 USD. Dies entspricht einer annualisierten Rendite von etwas über 12% p. a. bis zum Dezember 2030. Zum Vergleich, in den 2000er- Jahren lag die annualisierte Rendite bei knapp 14,5%, in den für Gold vergleichsweise renditearmen 2010er-Jahren lag der Wert bei 3,3%“, informiert Mark Valek und ergänzt abschließend:

„Als Zwischenziel für das Jahresende 2024 ergibt sich auf Grundlage unserer Goldpreismodells ein Goldpreis von 2.665 USD.“

Mehr Infos zum Report finden Sie hier.