Neben den geopolitischen Krisen und den globalen wirtschaftlichen Unsicherheiten sorgten 2023 hohe Zinsen und volatile Rohstoffpreise für Vorsicht auf dem globalen Markt für Fusionen und Übernahmen (M&A). Investor:innen und Führungskräfte mussten diese Faktoren weltweit bei der Planung und Durchführung von strategischen Fusionen und Übernahmen berücksichtigen.

Deals in Österreich

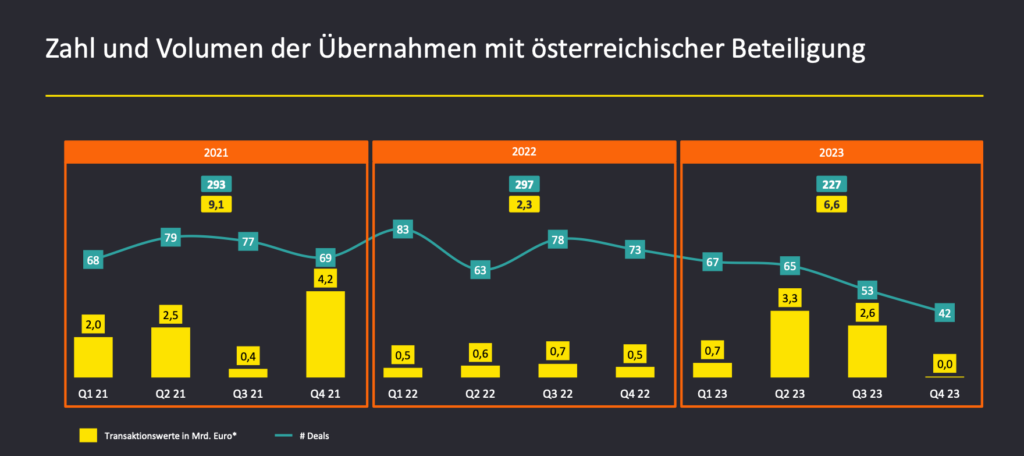

In Österreich beeinflusste die aktuelle makroökonomische und geopolitische Landschaft ebenfalls die Dealaktivitäten: 2023 gab es nur 227 Unternehmenskäufe mit österreichischer Beteiligung und damit um 70 weniger als im Vorjahr.

Dies entspricht einem Rückgang um knapp 24 Prozent. Damit entwickelt sich der österreichische M&A-Markt bereits in fünf aufeinander folgenden Quartalen rückläufig.

Das Transaktionsvolumen stieg hingegen von 2,3 Mrd. Euro auf 6,6 Mrd. Euro (ein Plus von 187 %), was insbesondere durch das Ausbleiben von Megadeals im Jahr 2022 beziehungsweise durch die fehlende Veröffentlichung der Transaktionswerte bei einigen größeren Deals in der Vorperiode begründet ist.

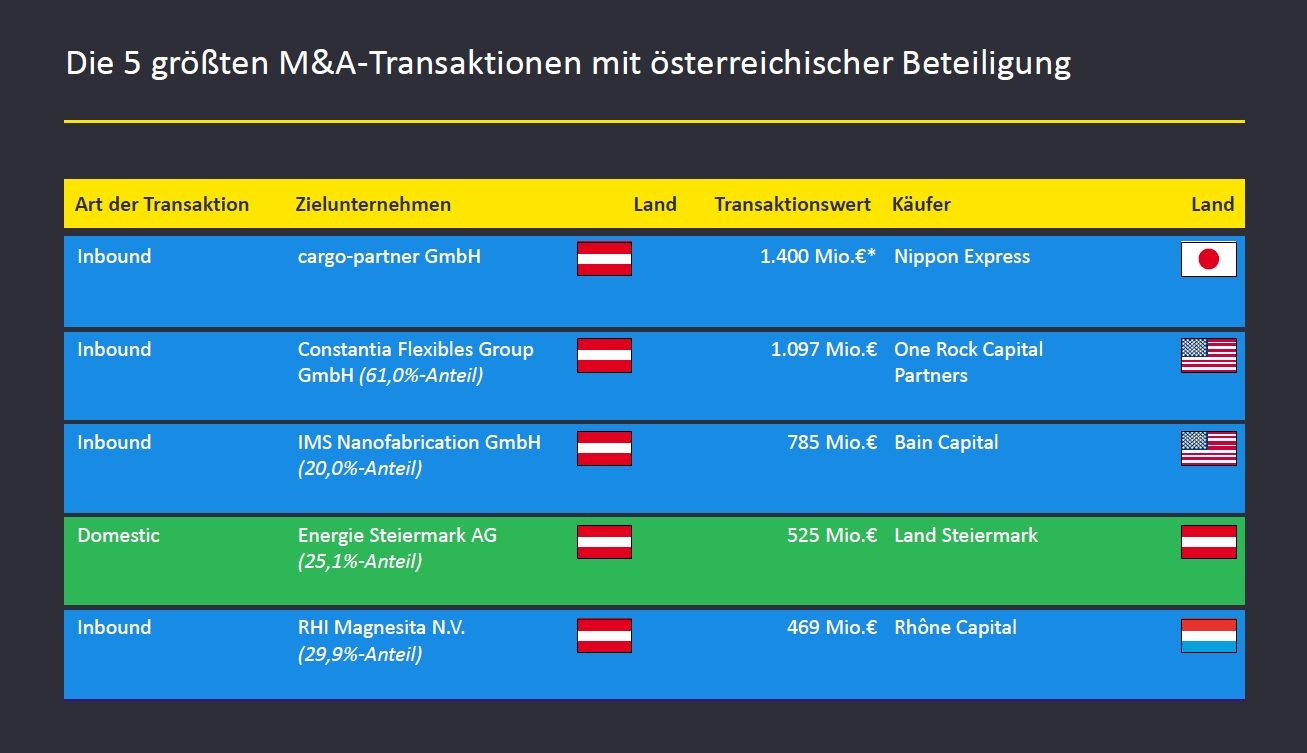

Das Volumen wurde im Wesentlichen von den Top-5-Deals getrieben: die Übernahme von cargo-partner GmbH durch Nippon Express um 1,4 Mrd. Euro, die Übernahme von 61 Prozent der Anteile der Constantia Flexibles Group durch One Rock Capital Partners um 1,1 Mrd. Euro, der anteilige Kauf von 20 Prozent an der IMS Nanofabrication GmbH durch Bain Capital um 785 Millionen Euro, der Kauf von 25,1 Prozent an der Energie Steiermark AG durch das Land Steiermark um 525 Mio. Euro sowie der Kauf von 29,9 Prozent von RHI Magnesita N.V. durch Rhône Capital.

Das Volumen der fünf größten Deals macht damit 2023 mit rund 4,3 Mrd. Euro rund 65 Prozent des Gesamtvolumens aus, während sich die anderen 35 Prozent auf 29 weitere Deals, bei denen das Volumen veröffentlicht worden ist, aufteilen.

„Gemessen sowohl an der Anzahl als auch dem Volumen der Transaktionen zeigt der monatliche Trend einen deutlichen Rückgang der Aktivitäten von österreichischen Akteur:innen auch im zweiten Halbjahr 2023. Damit hat sich der Abwärtstrend am heimischen M&A-Markt weiter fortgesetzt. Von diesem niedrigen Niveau aus rechnen wir für 2024 jedoch mit einer deutlichen Steigerung, nachdem der Zyklus der Zinserhöhungen durch die Notenbanken beendet sein dürfte, Investor:innen mehr Sicherheit gewinnen und dadurch an den Verhandlungstisch zurückkehren werden“, so Eva-Maria Berchtold, Partnerin und Leiterin der Strategie- und Transaktionsberatung (Strategy and Transactions) bei EY Österreich.

„Weltweit standen Unternehmen vor einer Vielzahl an Herausforderungen. 2023 hat gezeigt, dass Agilität, vorausschauende Planung und schnelle Anpassungsfähigkeit in einem rasch drehenden Umfeld entscheidend sind, um in einem volatilen Marktumfeld erfolgreich zu sein“, ergänzt Robert Hufnagel, Partner und Leiter M&A Advisory bei EY Österreich.

Strategische Investor:innen geben den Ton an

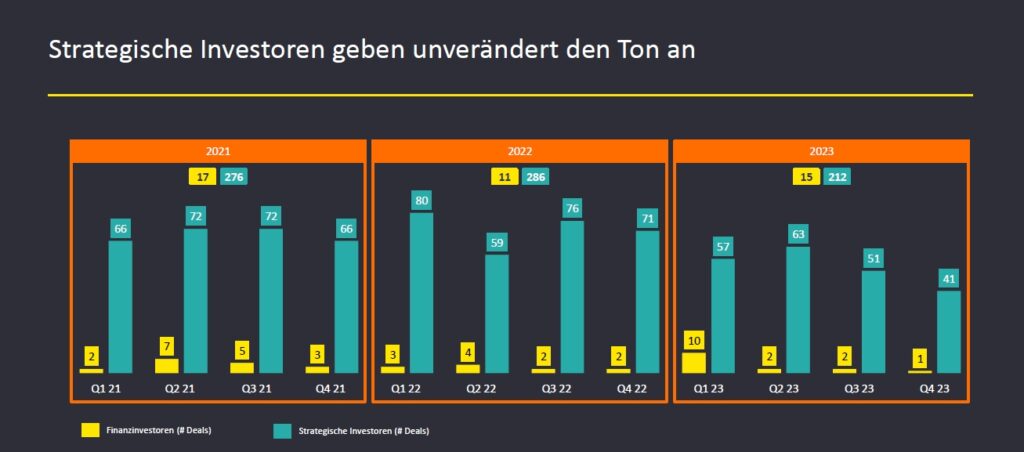

Die überwiegende Mehrheit der Transaktionen entfiel 2023 mit 212 Deals auf strategische Transaktionen – das entspricht einem Minus von 74 Transaktionen im Vergleich zum Vorjahr und macht mit rund 93 Prozent den Löwenanteil aller Deals im Jahr 2023 aus.

Demgegenüber gab es 15 Transaktionen durch Finanzinvestoren (Private Equity, „PE“ bzw. Venture Capital, „VC“) mit österreichischer Beteiligung. Im Gegensatz zum weltweiten Transaktionsmarkt spielt in Österreich privates Risikokapital damit weiterhin eine untergeordnete Rolle.

Österreichischer M&A-Markt

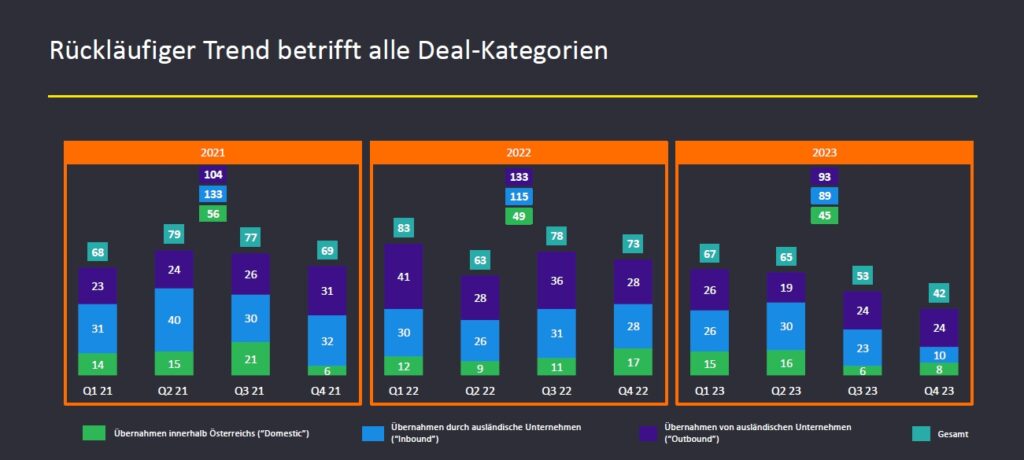

Der österreichische M&A-Markt zeigt einen deutlich rückläufigen Trend, der sich über alle Deal-Kategorien erstreckt. Diese Entwicklung spiegelt auch lokal die zunehmende Vorsicht der Investor:innen und Unternehmen in einem unsicheren wirtschaftlichen Klima wider.

Deals innerhalb Österreichs sanken im Vergleichszeitraum um vier Transaktionen (minus 8,2 %). Ausländische Investor:innen sind in Österreich weiterhin aktiv, wenngleich ihr Interesse an österreichischen Unternehmen („Inbound“) zurückgegangen ist und nur mehr 89 Deals unterzeichnet worden sind (2022: 115).

Das entspricht einem Rückgang von 22,6 Prozent im Vergleich zum Vorjahr. Dagegen kündigten österreichische Investor:innen 2023 93 M&A-Transaktionen an, um international weiterzuwachsen. Dementsprechend gingen die Übernahmen von ausländischen Unternehmen („Outbound“) 2023 gegenüber dem Vorjahr um 40 Transaktionen (minus 30 %) zurück.

Am meisten Geld floss in Summe bei ausländischen Direktinvestitionen in Österreich, im Zuge derer rund 4,8 Mrd. Euro investiert wurden. Vier der Deals zählen dabei zu den Top 5-Deals in Österreich.

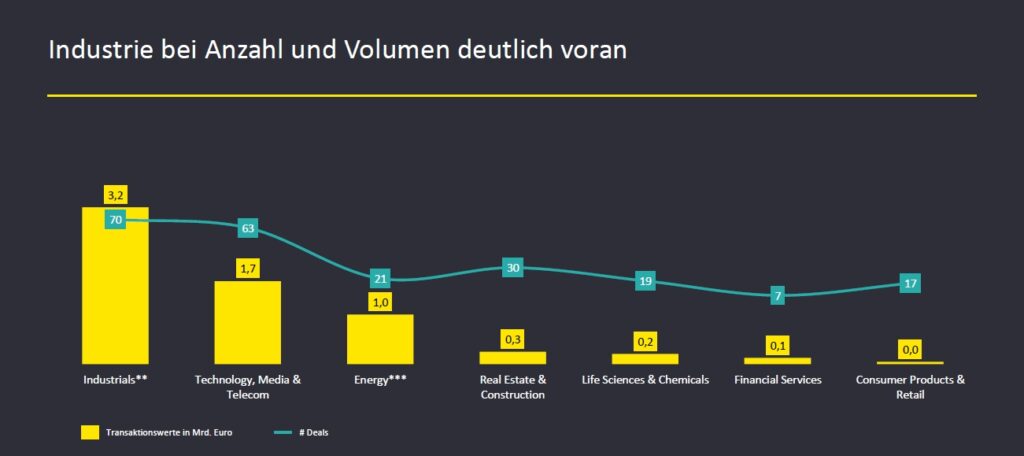

Industriesektor im M&A-Fokus

Der höchste Transaktionswert (3,2 Mrd. Euro) entfiel 2023 auf den Industriesektor. Mit einem Volumen von 1,7 Mrd. Euro folgte dahinter der Technologie-, Medien- und Telekomsektor, sowie mit einer Mrd. Euro der Energiesektor.

Bei der Anzahl der Transaktionen liegt ebenfalls der Industriesektor mit 70 Deals voran (30,8 % aller Transaktionen), gefolgt vom Technologie-, Medien- und Telekomsektor (63 Transaktionen) und dem Immobiliensektor (30 Deals). Einiges an Aktivität gab es auch im Energiesektor (21 Transaktionen) sowie im „Life Sciences“-Bereich (19 Deals).

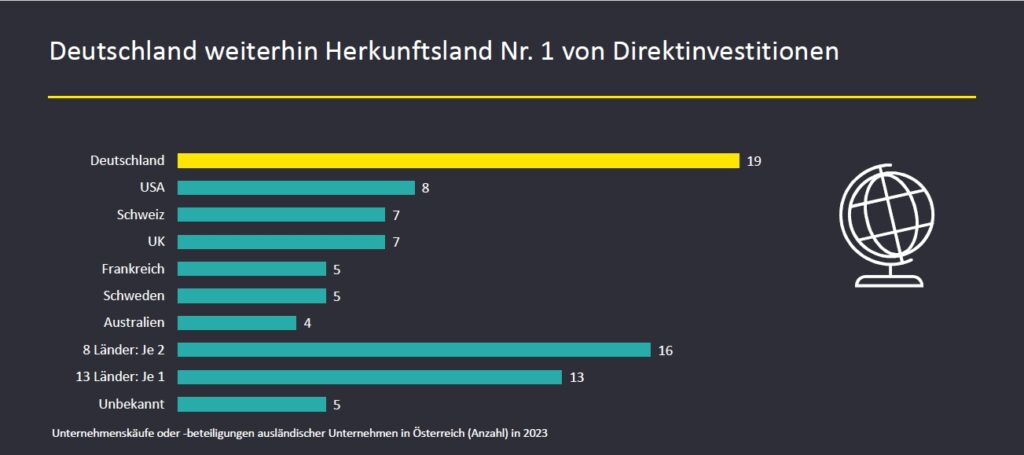

Meisten Direktinvestitionen aus Deutschland

20 Prozent aller Käufe von österreichischen Unternehmen durch ausländische Investor:innen gingen 2023 auf das Konto von deutschen Investorengruppen – ein Anteil, der ein weiteres Jahr in Folge im Sinken begriffen ist.

Weitere 42,1 Prozent der Übernahmen wurden von Investor:innen aus anderen europäischen Ländern getätigt, wie die Schweiz, Frankreich oder Schweden. Insgesamt hatten damit 62,1 Prozent aller ausländischen Investor:innen in Österreich ihren Sitz in Europa. 26,3 Prozent entfielen auf Übersee. Zudem sind 40,7 Prozent des gesamten Inbound-Volumens Nordamerika zuzuordnen – noch vor Deutschland mit 32,5 Prozent.