Nach Ende der COVID-19-Restriktionen setzten die weltweit starken Deal-Aktivitäten positive Signale an die Weltwirtschaft. Nun haben die steigende Inflation und die steigenden Zinssätze den Höhenflug wieder deutlich abgekühlt. Die rückläufigen M&A-Zahlen reflektieren das allgemein gedämpfte Geschäftsklima. Dieser Rückgang ist auch auf die geopolitischen Spannungen zurückzuführen.

Exemplarisch dafür steht ein Rückgang der Deal-Aktivität von China nach Nordamerika um 62 Prozent. Davon war Österreich als kleines Land im Jahr 2022 noch weitestgehend unberührt, da Österreich nur selten in interkontinentale Deals involviert ist.

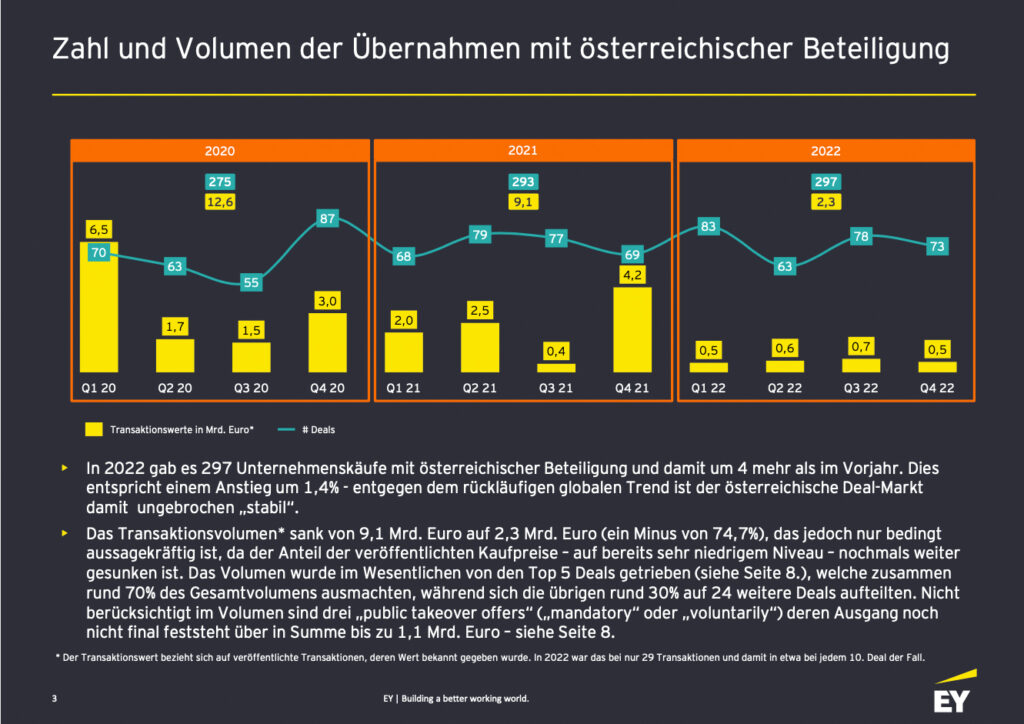

Der heimische Deal-Markt hält sich damit ungebrochen stabil: Die Anzahl der Übernahmen mit österreichischer Beteiligung ist 2022 im Vergleich zum Vorjahr leicht von 293 auf 297 gestiegen. Dies entspricht einem Anstieg um 1,4 Prozent.

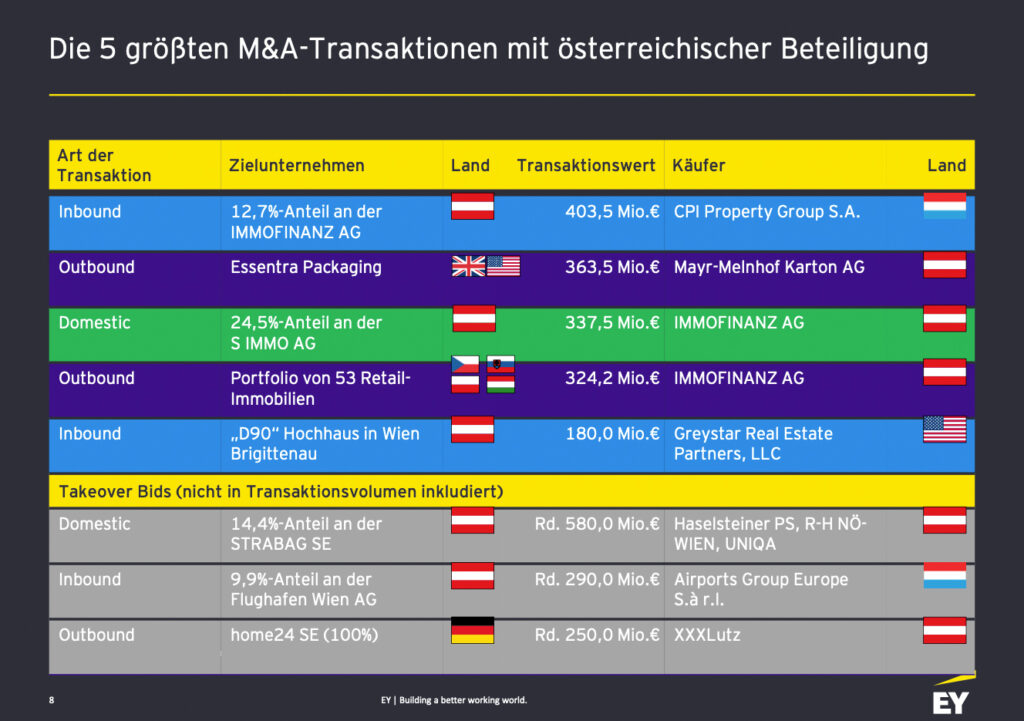

Top-5-Deals

Das Volumen wurde im Wesentlichen von den Top-5-Deals getrieben, die rund 70 Prozent des Gesamtvolumens ausmachten, während sich die übrigen rund 30 Prozent auf 24 weitere Deals aufteilten:

Die Top-Deals im Detail:

- Der anteilige Kauf von 12,7 Prozent der IMMOFINANZ AG durch die CPI Property Group S.A. um 403,5 Millionen Euro.

- Die Übernahme von Essentra Packaging durch die Mayr-Melnhof Karton AG um umgerechnet 363,5 Millionen Euro.

- Der Kauf von 24,5 Prozent der S IMMO AG durch die IMMOFINANZ AG um 337,5 Millionen Euro.

- Die Übernahme eines diversen Portfolios von 53 Retail-Immobilien durch die IMMOFINANZ AG um 324,2 Millionen Euro.

- Der Kauf des „D90“ Hochhauses in Wien Brigittenau durch Greystar Real Estate Partners, LLC um 180 Millionen Euro.

Nicht berücksichtigt im Volumen sind drei öffentliche Übernahmeangebote in Höhe von bis zu 1,1 Milliarden Euro, deren Ausgang noch nicht final feststeht. Darunter fallen auch die Übernahmepläne von XXXLutz am Online-Möbelhändler Home24.

M&A-Markt und die Zukunft

„Weltweit geht der M&A-Markt gerade bedingt durch das wirtschaftlich herausfordernde Umfeld stark zurück. In Österreich ist von diesem Abwärtstrend bisher aber wenig zu spüren. Der Markt hält sich hier konstant und konnte 2022 sogar eine leichte Steigerung verbuchen. Insgesamt nähern wir uns wieder langsam dem Vor-Corona-Niveau, wir gehen allerdings davon aus, dass sich das 2023 ändern wird und auch in Österreich die Deal-Aktivität etwas zurückgehen wird. Was wir aber auch hierzulande spüren ist, dass 2022 einige Unternehmen finanziell unter Druck geraten sind, sodass wir 2023 weltweit auch in Österreich einen Anstieg an Deal-Aktivität im Distressed-Bereich erwarten. Zusätzlich könnte eine Neugewichtung des Portfolios durch die CEOs zum Verkauf von Non-Core Geschäftsbereichen führen“, so Eva-Maria Berchtold, Partnerin und Leiterin der Strategie- und Transaktionsberatung (Strategy and Transactions) bei EY Österreich.

„Weltweit stehen Unternehmensführungen durch die anhaltend hohe Inflation vor einer Vielzahl an Herausforderungen wie die damit verbundenen stark gestiegen Lohn und Energiekosten. Diese makroökonomischen und geopolitischen Veränderungen werden Spuren in den Unternehmensergebnissen hinterlassen. Das führt auch zu Veränderungen bei M&A-Deals. Für Käufer:innen wird es aufgrund dieses Umfelds in den kommenden Jahren deutlich schwerer werden, Übernahmekandidat:innen richtig zu bewerten. Gleichzeitig werden sich Verkäufer:innen schwerer tun, eine hohe Bewertung zu argumentieren“, so Robert Hufnagel, Partner und Leiter M&A Advisory bei EY Österreich.

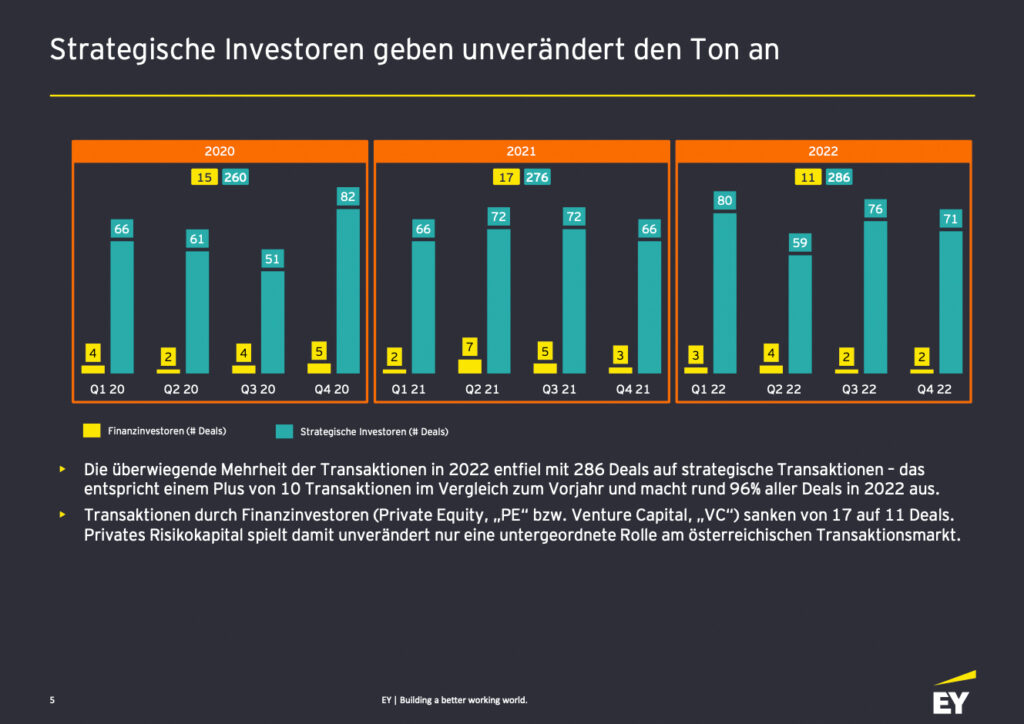

Strategische Investor:innen

Die überwiegende Mehrheit der Transaktionen entfiel 2022 mit 286 Deals auf strategische Transaktionen – das entspricht einem erneuten Plus von zehn Transaktionen im Vergleich zum Vorjahr. Demgegenüber gab es lediglich elf Transaktionen durch Finanzinvestor:innen (Private Equity, „PE“ bzw. Venture Capital, „VC“) mit österreichischer Beteiligung. Im Vorjahr konnten hier noch 17 Deals verzeichnet werden. Im Gegensatz zum weltweiten Transaktionsmarkt spielt in Österreich privates Risikokapital damit unverändert eine untergeordnete Rolle.

Kaufverhalten österreichischer Unternehmen

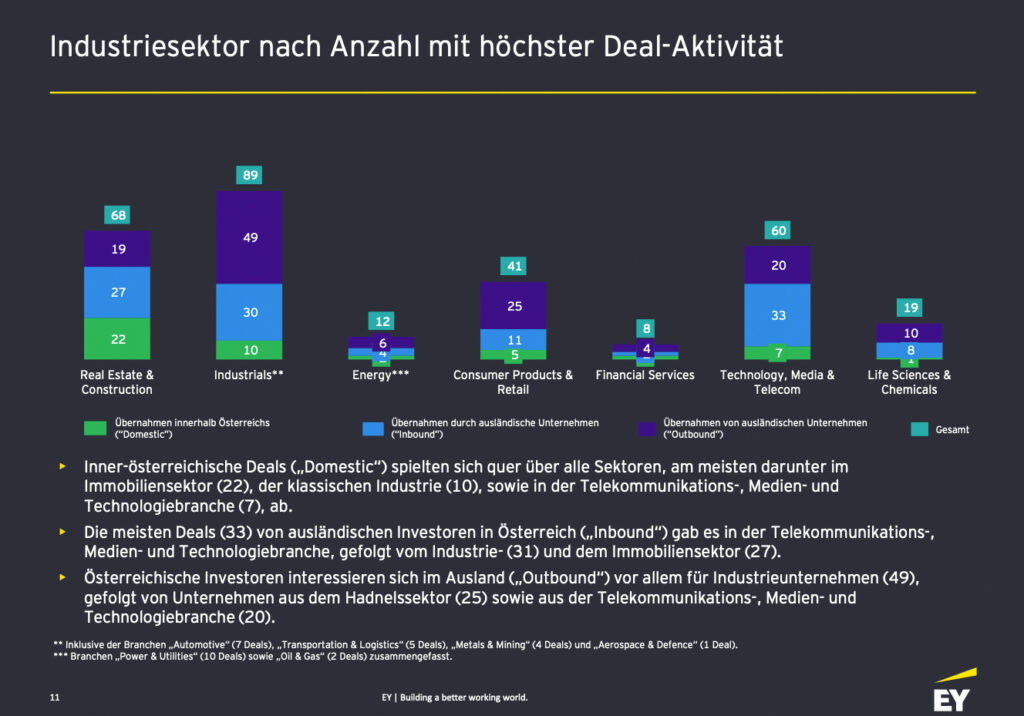

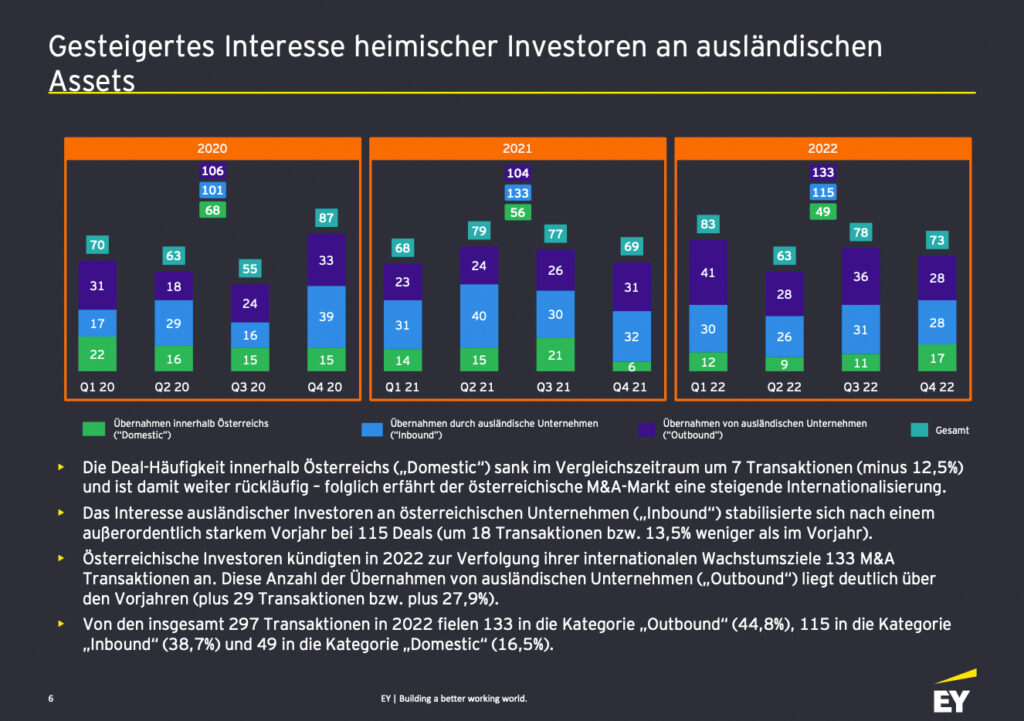

Der österreichische M&A-Markt erfährt zudem eine steigende Internationalisierung, denn Deals innerhalb Österreichs sind weiter rückläufig und 2022 um 12,5 Prozent gesunken.

Ausländische Investor:innen waren 2022 im Gegenzug erneut in Österreich aktiv: Die Anzahl der Transaktionen stabilisierte sich im Bereich „Inbound“ nach einem außerordentlichen starken Vorjahr bei 115 Deals – ein Minus von 13,5 Prozent. Österreichische Investor:innen kündigten 2022 zur Verfolgung ihrer internationalen Wachstumsziele 133 M&A-Transaktionen an. Damit gab es deutlich mehr Übernahmen von ausländischen Unternehmen („Outbound“) als im Vorjahr (plus 27,9 %). 31,3 Prozent aller Käufe von österreichischen Unternehmen durch ausländische Investor:innen – dies entspricht 36 Deals – gingen 2022 auf das Konto von deutschen Investor:innen. Deutschland verteidigt somit den ersten Rang als stärkstes Herkunftsland inländischer Investitionen und bleibt gleichzeitig beliebtestes Zielland für einheimische Investments mit 27,8 Prozent.

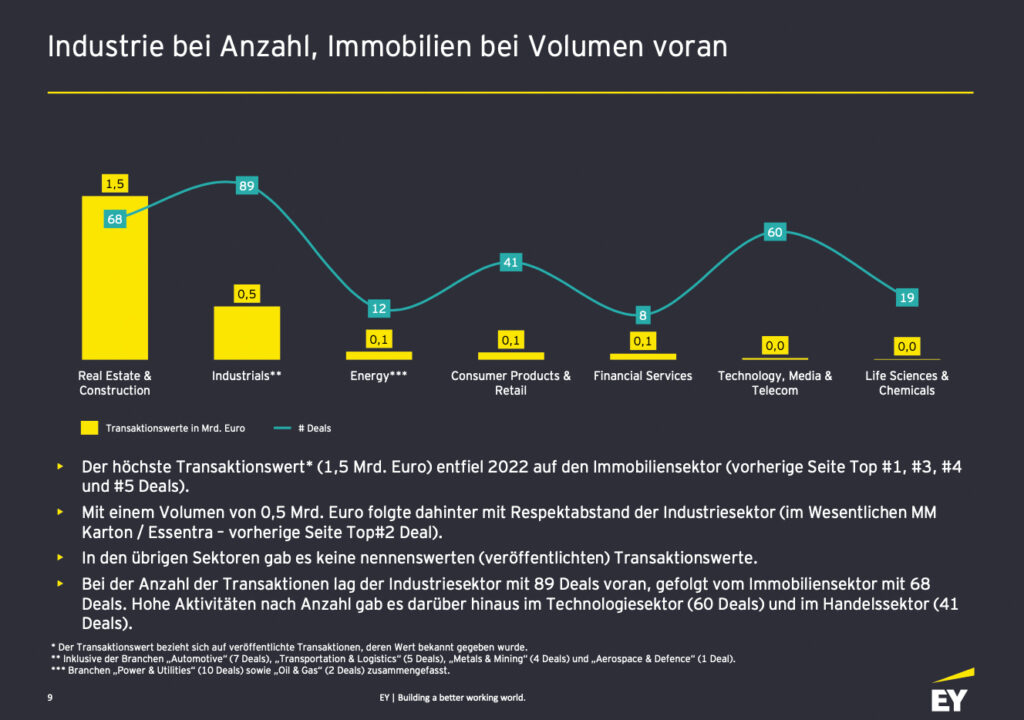

Industrie- sowie Immobiliensektor

Bei der Anzahl der Transaktionen lag der Industriesektor 2022 mit 89 Deals vorne, gefolgt von Unternehmen aus dem Immobiliensektor mit 68 Deals sowie dem Technologiesektor mit 60 Transaktionen. Bei den veröffentlichen Transaktionsvolumina rangiert der Immobiliensektor mit 1,5 Milliarden Euro auf Platz eins vor dem Industriebereich mit 0,5 Milliarden Euro. Das ist vor allem auf den Kauf der Anteile der IMMOFINANZ AG durch die CPI Property Group S.A. zurückzuführen.

Zur Studie: EY Österreich M&A-Index 2022