Dem Jahrestrend 2023 folgend, schloss der österreichische Investmentmarkt mit einem verhaltenen vierten Quartal ab. Das Investmentvolumen summierte sich – exklusive Transaktionen innerhalb derselben Eigentümerstruktur (Exklusive Transfers innerhalb derselben Eigentümerstruktur im Büroinvestmentbereich im Ausmaß von etwa 265 Millionen Euro) – auf 2,55 Milliarden Euro. Im Vergleich zu 2022 entspricht das einem Rückgang von 49 %.

Die Jahresbilanz am österreichischen Investmentmarkt ist damit nur unwesentlich positiver als beispielsweise in Deutschland mit einem Minus von 54%.

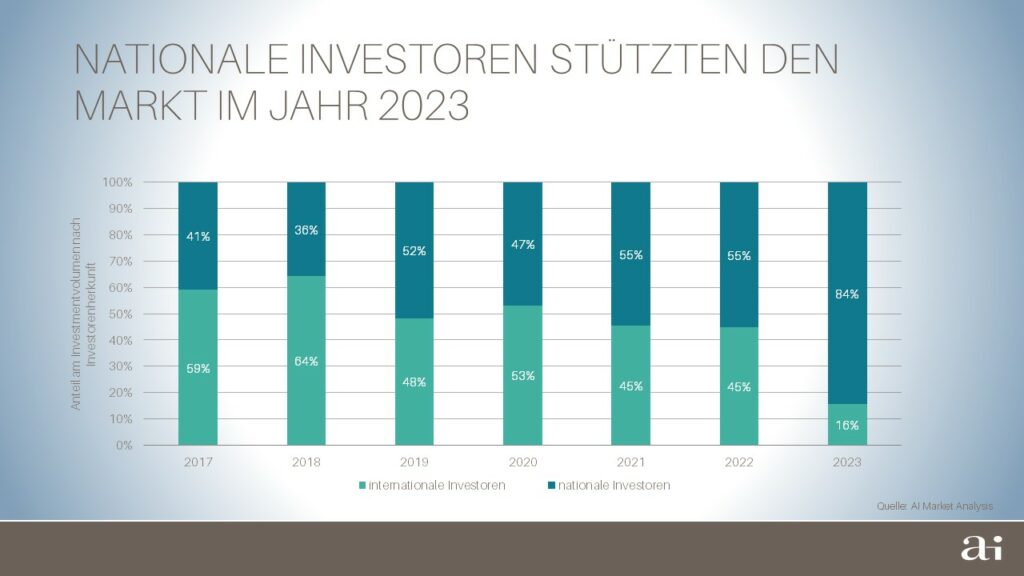

„Nationale Investoren stützten den Markt mit einem Anteil von 84 %. Bis zum zweiten Halbjahr 2024 erwarten wir allerdings eine spürbare Marktbelebung sowie bei nachgefragten Assetklassen ein Ende der Preisanpassungen“, berichtet Markus Arnold, CEO und Alleineigentümer von Arnold Immobilien.

Portfoliobereinigungen und Preiskorrekturen

Laut der aktuellen Arnold Immobilien Marktanalyse war 2023 angebotsseitig von Portfoliobereinigungen der großen institutionellen Bestandshalter und offenen Immobilienfonds dominiert. Bis Jahresmitte 2024 werden nur mehr geringe Preiskorrekturen erwartet. Im zweiten Halbjahr 2024 sollte es zu einer Stabilisierung der Spitzenrenditen kommen.

„Derzeit warten viele Investoren auf das Momentum zum Wiedereinstieg in den Markt und dies könnte bald eintreten, denn Prognosen zufolge wird für Juni 2024 die erste Leitzinssenkung der EZB erwartet“, erklärt Markus Arnold.

Volumina und Renditen

2023 waren Büro und Einzelhandel die umsatzstärksten Assetklassen – Split im Detail:

Büro 39 % (980 Millionen Euro), Einzelhandel 28 % (710 Millionen Euro), Wohnen (ab 15 Millionen Euro) 12 % (300 Millionen Euro), Hotel 10 % (270 Millionen Euro), Industrie und Logistik 9 % (240 Millionen Euro), Entwicklungsobjekte (ab 15 Millionen Euro) 2 % (60 Millionen Euro).

Ebenso setzte sich der Preisanpassungsprozess in den meisten Assetklassen fort. Die Spitzenrendite für Büroimmobilien in den inneren Bezirken Wiens stieg um 40 Basispunkte auf 4,90 %, in dezentralen Bürolagen lag die Rendite für erstklassige Objekte bei etwa 5,75 %. Class B Büroimmobilien mit Value-Add-Potenzial erreichten Renditen zwischen 6,10 % in guten und 6,90 % in dezentralen Lagen.

Einzelhandelsimmobilien verzeichneten zuletzt im Schnitt etwas geringere Renditeanstiege. Die Spitzenrendite für Geschäftshäuser – etwa auf der Mariahilfer Straße –lag bei 4,75 %. Für Einkaufszentren und Fachmarktzentren kann man mit 6,10 % bzw. 5,75 % rechnen.

Logistikimmobilien wiesen aufgrund robuster internationaler Nachfrage die geringsten Wertanpassungen auf. Dies reflektieren Spitzenrenditen für Class-A-Logistikimmobilien von etwa 5,00 % in der Hauptstadtregion und 5,50 % in den Bundesländern.

Steigende Nachfrage bei Wohnimmobilien

Im Bereich der Wohnimmobilien ist aktuell eine deutlich höhere Nachfrage von Investoren und eine zunehmend positivere Markteinschätzung zu verzeichnen als noch vor einem Jahr. Grund dafür ist der für die kommenden Jahre absehbare massive Nachfrageüberhang bei Mietwohnungen in Ballungszentren.

In Wien lagen die Spitzenrenditen für Neubau-Wohnimmobilien bei 4,10 % in den Innen- und 4,50 % in den Außenbezirken.

Positivismus und Aufbruchsstimmung am Immobilienmarkt

Trotz der verhaltenen Wirtschaftsentwicklung zeigten sich die aktuellen Fundamentaldaten der Nutzermärkte überraschend positiv.

„Steigende Mieten, anhaltende Nutzernachfrage, niedriger Leerstand sowie die geringe Neuflächenproduktion, die aus jetziger Sicht für zumindest die nächsten zwei bis drei Jahre anhalten wird, bilden positive Rahmenbedingungen für eine wachsende Dynamik am Investmentmarkt in 2024.“, ergänzt Martin Ofner, Leiter der Marktanalyse, abschließend.

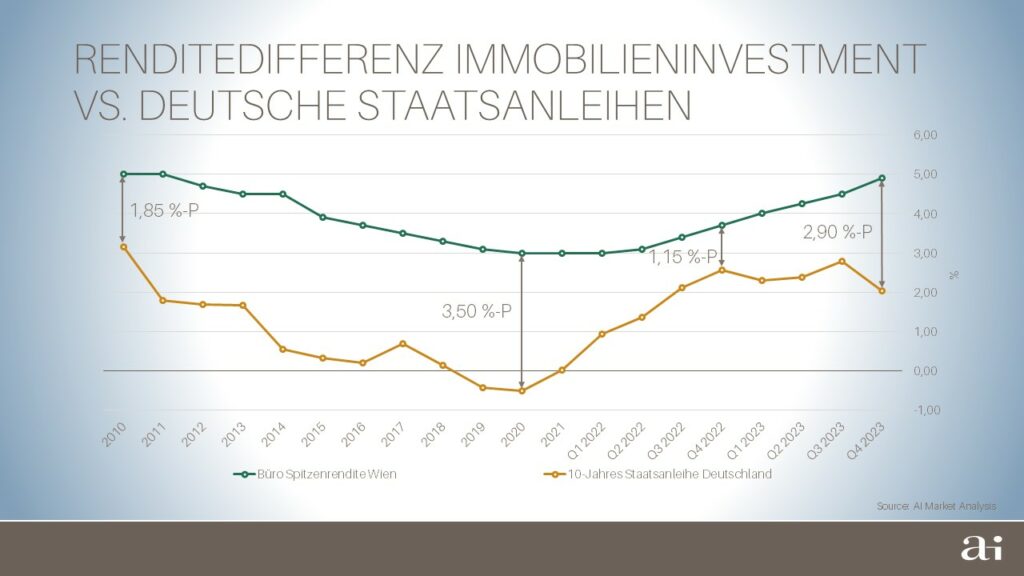

Hinzu kommt, dass etwa der Renditeunterschied zwischen zehnjährigen deutschen – Staatsanleihen (2,02 %) und Bürospitzenrenditen (4,90 %) zum Jahreswechsel bereits wieder bei rund 2,90 Prozentpunkten lag. Damit konnten Immobilieninvestments im Vergleich zu konkurrenzierenden Anlageformen in den letzten Monaten wieder deutlich an Attraktivität zulegen. All dies führt dazu, dass Investoren wieder verstärktes Kaufinteresse bei aktuell eingepreisten Angeboten zeigen.

(Re-)Finanzierungskosten

Eine Herausforderung werden ab 2024 Immobilien, die in den Boom-Jahren erworben wurden und aktuell deutlich höhere (Re-)Finanzierungskosten und Eigenkapitalanforderungen aufweisen als ursprünglich kalkuliert.

Es ist daher zu erwarten, dass die damals größte Käufergruppe der großen institutionellen Bestandshalter auch weiterhin die Angebotsdynamik am österreichischen Immobilien-Investmentmarkt prägen wird.