Die BKS Bank blickt auf ein Jubiläumsjahr mit einer starken operativen Geschäftsentwicklung zurück. Eine Kapitalerhöhung im ersten Halbjahr wird weiteres Wachstum im Kerngeschäft ermöglichen.

„2022 war ein Jahr, auf das wir noch lange gerne zurückblicken werden. Wir konnten unser 100-Jahr-Jubiläum mit schönen Events und der Präsentation unserer Kunstsammlung in der Stadtgalerie Klagenfurt würdig feiern. Aber die Hoffnung, dass 2022 endlich einmal wieder ein Jahr ohne negative Einflüsse auf das wirtschaftliche Umfeld wird, hat sich nicht erfüllt“, berichtet die Vorstandsvorsitzende der BKS Bank, Herta Stockbauer, anlässlich der Präsentation des Jahresergebnisses.

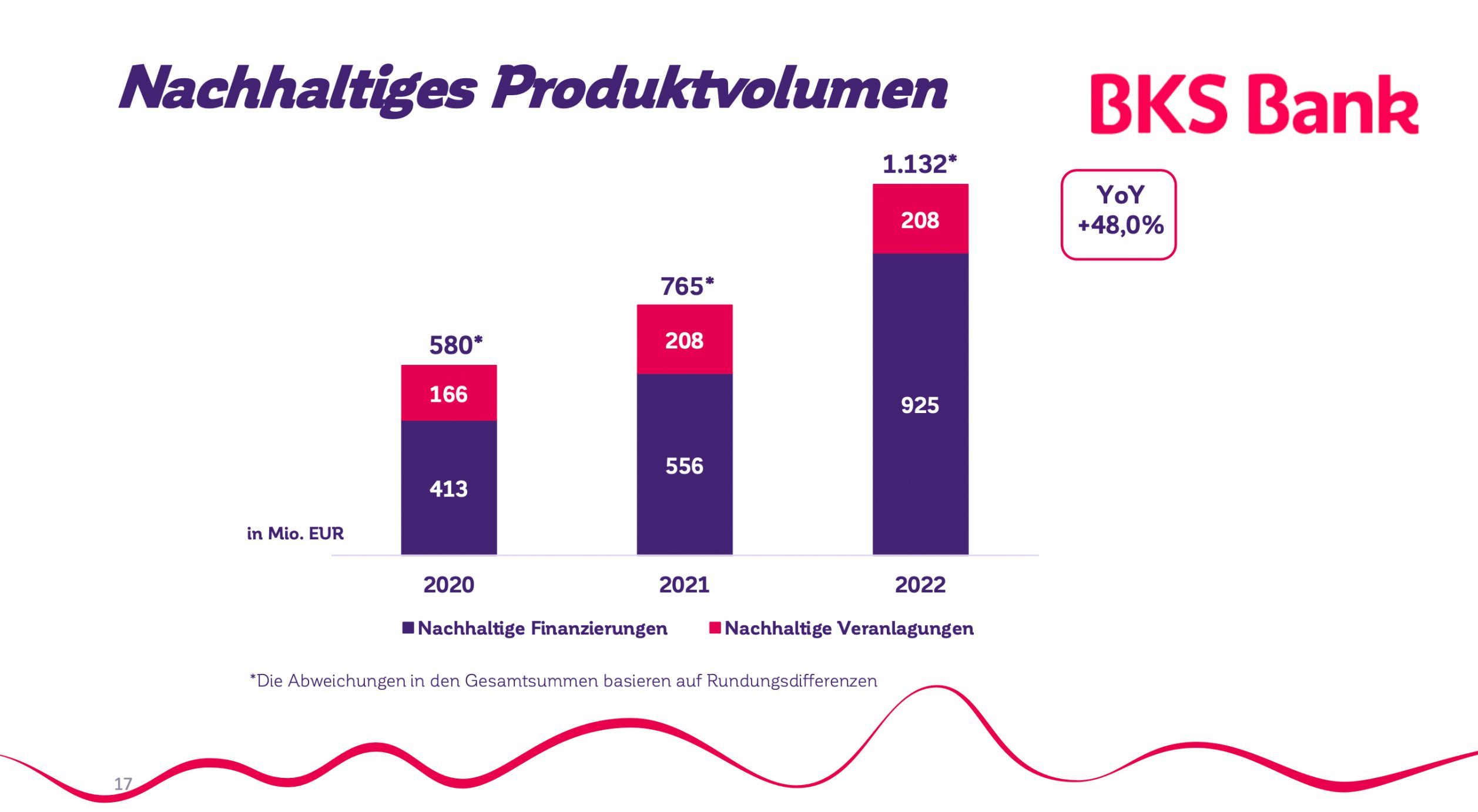

Fokus auf nachhaltige Produkte

Der Trend zu grünen Investitionen wurde in der BKS Bank 2022 bereits stark sichtbar. „Wir sind sehr stolz darauf, dass unser nachhaltiges Produktvolumen in der Höhe von 1,1 Mrd. EUR erstmals die 1-Milliarde-Euro-Schwelle überschritten hat. Zum Vergleich: 2018 lag es erst bei 189,9 Mio. EUR“, hebt Herta Stockbauer hervor.

Besonders gut entwickelt haben sich die nachhaltigen Finanzierungen, die von 556,2 Mio. EUR auf 924,7 Mio. EUR ausgebaut wurden und somit stärker wuchsen als das insgesamt ebenfalls sehr zufriedenstellend verlaufende Kreditgeschäft.

„Die Unternehmer wissen, dass mit den neuen, aus dem Green Deal hervorgehenden EU-Regularien viele zusätzliche Anforderungen auf sie zukommen und dass ein nachhaltiger Bankpartner eine wichtige Unterstützung bei der Transformation ist. Mit unserer langjährigen Expertise sind wir prädestiniert dazu, dieser Partner zu sein. Dies gilt nicht nur für Kreditnehmer, sondern auch für unsere Veranlagungskunden“, betont Herta Stockbauer.

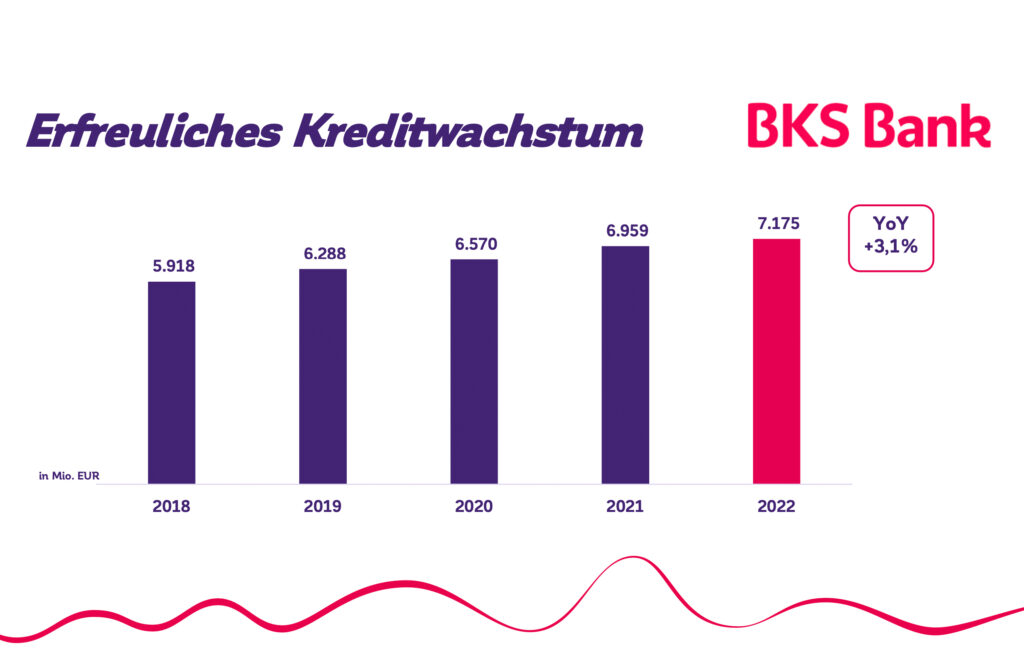

Erfreuliches Kreditwachstum

„Im Kreditgeschäft freuten wir uns über einen Anstieg der Forderungen an Kunden um 3,1% auf 7,2 Mrd. EUR. Obwohl viele Firmenkunden durch die coronabedingten Investitionsförderungen Investitionen vorgezogen haben, blieb die Kreditnachfrage vor allem in den ersten drei Quartalen hoch. Im Berichtsjahr haben wir konzernweit 1,9 Mrd. EUR an neuen Krediten vergeben, wobei der Großteil der Neukredite (rund 86%) an Unternehmen ging. Rund jede fünfte neue Krediteinräumung wurde auf unseren Auslandsmärkten vergeben“, berichtet Herta Stockbauer.

Im Privatkundensegment hatte die Kreditinstitute-Immobilienfinanzierungsmaßnahmen-Verordnung, kurz KIM-V, ab dem Sommer einen stark dämpfenden Effekt.

Kreditzugang für Senioren

Ebenso positiv bewertet Herta Stockbauer die vom Nationalrat beschlossenen Erleichterungen beim Kreditzugang für Senioren:

„Die Restriktionen waren aus Sicht der BKS Bank schon immer diskriminierend. Daher haben wir bereits 2016 mit dem Silberkredit ein spezielles Finanzierungsprodukt für ältere Menschen auf den Markt gebracht. Der Silberkredit ermöglicht beispielsweise Umbauten für mehr Barrierefreiheit. Er erfreut sich einer konstant guten Nachfrage. 2022 erzielten wir eine Steigerung um 13% auf 62,3 Mio. EUR.“

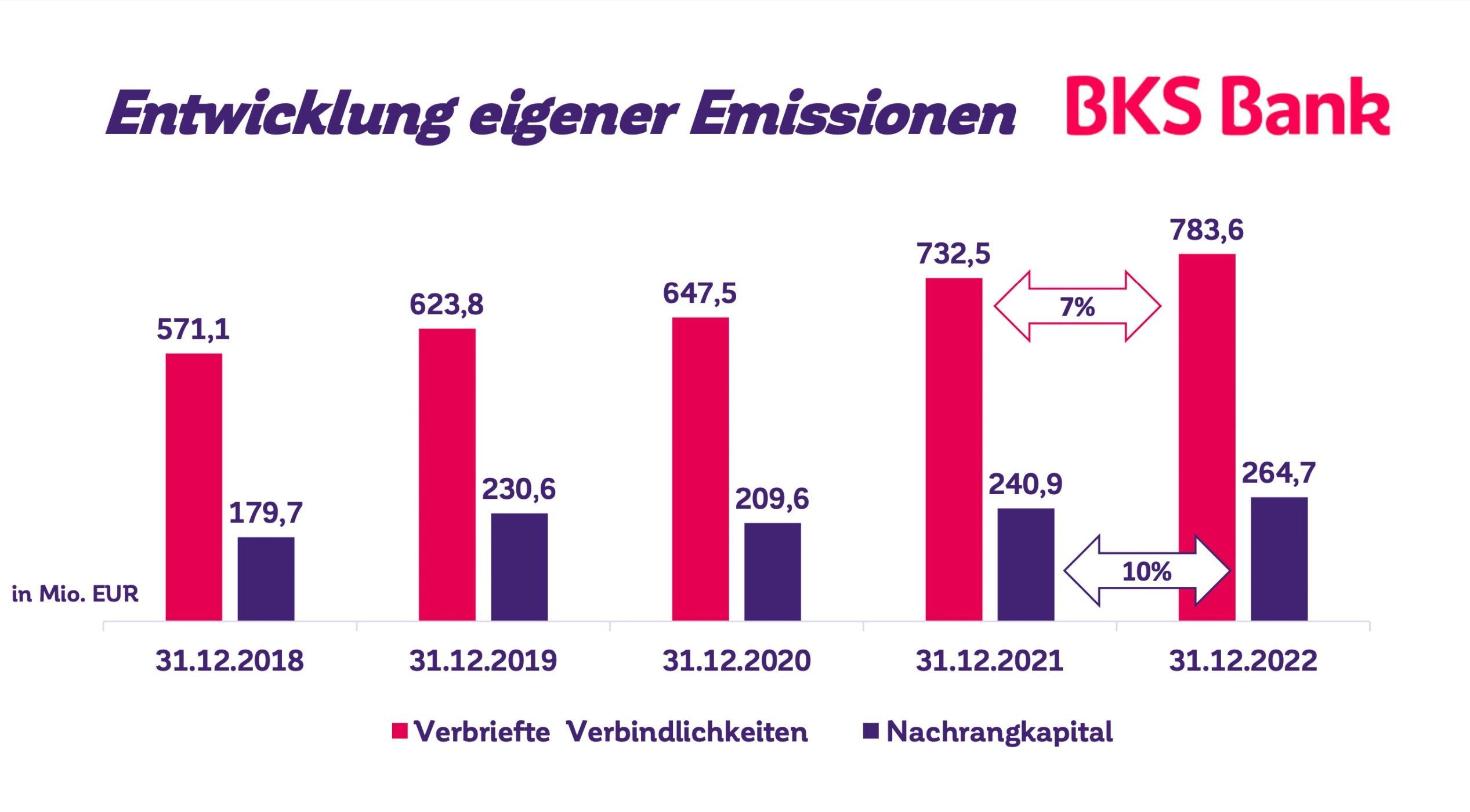

Zinswende bringt neuen Trend

Bei den Einlagen wurde durch die Zinswende ein neuer Trend eingeleitet. Nachdem über Jahre Zuwächse praktisch ausschließlich in der Kategorie „Sichteinlagen“ erzielt wurden, tendieren nun die Anleger zu Produkten mit längeren Bindungsfristen.

Dementsprechend waren die Zuwächse in der Position verbriefte Verbindlichkeiten mit +7,0% besonders hoch. Die verbrieften Verbindlichkeiten erreichten insgesamt 783,6 Mio. EUR. Das Nachrangkapital legte sogar um rund 10,0% auf 264,7 Mio. EUR zu. Dieser Trend setzt sich auch im neuen Jahr fort“, konstatiert Herta Stockbauer.

Die Bilanzsumme verblieb konstant bei 10,5 Mrd. EUR. In den letzten fünf Jahren ist sie um über 2 Mrd. EUR oder rund 25% angestiegen.

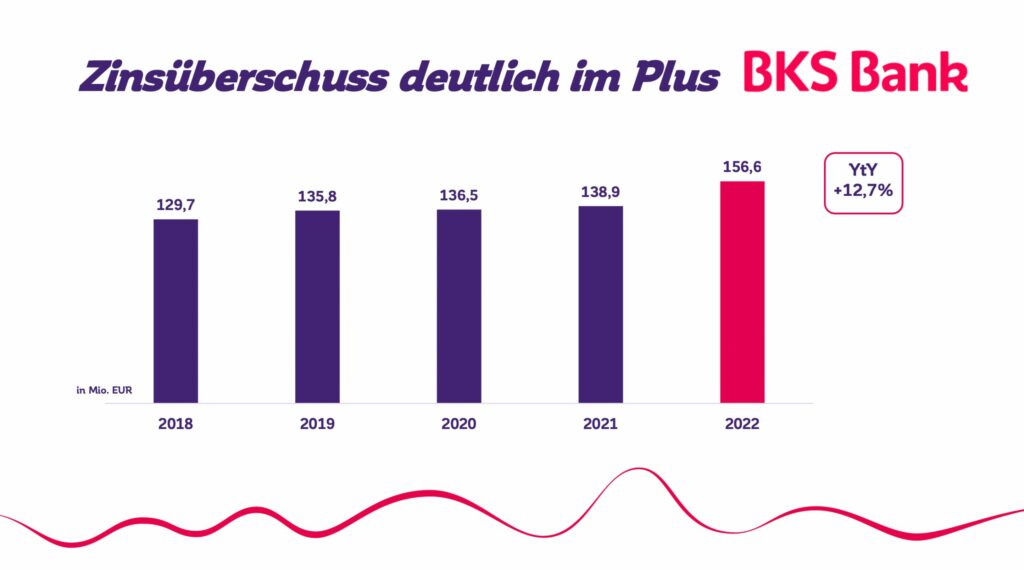

Positive Auswirkungen auf das Zinsgeschäft

Die Zinserträge inklusive der sonstigen Zinserträge beliefen sich zum Jahresende 2022 auf 186,5 Mio. EUR (+11,7%). Den Zinserträgen standen Zinsaufwendungen in Höhe von 29,9 Mio. EUR gegenüber. Daraus ergab sich ein Zinsüberschuss vor Risikovorsorge in Höhe von 156,6 Mio. EUR, ein Zuwachs um 12,7% gegenüber dem Geschäftsjahr 2021.

Die Risikolage blieb entspannt. Es wurden Risikovorsorgen in Höhe von 25,9 Mio. EUR gebildet, um 6,5 Mio. EUR weniger als im Vorjahr. Dementsprechend belief sich der Zinsüberschuss nach Risikovorsorge auf 130,7 Mio. EUR, eine erfreuliche Steigerung um 22,7%.

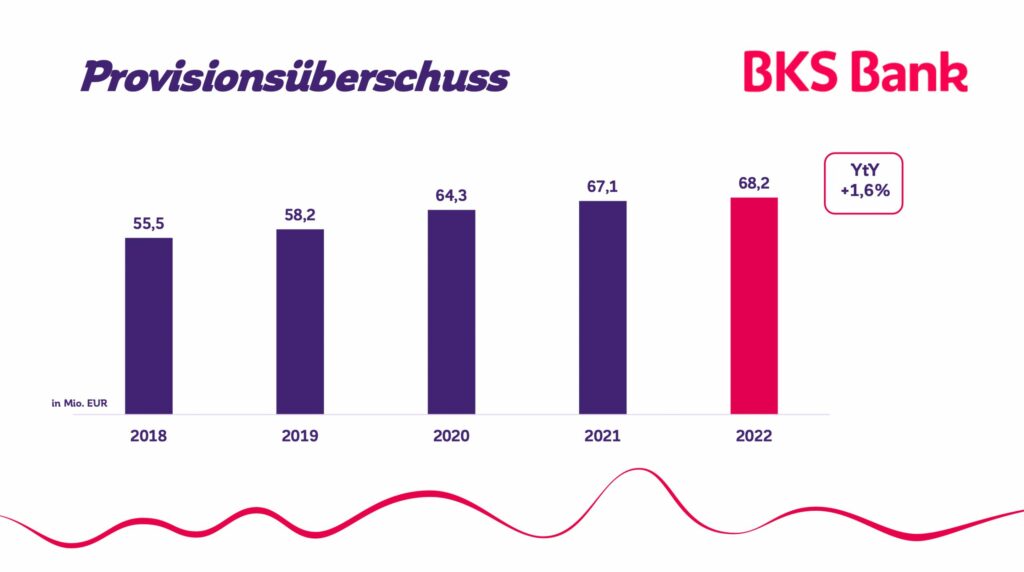

Provisionsgeschäft auf gutem Niveau

Zufrieden zeigt sie sich auch mit der Entwicklung der zweiten großen Ertragssäule: dem Provisionsgeschäft. Der Provisionsüberschuss ist mit 68,2 Mio. EUR (+1,6%) auf gutem Niveau verblieben – einige Produktsparten konnten sogar ein ausgezeichnetes Wachstum verzeichnen.

„Im Geschäftsfeld Zahlungsverkehr bauten wir das Ergebnis auf 24,9 Mio. EUR (+6,9%) aus. Unsere Kunden fragten vermehrt unsere smarten und kontaktlosen Bezahlmöglichkeiten nach. Beispielsweise können unsere Kunden mit der BKS Wallet, BlueCode, Garmin Pay oder Apple Pay bezahlen. Unsere Firmenkunden nutzen Beratungen zur Digitalisierung des Zahlungsverkehrs. Gemeinden schätzen unsere Strategie, auch in ländlicheren Regionen einen Bankomaten zur Verfügung zu stellen“, betont Vorstandsmitglied Nikolaus Juhász.

Durchwachsener war die Entwicklung des Provisionsergebnisses im Wertpapiergeschäft. „Der Rückgang auf 18,7 Mio. EUR (-10,9%) ist vor allem auf das schwache, volatile Kapitalmarktumfeld zurückzuführen. Die Anleger waren äußerst zurückhaltend und haben deutlich weniger Transaktionen getätigt“, analysiert Herta Stockbauer.

Vorantreiben der Digitalisierung

Aufgrund der herausfordernden Marktsituation wurde großes Augenmerk auf strikte Kostendisziplin gelegt. Die Steigerung des Verwaltungsaufwands um 9,7% auf 136,0 Mio. EUR beruht unter anderem auf den umfangreichen Investitionen in die digitale Transformation unseres Hauses.

„Unser Projektportfolio zur Umsetzung unserer Digitalisierungsstrategie ist jedes Jahr prall gefüllt. In den letzten Jahren haben wir viele digitale Produkte und Services neu eingeführt. 2022 konzentrierten wir uns darauf, diese Produkte weiterzuentwickeln bzw. zu optimieren. So haben wir beispielsweise rechtzeitig vor der Zinswende das Mein Geld-Konto fix gelauncht. Das neue Sparprodukt kann über das MyNET digital eröffnet werden und bietet gegenüber dem klassischen Sparbuch viele Vorteile, zum Beispiel höhere Zinsen und eine einfachere Handhabung. Weit fortgeschritten sind auch die digitale Depoteröffnung und die Einführung eines Finanzplaners als neues Feature in der BKS App. Das gesamte Produktangebot für Privatkunden ist bereits digitalisiert. Nun folgt die Digitalisierung von Produkten, Services und Prozessen im Firmenkundengeschäft. Letztere werden den Vergabeprozess für Unternehmenskredite deutlich effizienter machen und uns auch zielgerechter zur Finanzierungsentscheidung führen. Die Digitalisierung einzelner Anwendungsstrecken geht bereits in die Zielgerade“, informiert Herta Stockbauer

Ausblick 2023

Obwohl die Aussichten durch die anhaltend hohe Inflation und durch das zurückhaltende Konsumverhalten für 2023 verhalten sind, blickt die BKS Bank optimistisch in das neue Geschäftsjahr. Die Kapitalerhöhung soll weitere Wachstumsimpulse bringen, denn Banken mit einer großen Kundennähe sind gerade in Krisenzeiten bei Unternehmen und Privaten hoch im Kurs.

„Wir haben heuer viel vor und gehen wieder von einer guten Ergebnisentwicklung aus“, so Herta Stockbauer abschließend.