Die vergangenen fünf Jahre waren eine ungewöhnlich inflationäre Zeitspanne. Um dieser Entwicklung gegenzusteuern, hatten die Notenbanken die Zinsen so schnell und so stark wie kaum jemals zuvor in der Geschichte erhöht. Im vergangenen Sommer (USA) bzw. Herbst (Europa) wurden vorerst Zins-Höchststände erreicht. Mittlerweile ist die Inflation wieder rückläufig, wenngleich noch nicht ganz an den Zielniveaus der US-amerikanischen Federal Reserve Bank (Fed) bzw. der Europäischen Zentralbank (EZB) angelangt. Aktuell wird daher auf dem Markt über Zinssenkungen spekuliert.

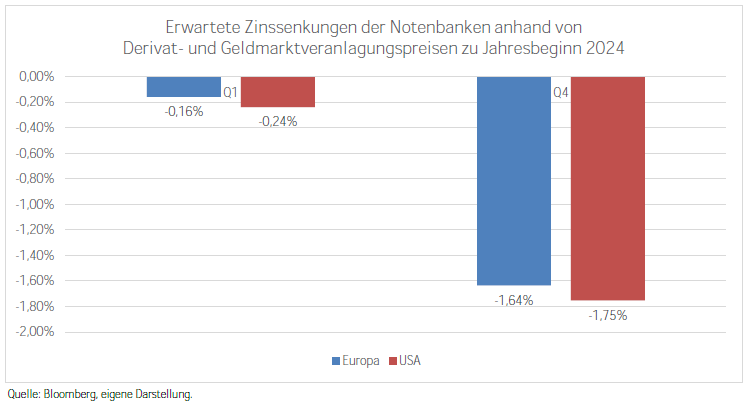

Noch zu Beginn des Jahres rechneten internationale Anleger:innen mit mehreren Zinsschritten nach unten, sowohl dies- wie jenseits des Atlantiks. Messen kann man all das anhand der Preise von Derivaten auf Geldmarktveranlagungen (Implied Overnight Rates), es handelte sich also um eine Einschätzung von echtem Geld und nicht um eine Analystenschätzung.

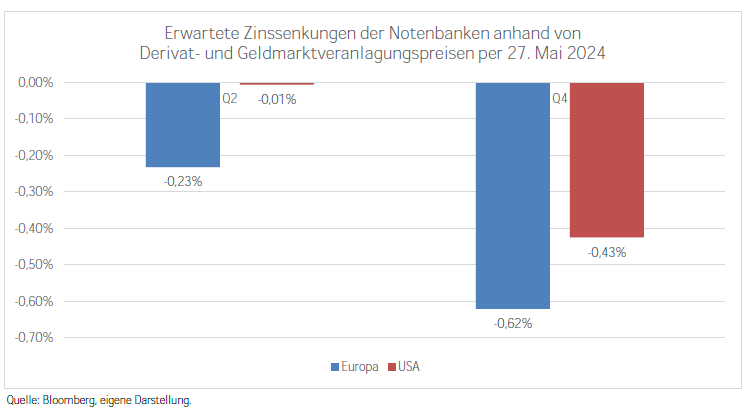

Diese Erwartungen an die Zins-Schritte der Notenbanken wurden aufgrund hartnäckiger Inflation, relativ robuster Konjunktur – vor allem in den USA – sowie äußerst stabiler Arbeitsmärkte nach und nach weiter nach hinten verschoben.

Aus heutiger Sicht erscheint es sehr wahrscheinlich, dass die EZB erstmalig in ihrer jungen Geschichte mit ihrem nächsten Zinsschritt der US-Geldpolitik ohne Zeitverzögerung vorauseilt. Der erste Schritt der EZB wird für Juni erwartet, bis Jahresende rechnen die Marktteilnehmer:innen nun sogar mit stärkeren Zinssenkungen in der Eurozone als in den USA.

Spareinlagen und sehr kurze Anleihen („Geldmarkt“) werden maßgeblich von Leitzins der Notenbank beeinflusst. Daher bieten Spareinlagen aktuell noch attraktive Verzinsungen. Gerade nicht-professionelle Anleger:innen zielen oft darauf ab, sich am kurzen Ende der Zinskurve zu positionieren. Wie lange die Zinsen am kurzen Ende jedoch noch so hoch sein werden, bleibt ungewiss, denn das hängt vom tatsächlichen, unvorhersehbaren Pfad der Zinssenkungen ab.

Positive Realrenditen

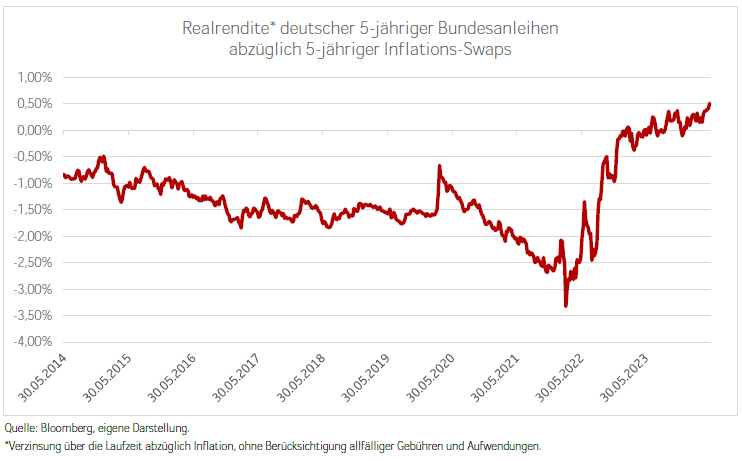

Unabhängig davon ist festzustellen, dass auch bei längeren Anleihen-Veranlagungen nach einer äußerst langen „Durststrecke“ wieder positive Realrenditen möglich sind. Die Realrendite beschreibt die Verzinsung über die Laufzeit, die nach Abzug der Inflation übrigbleibt. Damit können Anleger:innen selbst mit der konservativsten aller Veranlagungen ihr Vermögen wieder real absichern – eine komfortable Situation, die während der Nullzinsphase schon verloren geglaubt war

Beispielsweise ist die Realrendite deutscher 5-jähriger Bundesanleihen abzüglich 5-jähriger Inflations-Swaps erstmals seit über zehn Jahren wieder positiv.

Zieht man nicht die sicherste aller Anleihen Europas – die deutsche Bundesanleihe – heran, so zeigt sich ein noch erfreulicheres Bild: Unternehmensanleihen mit guter Bonität oder ein breit gestreutes Anleihenportfolio, wie beispielsweise jenes der Schoellerbank Vermögensverwaltung, erzielen aktuell Realrenditen von 1,5 % oder sogar mehr.

Kapitalmarktzinsen

Bei Zinsveranlagungen mit längeren Laufzeiten spielen weniger der aktuelle Notenbankzins, sondern mehr die Inflationserwartungen sowie das prognostizierte Wirtschaftswachstum eine starke Rolle. Das Zinshoch wurde vorerst auch am Kapitalmarkt im letzten Herbst erreicht, in Europa wie den USA.

In den letzten Monaten des Vorjahres wurde auf breiter Basis damit gerechnet, dass die Notenbanken die Inflation schlussendlich rasch unter Kontrolle bringen könnten. Dementsprechend sind auch am langen Ende die Zinsen zum Jahresende deutlich gesunken – was reinen Veranlagungen von Anleihen eine schöne Jahresperformance ermöglichte.

Mittlerweile zeigt sich, dass diese Erwartungen möglicherweise etwas zu voreilig oder zu euphorisch waren: Seit Jahresbeginn beobachten die Schoellerbank Anlageexpert:innen wieder eine leichte Tendenz nach oben. Dennoch erscheinen weitere Anstiege aus heutiger Sicht unwahrscheinlich: Dafür müsste eine erneute Inflationsdynamik entstehen, was aktuell eher unrealistisch erscheint.

Aus Bewertungssicht sind die Schoellerbank Anlageexpert:innen der Meinung, dass immer noch eine etwas zu geringe Inflation angenommen wird. Deshalb werden inflationsgeschützte Anleihen weiterhin den Portfolios der Schoellerbank Vermögensverwaltung beigemischt, wenn auch in deutlich geringerem Umfang als in den vergangenen Jahren.

Entwicklungen in der Vergangenheit

In den vergangenen 50 Jahren war es immer günstig, zum jeweiligen Zins-Höchststand der Notenbanken lange Anleihen zu kaufen und sich vom Geldmarkt zu verabschieden. Anleger:innen erreichten mit Kapitalmarkt-Veranlagungen deutlich bessere Ergebnisse als dem Sparbuch. Diese Entwicklung ist mit dem „Laufzeiten-Hebel“ einfach zu erklären:

Senkt die Notenbank die Zinsen, ist anzunehmen, dass die anlegerschädliche Inflation unter Kontrolle ist. Damit haben auch Kapitalmarkt-Renditen keinen weiteren Druck nach oben. Rentenveranlagungen profitieren, etwas vereinfacht dargestellt, davon im Ausmaß des Zinsrückganges multipliziert mit dem Faktor des Laufzeitenrisikos („Duration“). die Zinsen über alle Laufzeiten hinweg („Parallelverschiebung der Zinskurve“) um einen halben Prozentpunkt, so verlieren Geldmarkt-Sparer:innen genau diese 0,5 % Anleihen mit fünfjähriger Duration, aber gewinnen sogar um 2,5 % dazu.

Selbst wenn sich die Zinskurve nicht parallel nach unten verschiebt, sondern die Geldmarktzinsen etwas stärker gesenkt werden als die Kapitalmarktzinsen nach unten gehen, waren letztere in den vergangenen Zinssenkungszyklen klar überlegen.

Fazit

Die Zinsen befinden sich an oder nahe ihren zyklischen Höchstständen, sowohl auf dem Geld- als auch auf dem Kapitalmarkt. Von hier weg sollte die Reise wieder in die entgegengesetzte Richtung gehen. Ein neues Nullzins-Umfeld halten die Schoellerbank Anlageexpert:innen aber für sehr unwahrscheinlich. Dass die Inflationsberuhigung zu Jahresbeginn wohl etwas zu euphorisch gesehen wurde, konnte schon länger beobachtet werden. Daher wird in den Portfolios der Schoellerbank Vermögensverwaltung auch weiterhin ein kleiner Anteil an inflationsgeschützten Anleihen beigemischt.

Der Zeitpunkt für längere Laufzeiten ist gekommen. Das wurde seit letztem Sommer bereits in mehreren Schritten in den Portfolios mit Laufzeitverlängerungen umgesetzt: Damit konnte bereits von der Rallye zu Jahresende profitiert werden und für die Zukunft sehen sich die Anlageexpert:innen der Schoellerbank mit dieser Positionierung ebenfalls bestens gerüstet. Auch wenn in den vergangenen Monaten des Jahres 2024 eine vorübergehende Durststrecke erkennbar ist, erscheint der Ausblick in die Zukunft, aus Zinssicht, sehr optimistisch.