Jason Pidock: Wo liegen im asiatisch-pazifischen Raum (ohne Japan) die besten Chancen für Anleger:innen?

Wir verfolgen einen ‘Quality Income‘-Ansatz. Das bedeutet, dass wir Unternehmen identifizieren, die hochwertige und regelmäßige Erträge mitbringen. Wir sehen hier vor allem im Technologiesektor gute Chancen, da sich Asien vor allem rund um Künstliche Intelligenz in eine Vorreiterrolle gebracht hat.

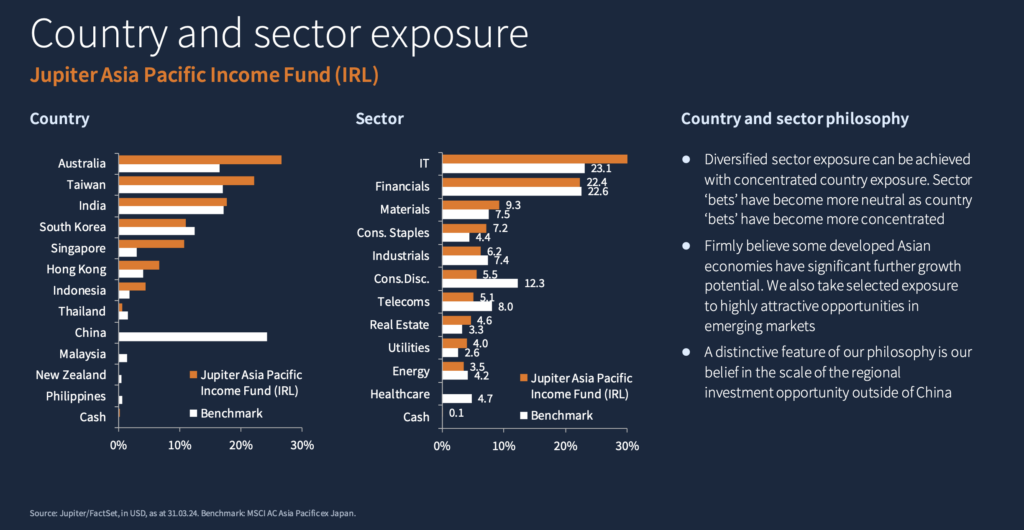

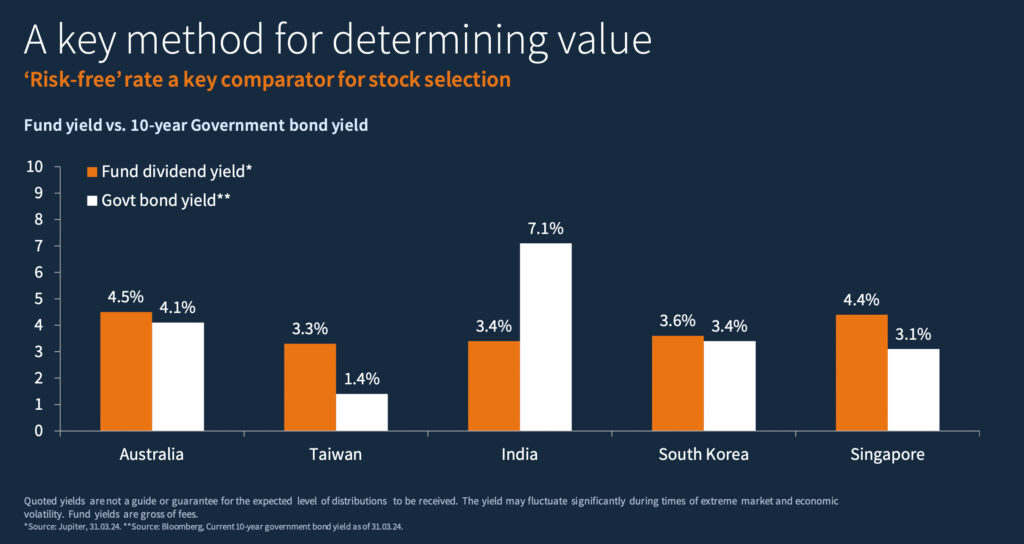

Insbesondere in Taiwan und Südkorea finden sich einige der unserer Ansicht nach besten Technologieunternehmen der Welt. Dabei halten wir mehrere dieser Unternehmen nicht nur absolut betrachtet für attraktiv bewertet, sondern auch im Vergleich zu vielen US-Tech-Giganten.

Zwei weitere vielversprechende Märkte sind Australien und Indien. Australien hat ein gesundes und starkes Bevölkerungswachstum und zusätzlich gehört der australische Aktienmarkt zu jenen mit den höchsten Dividendenrenditen. Deshalb und aus vielen weiteren Gründen ist in unserer Strategie Australien mit rund 27 Prozent Anteil auch am stärksten gewichtet.

Die indische Zentralbank rechnet mit einem Wirtschaftswachstum von sieben Prozent in den nächsten zwei Haushaltsjahren. Das würde sie zur am schnellsten wachsenden großen Volkswirtschaft der Welt machen. Verstärkend kommt hinzu, dass Indiens Regierung in das Wachstum der eigenen Unternehmen investiert. Ebenso steigt das Vermögen der indischen Bevölkerung, wodurch sich wiederum die Kaufkraft im Land verstärkt.

Nicht zuletzt wegen der zahlreichen Chancen, die uns diese asiatischen Länder bieten, investieren wir weiterhin nicht in Unternehmen in Festland-China. Geopolitische Spannungen und Ungewissheit ob künftiger Entwicklungen machen China unserer Ansicht nach nicht zu einem verlässlichen Markt.

Harry Richards: Warum nahm die USA in den letzten zwölf Monaten eine Ausnahmestellung ein?

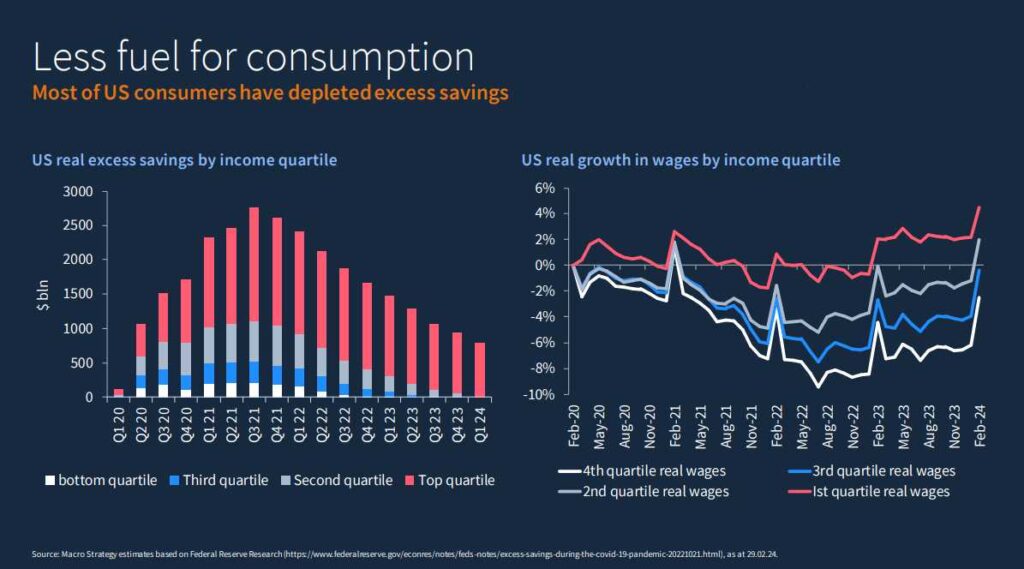

Die USA haben im letzten Jahr unter Beweis gestellt, dass sie abseits des Weltmarktes funktionieren können. Während vor allem in Europa und China nur ein geringes Wirtschaftswachstum zu beobachten war, liegt hinter der US-Wirtschaft ein starkes Wachstum – verstärkt durch einen hohen Konsum im eigenen Land.

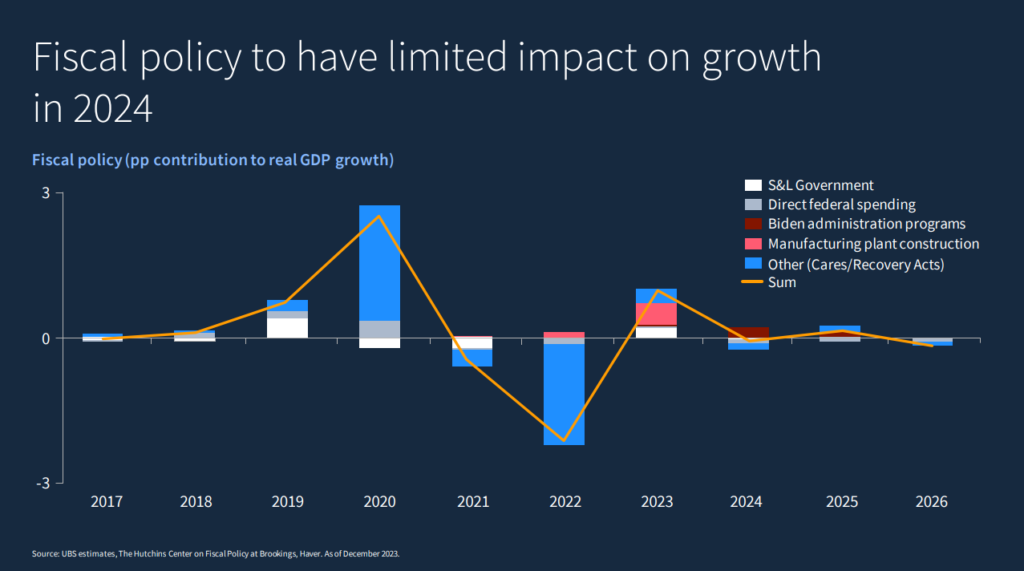

In naher Zukunft dürfte aber auch dieser Trend abflachen und die USA auf das Wachstumsniveau der restlichen Weltwirtschaft zurückfallen. Der US-Arbeitsmarkt kühlt sich ab und Verbraucher haben immer weniger Geld zum Ausgeben. Währenddessen sorgt struktureller Gegenwind für ein gedämpftes Wachstum in Europa und China.

Die Zentralbanken, insbesondere außerhalb der USA, liegen bei der Geldpolitik hinter der Kurve. Es gibt zwar Spielraum für eine zusätzliche Lockerung gegenüber den aktuellen Kursen, doch selbst wenn es zu keiner nennenswerten Verlangsamung des Wachstums kommt, macht eine allmähliche Rückkehr zu neutralen Niveaus bei den Leitzinsen der Zentralbanken Staatsanleihen heute äußerst attraktiv. Die Risikoprämien an den Kreditmärkten sind derzeit recht gering, und obwohl die knappen Bewertungen über einen relativ langen Zeitraum anhalten können, deutet das Risiko-Ertrags-Verhältnis weiterhin auf einen allmählichen Risikoabbau hin.

Ned Naylor-Leyland: Warum wird der Anstieg von Edelmetallen, insbesondere Silber, stark unterschätzt?

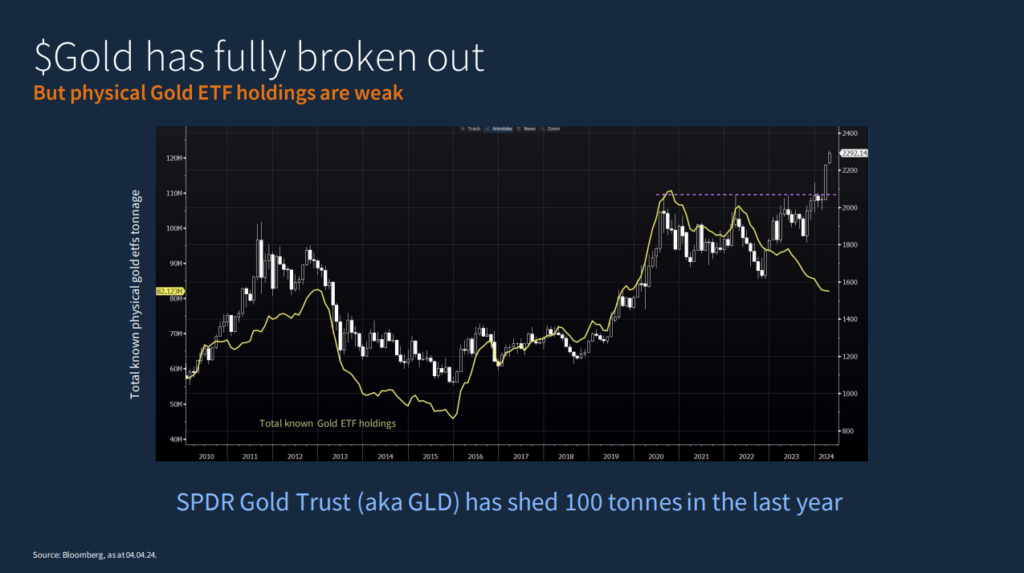

Wir glauben, dass wir einen Vertrauensverlust in US-Treasuries als risikofreien Zinssatz des Finanzsystems beobachten können. Das Verhalten der Zentralbanken, die Gold gegenüber Staatsanleihen bevorzugten, war in dieser Hinsicht den Märkten voraus. Diese Veränderung der Dominanz zwischen den beiden konkurrierenden Formen der risikofreien Kapitalanlagen führt zu einer Rückverlagerung hin zu einem multipolaren Währungssystem.

In Anlehnung an die späten 1970er Jahre sind wir in eine Periode erhöhter Inflation und geopolitischer Risiken eingetreten, die den Anlegern von Gold, Silber und den damit verbundenen Bergbauaktien kräftige Renditen beschert haben. Es bleibt abzuwarten, ob der Anstieg auf etwa 2.400 US-Dollar per Unze Gold nur ein kurzer Moment in der Sonne bleibt oder ob diese Preissprünge noch mehr im Gepäck haben.

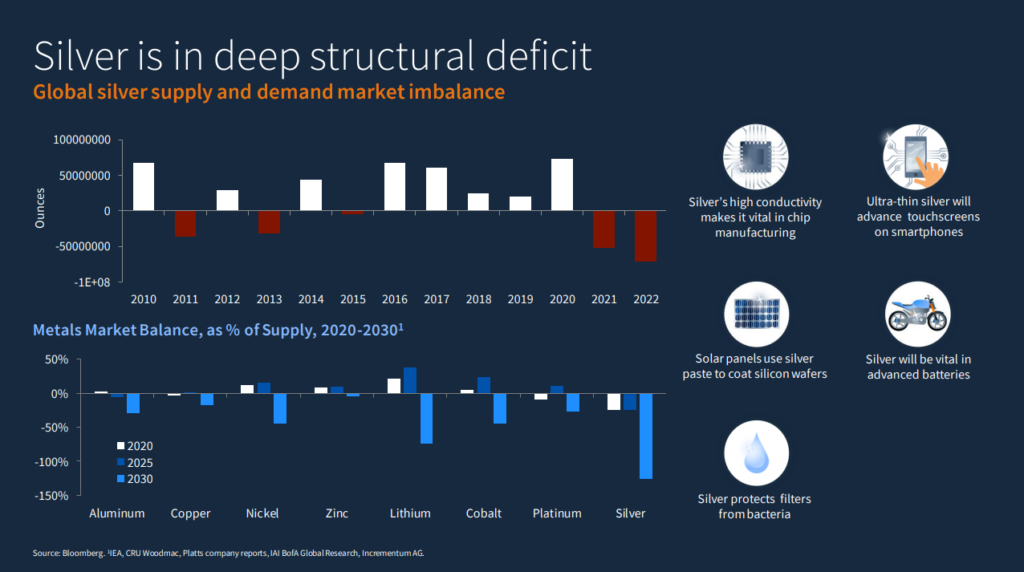

Silber ist unserer Ansicht nach sogar noch unterbewertet. Der künftige und steigende Verbrauch von Solarzellen, Elektronik und anderen Anwendungen, die den grünen Wandel unterstützen und auf Silber angewiesen sind, wird die Nachfrage weiter steigen lassen. Gepaart mit der steigenden Investitionsnachfrage, stellt sich die Frage, wann Silber wieder über der Marke von 30 Dollar per Unze gehandelt wird. Einer Marke, die in der Vergangenheit immer wieder zu Engpässen führte.