„Die Konjunktur zieht in Europa und den USA an, die Inflation spielt ihr eigenes, widersprüchliches Spiel und während die EZB ihre Zinssenkungen beendet hat, hat die Fed die Zinsen zuletzt zweimal in Folge reduziert“, sagt Markus Dürnberger, Bereichsleiter Asset Management im Bankhaus Spängler, im aktuellen Kapitalmarktupdate der ältesten Privatbank Österreichs.

„Die Musik spielt an den Aktienmärkten, die von Rekordhochs und KI-Euphorie, aber auch hohen Bewertungen geprägt sind“, ergänzt Portfoliomanager Daniel Briesemann.

Deutliche Erholung der Konjunktur

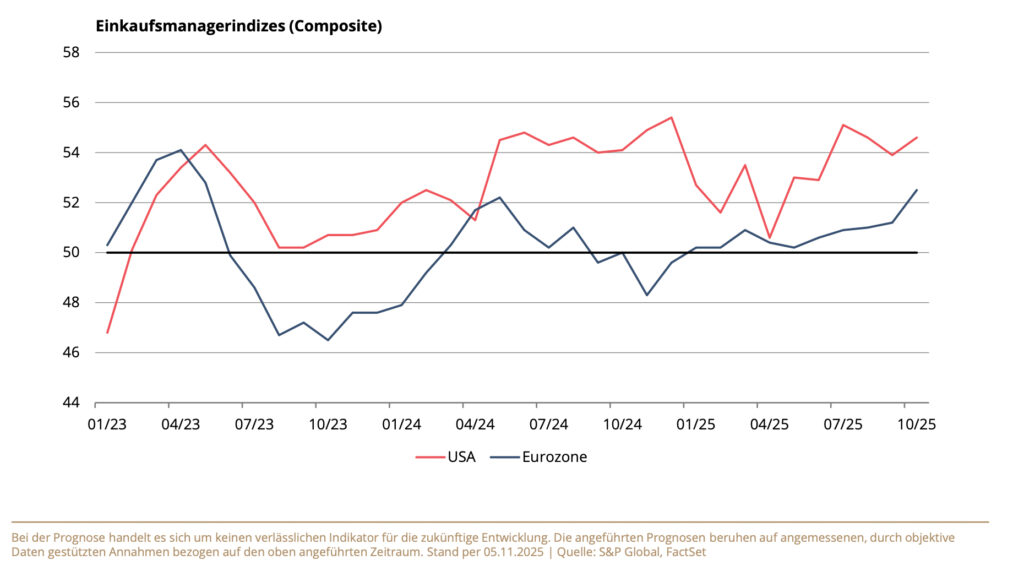

Die Wirtschaft in der Eurozone hat einen Boden gefunden und erholt sich zunehmend. So ist der kombinierte Einkaufsmanagerindex im Oktober auf den höchsten Stand seit fast zweieinhalb Jahren gestiegen.

„Die Stimmung in den Unternehmen hat sich deutlich aufgehellt. Getragen wurde der Anstieg durch den Dienstleistungssektor. Die befragten Unternehmen stellen mehr Personal ein, da die Nachfrage anzieht“, unterstreicht Daniel Briesemann.

Da sich auch die Lage in der Industrie verbessert hat, deutet dies auf ein zunehmendes Wirtschaftswachstum in den kommenden Quartalen hin. In den USA zeigt die Tendenz ebenfalls nach oben. Die US-Wirtschaft läuft bislang noch auf vollen Touren.

Inflation auf unterschiedlichen Wegen

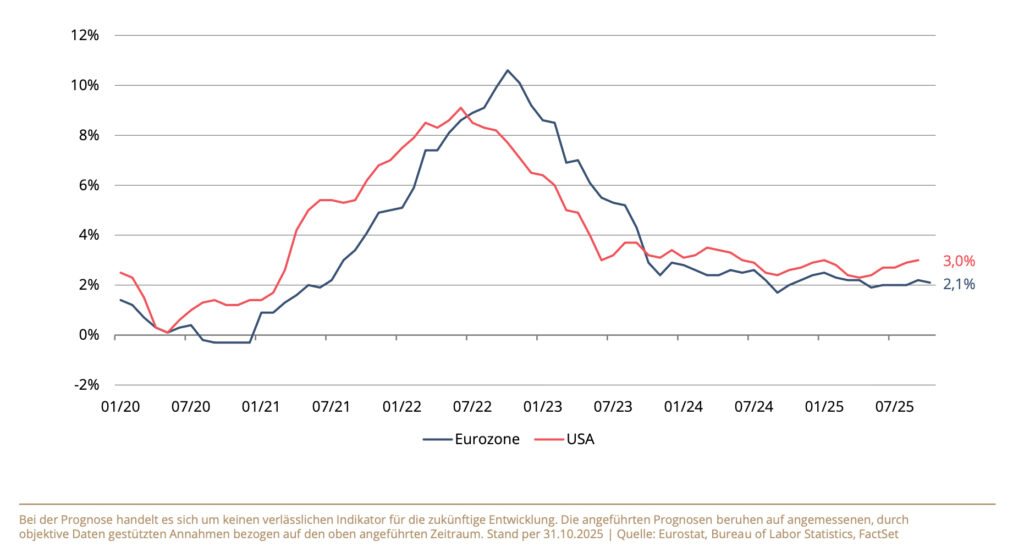

Ein Vergleich der Inflationsraten zeigt, dass sich Europa und die USA derzeit in unterschiedlichen Phasen befinden. In der Eurozone liegt die Inflation mit 2,1 Prozent nur noch leicht über dem Ziel der EZB von zwei Prozent. In den kommenden beiden Jahren soll sie sogar nachhaltig darunterfallen.

„Allerdings besteht das Risiko, dass die Teuerungsrate wegen der steigenden Staatsverschuldungen wieder anzieht“, warnt Markus Dürnberger.

In den USA geht die Inflation hingegen in die falsche Richtung. Sie ist seit etwa einem halben Jahr fast kontinuierlich gestiegen und lag zuletzt bei 3,0 Prozent – deutlich über dem Ziel der Fed. Es besteht die Gefahr, dass die Inflation wegen der zahlreichen Zölle zunächst noch weiter anzieht. Ein nachhaltiger Rückgang wird erst gegen Ende 2026 erwartet.

Zinspolitik – Europa vs. USA

Auch in der Zinspolitik gehen Europa und die USA unterschiedliche Wege. So hat die EZB bereits im Juni ihren Zinssenkungszyklus beendet. Innerhalb eines Jahres hat sie die Zinsen um 200 Basispunkte auf aktuell 2 Prozent gesenkt. EZB-Präsidentin Lagarde hat mehrfach kommuniziert, dass nicht mit weiteren Zinssenkungen zu rechnen ist. Die US-Notenbank Fed hat dagegen die Zinsen zuletzt zweimal in Folge gesenkt.

„Fed-Chef Powell hat die Erwartungen einer weiteren Zinssenkung zwar etwas gedämpft, die Fed dürfte ihren Zinssenkungszyklus aber bis weit ins nächste Jahr hinein fortsetzen”, analysiert Daniel Briesemann.

Der Arbeitsmarkt hat sich zuletzt abgeschwächt, was der Fed Sorgen bereitet.

„Die US-Notenbank steht politisch enorm unter Druck, denn US-Präsident Trump fordert seit Langem vehement umfangreiche Zinssenkungen. Da Powells Amtszeit im Mai 2026 ausläuft, besteht die Gefahr, dass die Fed zunehmend politisiert wird und sogar ihre Unabhängigkeit verliert“, konstatiert Daniel Briesemann.

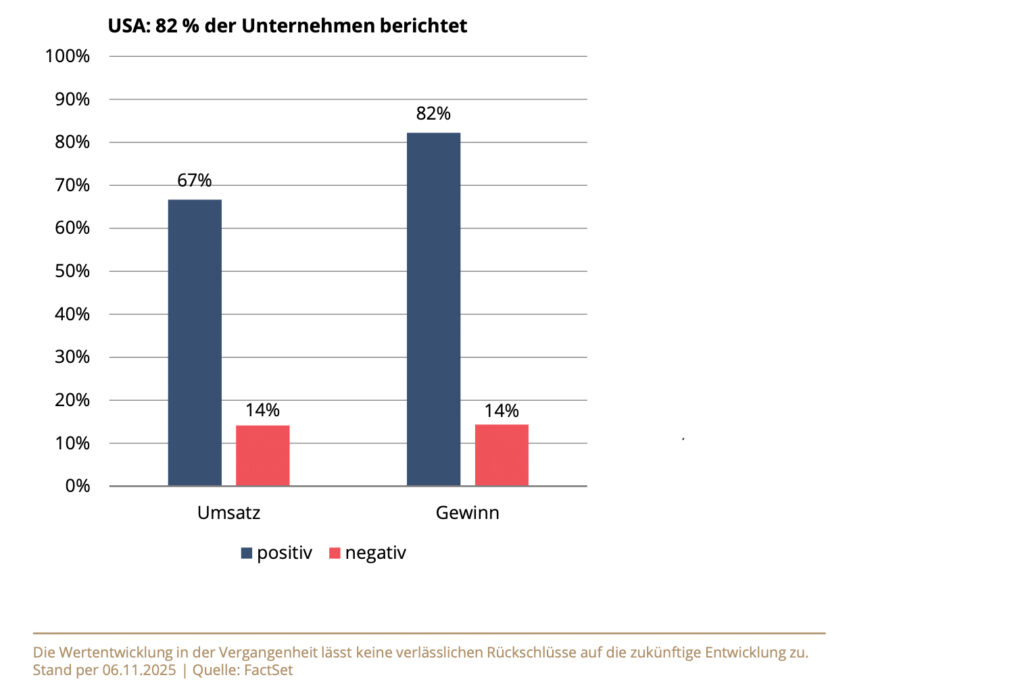

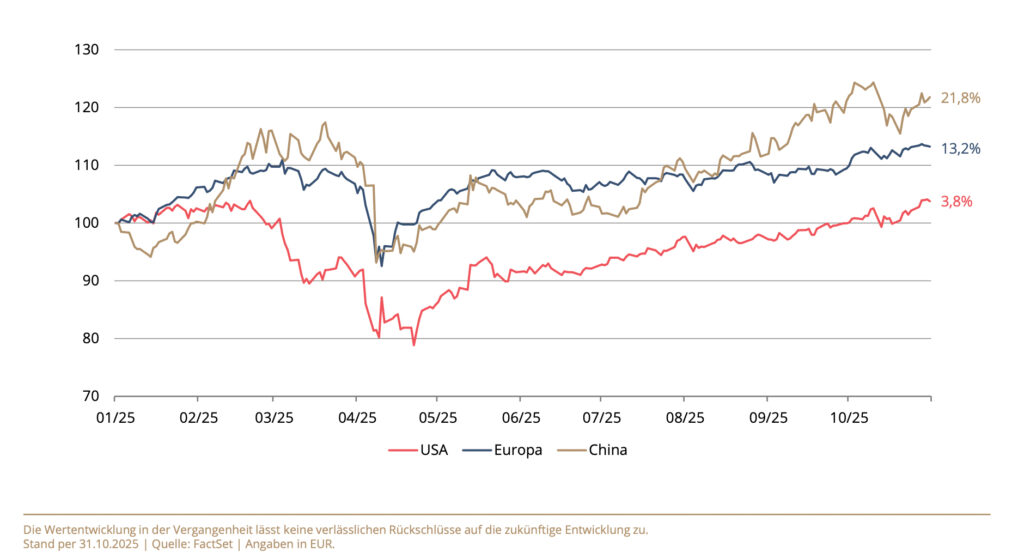

Aktienmärkte auf Rekordhoch

Während es an den Anleihemärkten in den vergangenen Monaten ruhig zuging, spielte sich die Action an den Aktienmärkten ab. Im Oktober erreichten viele Indizes neue Rekordhochs. Seit Jahresbeginn legten chinesische Titel um 21,8 Prozent, europäische Aktien um 13,2 Prozent und US-Aktien um 3,8 Prozent zu. Die beste Entwicklung zeigte zuletzt der chinesische Markt: Die Aktien dort profitierten von der Annäherung der USA und Chinas im Handelsstreit sowie von staatlichen Maßnahmen zur Unterstützung der Wirtschaft.

„Der S&P 500 hat im Oktober den sechsten Monatsgewinn in Folge verzeichnet, die Nasdaq sogar den siebten. Getragen wird der Markt in den USA von den großkapitalisierten Technologiewerten, die im Zuge der KI-Euphorie die meisten anderen Titel in den Schatten stellen“, berichtet Markus Dürnberger.

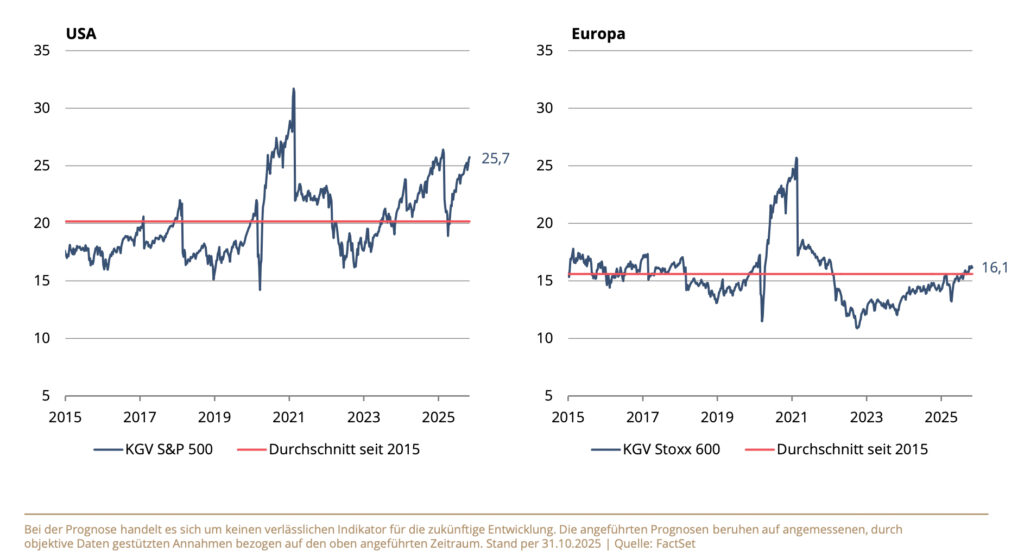

Die teilweise starken Kursanstiege wirken sich auf die Bewertung der Unternehmen aus. Vor allem US-Aktien, insbesondere Technologiewerte, haben sich zuletzt deutlich verteuert und sind mittlerweile ambitioniert bewertet. Ein Blick auf den breiten US-Markt zeigt, dass das Kurs-Gewinn-Verhältnis mit aktuell 25,7 deutlich über dem Durchschnitt der letzten zehn Jahre liegt.

„Dies ist den Technologieunternehmen zuzuschreiben, die im Zuge der KI-Euphorie viele Vorschusslorbeeren erhalten haben. Zuletzt haben einige Marktteilnehmer:innen die hohen Bewertungen infrage gestellt und Gewinne mitgenommen“, meint Markus Dürnberger.

Auch in Europa sind die Bewertungen der Unternehmen gestiegen, allerdings nicht so stark wie in den USA. Das KGV des breiten europäischen Marktes liegt mit 16,1 nur leicht über dem langjährigen Durchschnitt. Europäische Unternehmen hätten aus dieser Sicht Aufholpotenzial gegenüber US-Werten.