Die Märkte sehen sich in diesem Jahr mit vielen Unbekannten und potenziellen Belastungsfaktoren konfrontiert. Anfang August kam es zu einem starken Ausverkauf an den globalen Aktienmärkten, nachdem sich eine rasche Abschwächung der US-Wirtschaft abzeichnete und befürchtet wurde, dass sich die US-Notenbank (Fed) mit der Senkung der Zinsen zu viel Zeit gelassen haben könnte, obwohl sich die Inflation hartnäckig über ihrer Zielmarke hält. Auf den Kurseinbruch folgte jedoch schon wenige Tage später eine rasche und breite Erholung.

Ungewissheit und kurzfristige Volatilitätssprünge sind für Anleger nichts Ungewöhnliches. Vielmehr erinnern sie daran, wie wichtig es ist, einen soliden Investmentprozess mit einem langfristigen Anlagehorizont und einem gut diversifizierten Portfolio zu verfolgen.

Stockpicker

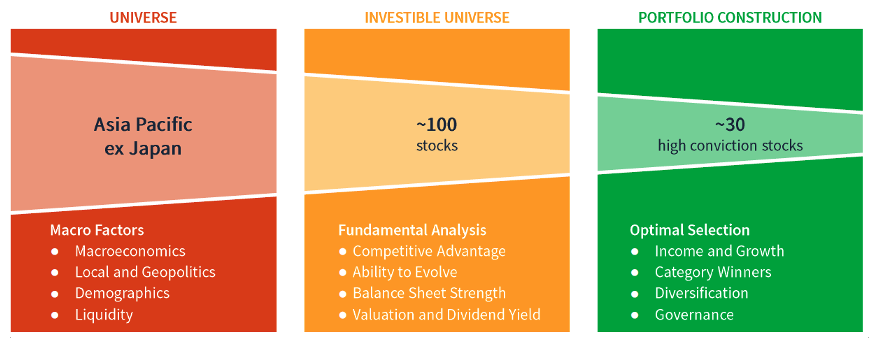

Die makroökonomischen Rahmenbedingungen sind ein wichtiger Faktor in unserer Portfoliokonstruktion. Trotzdem sind wir in erster Linie Stockpicker.

Wir betrachten viele unterschiedliche Informationen, wie zum Beispiel politische Systeme, die Geopolitik, die Anleiherenditen und globale Wirtschaftskräfte, um zu entscheiden, in welchen Ländern und Branchen wir mehr oder weniger stark engagiert sein wollen und aus welchen Bereichen wir uns lieber fernhalten. Wir sind Investoren aus Überzeugung und klammern uns nicht an einen Index.

„Quality Income“-Stil

Wir verstehen uns weder als Growth- noch als Value-Investoren, sondern setzen auf eine Kombination beider Anlagestile. Wir konzentrieren uns auf Unternehmen mit erkennbaren Treibern steigender Gewinne und Dividenden, soliden Bilanzen und anpassungsfähigen Managementteams, deren Aktien eine hohe Liquidität aufweisen. Im Vergleich zum Referenzindex des Fonds, dem MSCI AC Asia Pacific ex Japan Index, zeichnen sich die Unternehmen in unserem Portfolio in der Regel durch höhere Margen und Eigenkapitalrenditen (ROE), niedrigere Kurs-Gewinn-Verhältnisse und niedrigere Kurs-Buchwert-Verhältnisse aus.

Unser Portfolio ist diversifiziert: Wir sind in Industrie- wie auch in Schwellenländern engagiert und investieren sowohl in Unternehmen mit globalen Absatzmärkten als auch in andere, eher „isolierte“ Unternehmen. Wir halten zyklische Aktien und Aktien von Unternehmen mit sehr defensiven Geschäftsmodellen. Unser Portfolio enthält einige Value-orientierte Aktien mit höheren Dividendenrenditen und schwächerem Wachstum genauso wie einige wachstumsorientierte Aktien mit niedrigeren Dividendenrenditen.

Geringer Portfolioumschlag, erfahrenes Team und solide Performance

Wir sind keine Händler, sondern investieren langfristig mit einem geringen Portfolioumschlag. Wir gehen davon aus, dass unser durchschnittlicher jährlicher Portfolioumschlag über einen rollierenden Fünfjahreszeitraum nicht mehr als 20% beträgt. Wenn sich unsere Einschätzung einer Position aufgrund neuer Informationen ändert, können wir unsere Positionierung dank unserer Fokussierung auf sehr liquide Aktien entsprechend anpassen.

Wir verfügen zusammen über 50 Jahre Investmenterfahrung an den asiatischen Märkten. Durch unsere Teamgröße sind wir flexibel, agil, dynamisch und wir sind die Hauptentscheidungsträger. Wir konzentrieren uns voll auf die Jupiter Asian Equity Income Strategie – wir verwalten keine anderen Strategien.

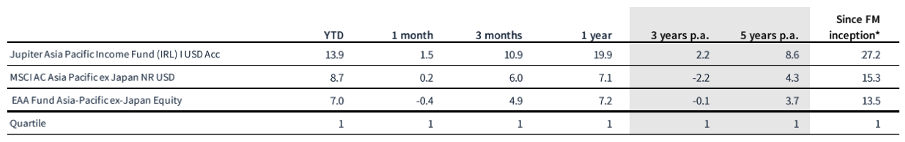

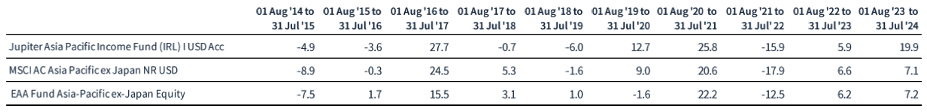

Der Jupiter Asia Pacific Income Fund (IRL) liegt über alle Zeiträume im ersten Dezil seiner Peergroup: über einen Monat und drei Monate, seit Jahresanfang sowie über ein Jahr, drei Jahre und fünf Jahre. Seitdem wir das Management des Fonds im März 2023 übernommen haben, hat sich unsere Low-Beta-Strategie in einem steigenden Markt bei einer geringeren Volatilität besser entwickelt als die Benchmark und andere vergleichbare Fonds.

Die Wertentwicklung der Vergangenheit lässt keine Rückschlüsse auf die aktuelle oder zukünftige Performance zu, berücksichtigt keine Provisionen und Kosten für die Ausgabe und Rücknahme von Anteilen. Wechselkursschwankungen können dazu führen, dass die Renditen steigen oder fallen.

Fondsspezifische Risiken im Detail:

- Anlagerisiko – Es besteht keine Garantie, dass der Fonds sein Ziel erreichen wird. Es kann ein Kapitalverlust des gesamten oder eines Teils des angelegten Betrags eintreten.

- Risiko geografischer Konzentration – Ein Kursrückgang an den Märkten der Region Asien-Pazifik könnte erhebliche Auswirkungen auf den Wert des Fonds haben, da dieser vorwiegend in diesen Märkten investiert.

- Unternehmensanteils-Risiko (d.h. Aktien) – Der Wert von Unternehmensanteilen und ähnlichen Anlagen kann als Reaktion auf die Performance einzelner Unternehmen steigen oder fallen und von täglichen Börsenbewegungen und allgemeinen Marktbedingungen beeinflusst werden.

- REITs-Risiko – REITs sind Anlagevehikel, die in Immobilien investieren, welche den mit dem direkten Immobilienbesitz verbundenen Risiken unterliegen.

- Stock-Connect-Risiko – Das Stock-Connect-Programm unterliegt Vorschriften, die sich ändern können. Handelseinschränkungen und Restriktionen für ausländisches Eigentum können die Fähigkeit des Fonds beeinträchtigen, seine Anlagestrategie zu verfolgen.

- Konzentrationsrisiko (Anzahl der Anlagen) – Der Fonds kann zeitweilig eine geringere Anzahl von Anlagen halten. Demzufolge kann sich ein Wertrückgang einer einzelnen Anlage stärker auf den Wert des Fonds auswirken, als wenn er eine größere Anzahl von Anlagen hielte.

- Währungsrisiko – Die Fondswährung ist USD, aber der Fonds hält auch auf andere Währungen lautende Vermögenswerte. Der Wert Ihrer Anteile kann infolge von Wechselkursbewegungen steigen oder fallen.

- Schwellenländerrisiko – Weniger entwickelte Länder können stärker als Industrieländer politischen, wirtschaftlichen oder strukturellen Herausforderungen ausgesetzt sein.

- Liquiditätsrisiko – Einige Anlagen sind möglicherweise schwer zu bewerten oder zu einem gewünschten Zeitpunkt oder Preis schwer zu verkaufen. Unter extremen Marktbedingungen können die Möglichkeiten des Fonds, Rücknahmeanträge sofort zu erfüllen, beeinträchtigt sein.

- Derivaterisiko – Der Fonds kann Derivate (d.h. Finanzkontrakte, deren Wert an die erwartete Kursbewegung eines zugrunde liegenden Investments gekoppelt ist) zur Reduzierung der Gesamtkosten und/oder -risiken des Fonds einsetzen.

- Risiko der Kapitalerosion – Die Gebühren der Anteilklassen können vollständig oder teilweise dem Kapital belastet werden. Im Falle eines unzureichenden Kapitalwachstums des Fonds kann dies zu einer Kapitalerosion führen.